אוקטובר 2010

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker.

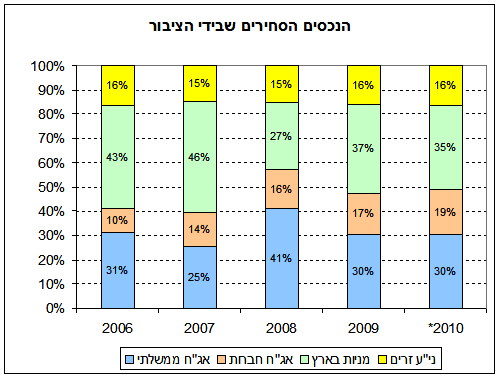

כיצד השפיע המשבר הפיננסי על הרגלי החיסכון של הציבור הישראלי? נתונים שמפרסם בנק ישראל מצביעים על שינוי במבנה תיק הנכסים של הציבור.

(*) הנתונים ל- 2010 מתייחסים לסוף חודש יולי.

משקלן של אגרות החוב הממשלתיות בתיק הנכסים הסחירים של הציבור עמד בסוף שנת 2006 על 31%. אמנם בסוף שנת 2008 עלה משקל האג"ח הממשלתי ל- 41%, אולם עלייה זו הייתה זמנית וב- 2010 חזר משקל האג"ח הממשלתי ל- 30%. גם משקלם של ני"ע הזרים (מניות ואג"ח) נשאר באותה רמה שבה היה בסוף שנת 2006 (16%). השינוי המשמעותי חל במשקלן של מניות ושל אג"ח של חברות ישראליות. בעוד שמשקל המניות בתיק הנכסים ירד מ- 43% בסוף 2006 ל- 35% היום, עלה המשקל של אג"ח חברות מ- 10% ל- 19%.

לאור הגידול הניכר במשקלן של אג"ח החברות בתיק הנכסים של הציבור מעניין לבחון באיזה מידה יצרה ההשקעה בהן ערך למשקיעים. השקעה באג"ח חברות אמורה להניב תשואה גבוהה יותר מהשקעה מקבילה באג"ח ממשלתי. עודף התשואה נובע מהסיכון לחדלות פירעון של החברה המנפיקה, שהוא גבוה יותר מהסיכון שהממשלה לא תעמוד בהתחייבויותיה. כתוצאה מסיכון זה נאלצות חברות שמנפיקות אג"ח לשלם למשקיעים ריבית גבוהה יותר מהריבית שמשלמת הממשלה על אג”ח לתקופת זמן מקבילה. עודף התשואה של אג”ח החברות ביחס לאג"ח הממשלתי נקרא "פרמיית הסיכון". אולם לתוספת התשואה שמקבלים המשקיעים באג"ח חברות יש גם מחיר. כאשר המצב הכלכלי מורע, וחלק מהחברות מגיעות למצב של חדלות פירעון, עלולים המשקיעים באג"ח חברות לספוג הפסדים ניכרים.

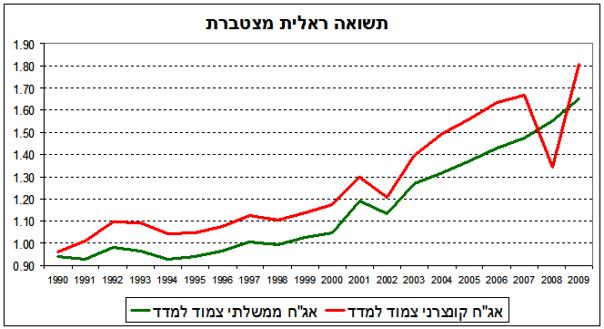

השאלה המעניינת היא האם המשקיעים באג"ח חברות בישראל קבלו פיצוי על תוספת הסיכון שכרוכה בהשקעה זו. על מנת לענות על שאלה זו יש צורך לבחון את פרמיית הסיכון ההיסטורית, כלומר את עודף התשואה של אג"ח חברות ביחס לאג"ח ממשלתי. בגרף שלהלן מוצגת השוואה בין התשואה הראלית המצטברת של מדד אג"ח ממשלתי צמוד למדד לבין התשואה המקבילה של מדד אג"ח חברות צמוד למדד, במהלך עשרים השנים האחרונות (1990 – 2009).

מסתבר שהשקעה באג"ח חברות אכן הניבה למשקיעים עודף תשואה בתקופה הנדונה. שווים של 1,000 ש"ח שהיו מושקעים במדד אג"ח חברות צמוד למדד בתחילת שנת 1990 הגיע בסוף שנת 2009 ל- 1,800 ש"ח. לעומת זאת השווי המקביל של 1,000 ש“ח שהיו מושקעים במדד אג"ח ממשלתי צמוד מדד הגיע ל- 1,650 ש"ח. במקביל הגרף גם ממחיש את הסיכון שהיה כרוך בהשקעה באג"ח חברות. בסוף שנת 2008 צנחו מחירי אג"ח החברות בחדות, ומשקיעים שנאלצו לפדות את חסכונותיהם באותה תקופה ספגו הפסדים כבדים.

מה הייתה פרמיית הסיכון שקיבלו המשקיעים באג"ח של חברות ישראליות?

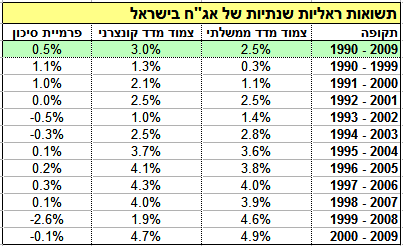

על מנת לענות על שאלה זו השוויתי את התשואה השנתית הראלית שקבלו המשקיעים באג"ח ממשלתי צמוד למדד ביחס לתשואה המקבילה של אג"ח חברות צמוד למדד.

בעשרים השנים האחרונות קבלו המשקיעים באג"ח חברות צמוד למדד תשואה ראלית שנתית של 3%; לעומתם המשקיעים באג"ח ממשלתי צמוד למדד קבלו תשואה ראלית שנתית של 2.5%. לפיכך פרמיית הסיכון ההיסטורית של אג"ח החברות בישראל, בעשרים השנים האחרונות, עמדה על 0.5%. לשם השוואה פרמיית הסיכון ההיסטורית של מדד ת"א 100 באותה תקופה הייתה 6.7%.

בנוסף לכך שפרמיית הסיכון של אג"ח חברות בישראל הייתה נמוכה, מסתבר שהיא הייתה גם מאוד תנודתית. בהשקעה לתקופות של עשר שנים קיבלו המשקיעים פרמיית סיכון של כ- 1% בין 1990–1999 ובין 1991–2000. לעומת זאת היו תקופות שבהן הניבו אגרות החוב של חברות ישראליות פרמיות סיכון שליליות: 2.6%- בין 1999-2008, 0.5%- בין 1993-2002 ו- 0.3- בין 1994-2003. כמוכן במהלך התקופות 1992-2001, 1995-2004 ו- 1998-2007 הניבה השקעה באג"ח חברות פרמיית סיכון כמעט אפסית.

האם פרמיית הסיכון הנמוכה של אג"ח החברות היא תופעה ישראלית ייחודית?

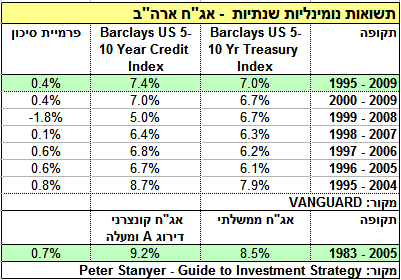

על מנת לענות על שאלה זאת בחנתי נתונים לגבי פרמיית הסיכון ההיסטורית של אג"ח חברות בארה"ב.

במהלך 15 השנים שמתחילת 1995 ועד סוף 2009 הניבה השקעה במדד ברקליס (לשעבר להמן ברדרס) של אג"ח חברות בדירוג השקעה (Investment Grade) לתקופות של 5-10 שנים תשואה נומינלית שנתית של 7.4%. השקעה מקבילה במדד ברקליס של אג"ח ממשלת ארה"ב לאותן תקופות הניבה תשואה שנתית נומינלית של 7%. לפיכך פרמיית הסיכון ההיסטורית בארה"ב באותה תקופה הייתה 0.4%, בדומה לפרמיית הסיכון בישראל. פיטר סטנייר מביא בספרו "מדריך לאסטרטגיית השקעה" נתונים לגבי פרמיית הסיכון של אג"ח חברות בארה"ב בתקופה שבין 1983-2005. השקעה באג"ח של ממשלת ארה"ב הניבה במשך 23 השנים הנ"ל תשואה נומינלית שנתית של 8.5%, בעוד שהשקעה מקבילה באג"ח חברות בדירוג A ומעלה הניבה תשואה נומינלית שנתית של 9.2%. לאור זאת פרמיית הסיכון ההיסטורית הייתה 0.7%, שוב בדומה לפרמיית הסיכון בישראל. מסתבר שגם בארה"ב פרמיות הסיכון היו תנודתיות במהלך תקופות של עשר שנים ונעו בין 1.7%- בין 1999-2008 ל- 0.8% בין 1995-2004.

מהן המסקנות למשקיעים?

הניתוח שהוצג כאן ממחיש שפרמיית הסיכון ההיסטורית של אג"ח חברות, הן בישראל והן בארה"ב, הייתה נמוכה למדי ועמדה על פחות מ- 1%. משקיעים באג"ח חברות צריכים להחליט האם פרמיית סיכון בסדר גודל כזה מפצה אותם על הסיכון שכרוך בהשקעה.

בנוסף לכך פרמיית הסיכון ההיסטורית של אג"ח חברות מאפשרת לבחון את סבירותם של דמי הניהול שגובות קרנות נאמנות שמתמחות בתחום זה. דמי ניהול אלה - שעומדים על 1%-2% - נוגסים בעודף התשואה שאמורה הקרן לתת למשקיע ביחס להשקעה באג"ח ממשלתי. משקיעים יכולים לבנות תיק מפוזר של אגרות חוב ממשלתיות באמצעות תעודות סל שגובות דמי ניהול של כ- 0.4%. השקעה באג"ח חברות היא כדאית רק אם התוספת לדמי הניהול תהיה קטנה יותר מפרמיית הסיכון הצפויה, שכאמור היא נמוכה מ-1%. לאור זאת קרן נאמנות שמתמחה באג"ח חברות, ושגובה דמי ניהול הגבוהים מ-1%, תתקשה ליצור ערך למשקיעים.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.