מאי 2011

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

קרנות השתלמות הם אחד המסלולים הפופולריים לחסכון לטווח הבינוני. המדינה מעניקה לחוסכים בקרנות השתלמות הטבות במס, ומצד שני איננה מטילה כל מגבלות לגבי השימוש בכסף שנצבר בקרן לאחר תום שש שנים. עובדה זו הפכה את קרנות ההשתלמות לערוץ חסכון גרידא שברוב המקרים רבים אינו משמש כלל להשתלמות. סך הנכסים של קרנות ההשתלמות בסוף פברואר 2011 היה כ- 113 מיליארד ש"ח, לעומת כ- 90 מיליארד ש”ח ב- 2007. חוסכים יכולים להעביר את קרן ההשתלמות שלהם מחברה מנהלת אחת לשנייה ללא עמלה וללא קנס. בנוסך לכך בתחילת 2010 אישר משרד האוצר לבתי ההשקעות להציע קרנות השתלמות בניהול עצמי – מסלול שמכונה בארה"ב IRA – Individual Retirement Account. בקרנות אלה החוסך יכול לנהל את קרן ההשתלמות שלו בעצמו, ולהחליט כיצד יושקע כספו. נכון להיום מוצעות קרנות השתלמות בניהול עצמי ע"י שלושה בתי השקעות – מיטב, פסגות והדס ארזים.

האם כדאי לחוסכים לנהל את קרנות ההשתלמות שלהם בעצמם?

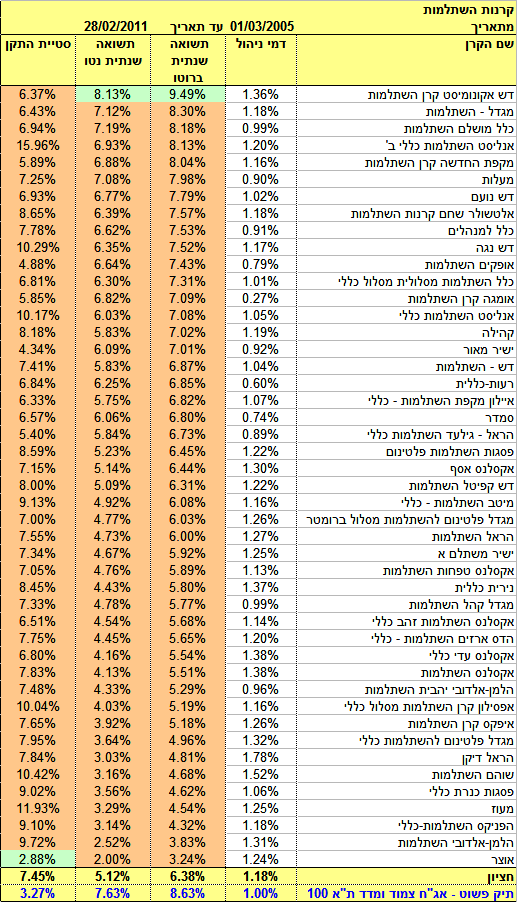

על מנת לענות על שאלה זו בחנתי את ביצועיהן של כל קרנות ההשתלמות שמסווגות במסלול כללי במהלך שש השנים האחרונות (מתחילת מרץ 2005 עד סוף פברואר 2011). בסה"כ מדובר ב- 46 קרנות השתלמות – לא כולל הקרנות הסקטוריאליות שאינן פתוחות לציבור הרחב.

התשואה השנתית החציונית של קרנות ההשתלמות הכלליות בשש השנים האחרונות הייתה 6.4%. בראש הטבלה נמצאות קרן ההשתלמות ד"ש אקונומיסט עם תשואה שנתית ממוצעת של 9.5% ומגדל השתלמות עם תשואה שנתית של 8.1%. לעומתן בתחתית הטבלה נמצאות הקרנות הלמן אלדובי השתלמות עם תשואה שנתית ממוצעת של 3.8% ואוצר עם תשואה שנתית של 3.2%. אולם חשוב לזכור שהתשואות שמתפרסמות באתר של משרד האוצר (גמל-נט) הן לפני דמי ניהול ולכן התשואות שקבלו המשקיעים היו נמוכות יותר. דמי הניהול של קרנות ההשתלמות נעו בין 0.3% (אומגה קרן השתלמות) ל- 1.8% (הראל דיקן), כשדמי הניהול החציוניים היו 1.2%. בניכוי דמי הניהול, התשואה השנתית החציונית נטו של כל קרנות ההשתלמות הכלליות הייתה 5.1% ואילו התשואה השנתית של הקרן המובילה – ד"ש אקונומיסט – הייתה 8.1%.

גורם נוסף שחשוב לבדוק אותו הוא מידת התנודתיות של קרן ההשתלמות. אמנם משרד האוצר הפסיק לפרסם את התשואות החודשיות וסטיות התקן של קרנות ההשתלמות, אולם באמצעות מעקב שיטתי ניתן לחלץ נתון זה מתוך הנתונים שמתפרסמים. סטיות התקן של קרנות ההשתלמות בסיווג הכללי נעו בין 2.9% (אוצר) ל- 16% (אנליסט השתלמות כללי ב'), ואילו סטיית התקן החציונית הייתה 7.5%.

כעת נבחן את מצבו של חוסך שהחליט לנהל את קרן ההשתלמות שלו בעצמו. הטענה המקובלת היא שקרן השתלמות בניהול אישי מיועדת למשקיעים מתוחכמים בעלי ידע והבנה בשוק ההון. אולם החוסך בדוגמה שלהלן איננו משקיע מתוחכם, למעט ההבנה שכדאי לפזר את השקעתו בין מניות לאג"ח. לאור זאת הוא מחליט להשקיע את כספו בחלקים שווים – מחצית במדד ת"א 100 ומחצית במדד אג"ח ממשלתי צמוד לטווח בינוני וארוך. מכיוון שישנו מבחר גדול של תעודות סל שעוקבות אחרי שני מדדים אלה, מדיניות השקעה כזאת היא פשוטה מאוד לביצוע. התשואה של תיק תאורטי כזה - שמורכב משני המדדים הנ"ל - במהלך שש השנים האחרונות – עמדה על 8.6%, והייתה גבוהה מהתשואה של כל קרנות ההשתלמות בסיווג הכללי, למעט קרן ד”ש אקונומיסט.

כמובן שחוסכים לא יכולים לקבל את תשואות המדדים מכיוון שישנם דמי ניהול הן של תעודות הסל שעוקבות אחרי המדדים, והן של בתי ההשקעות שנותנים את השירות של ניהול אישי לקרנות השתלמות. דמי הניהול של תעודות הסל נעים בין 0% בתעודות סל שעוקבות אחרי מדד ת"א 100 ל- 0.4% בתעודות סל שעוקבות אחרי מדדי אג"ח ממשלתי. דמי הניהול של קרנות ההשתלמות בניהול אישי נתונים למו"מ, ונעים בטווח של 0.5%-0.7%. לאור זאת הנחתי שסך דמי הניהול שישלם החוסך שבחר בקרן השתלמות בניהול אישי לא יעלה על 1%.

לפיכך התשואה השנתית נטו (בניכוי דמי הניהול) של קרן השתלמות בניהול אישי שמחלקת את סכום ההשקעה בחלקים שווים בין מדד ת"א 100 למדד אג"ח ממשלתי צמוד, הייתה 7.6%. גם תשואה זו הייתה גבוהה מהתשואה המקבילה של כל קרנות ההשתלמות בסיווג הכללי למעט קרן ד"ש אקונומיסט. מסתבר שניהול עצמי שמבוסס על חלוקת התיק בחלקים שווים בין מניות לאג"ח ממשלתי צמוד, היה נותן תשואה גבוהה יותר מתשואתן של רוב קרנות ההשתלמות המנוהלות .

גם בקטגוריה של סיכון היה הניהול העצמי עדיף ביחס לרוב הקרנות המנוהלות. סטיית התקן של התיק הפשוט שתואר בדוגמה שלעיל הייתה 3.3% - נמוכה יותר מסטיות התקן של כל קרנות ההשתלמות הכלליות, למעט אוצר.

בסיכום הכולל, קרן השתלמות בניהול עצמי שהרכבתה איננה דורשת ידע או ניסיון בשוק ההון נתנה למשקיעים תמורה טובה יותר ביחס לרוב המכריע של קרנות ההשתלמות המנוהלות. לאור זאת נשאלת השאלה מדוע מגביל משרד האוצר את האפשרות לניהול אישי של מסלולי החיסכון לטווח ארוך. בעוד שבארה"ב ובמדינות מפותחות נוספות IRA היא שיטת הניהול המועדפת לניהול כל כספי פנסיה, אצלנו היא מוגבלת רק לקרנות השתלמות ולקופות גמל נזילות או במעמד עצמאי. במקום לנסות להגביל בחקיקה את דמי הניהול בקופות הגמל ובקרנות הפנסיה, יכול האוצר להתיר לחוסכים בישראל לנהל את כל כספי הפנסיה שלהם בעצמם ובכך לחסוך בדמי הניהול. הניתוח שהוצג כאן ממחיש שהתשואות של החיסכון הפנסיוני כנראה של תיפגענה מצעד כזה.

כלים למשקיעים:

קרנות השתלמות בניהול עצמי בשיטת INBEST

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.