שירות

ייחודי – מדריך שיסייע לכם לבחור קרן השתלמות

כיצד

בוחרים קרן השתלמות?

בשוק

מוצעות מאות קרנות השתלמות והבחירה ביניהן עשויה להיות מבלבלת.

אחת

הדרכים הנפוצות לבחירה היא השוואת התשואות של הקרנות ובחירת הקרן שהניבה

את התשואה הגבוהה ביותר.

אולם

לשיטה זאת ישנן שתי מגרעות משמעותיות.

ראשית

תשואות העבר לא בהכרח מצביעות על תשואות עתידיות.

אולם

הבעיה היותר חמורה היא שתשואה גבוהה היא בדרך כלל תוצאה של אסטרטגית

ההשקעה של הקרן.

תשואות

גבוהות מושגות באמצעות השקעה בנכסים בעלי רמת סיכון גבוהה.

השאלה

היא האם רמת הסיכון שאליה חשופה הקרן מתאימה למטרות שלנו.

השלב

הראשון בבחירה של כל מוצר חיסכון היא לשאול את עצמנו מהי מטרת החיסכון.

מטרת

החיסכון היא המשתנה החשוב ביותר בתהליך הבחירה של כל מוצר חסכון.

קרן

השתלמות היא מוצר ייחודי מכיוון שניתן למשוך את הכספים בכל 6

שנים.

מצד

שני אין חובה לעשות זאת וניתן להשאיר את הכספים בקרן לתקופות ארוכות,

אפילו

כחיסכון לפרישה.

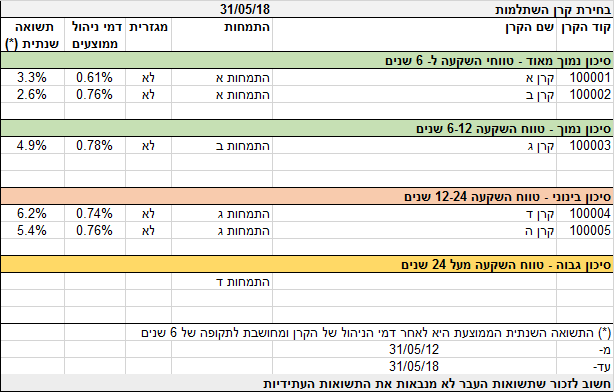

הטבלה

שלהלן,

שלקוחה

מהמדריך,

מציגה

קוים מנחים להתאמתה של קרן ההשתלמות למטרות החיסכון על פי השאלה:

מתי

אנו חושבים שנזדקק לכספים שבקרן?

|

טווח

החיסכון

|

מטרות

|

רמת

סיכון

|

התמחות

|

|

6

שנים

|

בכוונתנו

למשוך את הכסף מיד כשהקרן תהפוך לנזילה

|

נמוכה

מאוד

|

התמחות

א'

|

|

6-12

שנים

|

ייתכן

ונרצה להשאיר את הקרן יותר מ-6

שנים,

אבל

מצד שני היא איננה מיועדת לטווח ארוך.

|

נמוכה

|

התמחות

ב'

|

|

12-24

שנים

|

ככלל

החיסכון הוא לטווח ארוך,

אבל

ייתכן שנזדקק לכסף מתישהו במהלך התקופה.

|

בינונית

|

התמחות

ג'

|

|

מעל

24

שנים

|

חסכון

לטווח ארוך;

חלק

מהחיסכון הפנסיוני לחוסכים מתחת לגיל 40.

|

גבוהה

|

התמחות

ד'

|

לאחר

שבחרנו את ההתמחות שמתאימה למטרות החיסכון שלנו,

מה

שנותר הוא לבחור את קרן ההשתלמות בעלת הביצועים הטובים ביותר מתוך אותה

התמחות.

במדריך

מוצגות קרנות ההשתלמות שעומדות בקריטריונים הבאים:

הקרן

שייכת להתמחות המתאימה.

הקרן

פתוחה לציבור הרחב ואיננה מגזרית.

לקרן

היה מדד INBEST

הגבוה

ביותר במהלך ששת השנים האחרונות (נכון

למועד העדכון האחרון של האתר).

לקרן

היו ביצועים טובים (מדדי

INBEST

גבוהים

מ-

100) גם

במהלך שתי תקופות ביניים של שלוש שנים.

בכל

אחד מההתמחויות מוצגות שלושת הקרנות עם הביצועים הגבוהים ביותר (במידה

וישנן כאלה).

במידה

ויש פחות קרנות שעומדות בקריטריונים הנ”ל,

רק

הן תוצגנה.

דירוג

קרנות ההשתלמות נעשה באמצעות מתודולוגית הדירוג של אתר INBEST

שבאמצעותה

אנו מדרגים קרנות נאמנות,

קרנות

השתלמות וקופות גמל החל מחודש יולי 2007.

מתודולוגיה

זו מבוססת על מדד שארפ יחסי שמחושב לכל קרן.

שיטת

דירוג מקבילה למדד INBEST

מציג

ג'ון

בוגל,

המייסד

של חברת ההשקעות VANGUARD,

בספרו

Common

Sense on Mutual Funds.

תיאור

מלא של מתודולוגית הדירוג ניתן למצוא בקישורים שלהלן:

א

.

הסבר

על מתודולוגית הדירוג

ב

.

השוואה

של מתודולוגיית הדירוג למדד אלפא

במהלך

השנים נאספו במאגר המידע שלנו נתונים רבים של דירוגי קרנות השתלמות

שמאפשרים לנו לאתר את הקרנות בעלות דירוג INBEST

גבוה

לאורך זמן.

להלן

דוגמה לטבלה שמופיעה במדריך:

כיצד

משתמשים במדריך?

קרן

השתלמות קיימת: