מדד InBest לקרנות נאמנות

מדד InBest

מודד את הביצועים של מנהל קרן הנאמנות ביחס לאלטרנטיבה של השקעה פסיבית

בקרנות סל. קרן הנאמנות בוחרת את ניירות ערך שלדעת מנהליה יביאו את התשואה הגבוהה ביותר, עפ"י אסטרטגיית ההשקעה של הקרן. לשם כך מחזיקה הקרן אנשי מקצוע שתפקידם לנהל את תיק ניירות הערך שלה וגובה דמי ניהול מהמשקיעים בקרן.

ישנה אלטרנטיבה פשוטה להשקעה בקרן נאמנות באמצעות השקעה פסיבית

בקרנות סל שמשקפות את אסטרטגיית ההשקעה של הקרן. יתרונה של האלטרנטיבה הפסיבית

היא שהיא זולה בהרבה (דמי הניהול נמוכים בהרבה), אולם חסרונה הוא בכך שאין ניהול אקטיבי של תיק ההשקעות.

מדד InBest משווה את ביצועי הקרן לביצועים של תיק השוואה שרלבנטי לה. המונח "ביצועים" מתייחס לשילוב של תשואת הקרן והסיכון הכרוך בהשקעה בה כפי שנסביר בהמשך. קרן שביצועיה עולים על ביצועי תיק ההשוואה מייצרת ערך למשקיעים ומצדיקה את דמי הניהול שגובים מנהליה. במקרה שביצועי הקרן נמוכים מביצועי תיק ההשוואה המשקיע אינו מקבל תמורה עבור דמי הניהול ולפיכך עדיף לו לבחור בהשקעה לא מנוהלת בתעודות סל.

תיק השוואה Bench Mark

תיק ההשוואה הוא מדד, או צירוף של מדדים, שניתן להשקיע בהם באמצעות רכישה של תעודת סל בודדת או צירוף של תעודות סל.

תיק השוואה פשוט:

מדד בודד שניתן להשוותו לקרן נאמנות מסוימת. לדוגמא: קרן שמשקיעה במדד ת"א 100 תושווה למדד ת"א 100.

תיק השוואה מורכב:

תיק השוואה מורכב מודד את ביצועיהם של קרנות המשלבות כמה סוגי אג"ח ומניות. לדוגמא: לקרן גמישה עם פרופיל חשיפה 3B, בחרנו תיק השוואה משולב המורכב ממדד ת"א 100 (20%); מדד מניות עולמי (30%); מדד אג"ח ממשלתיות, לא צמודות, בריבית קבועה (25%) ומדד אג"ח ממשלתי צמודות למדד (25%). תיק השוואה זה משקף אסטרטגיית השקעה הבאה לידי ביטוי בחשיפה של 50% למניות ו- 50% לאג"ח וכן חשיפה של 30% למט"ח.

חישוב מדד InBest:

המדד המקובל לביצועים של תיק המכיל מספר ניירות ערך הוא מדד שארפ (ראה להלן). לפיכך לכל קרן אנו משווים את מדד שארפ שלה ביחס למדד שארפ של תיק ההשוואה לתקופות הבאות:

-

36 חודשים;

-

24 חודשים;

-

12 חודשים;

קרן תקבל ציון 100 כאשר מדד שארפ שלה שווה למדד שארפ של תיק ההשוואה. כאשר מדד שארפ של הקרן גבוה/נמוך ממדד שארפ של תיק ההשוואה היא תקבל ציון גבוה/נמוך מ- 100.

הממוצע של ציוני InBest לכל התקופות הוא הציון הסופי שמקבלת הקרן והוא נקרא מדד InBest של הקרן (בקרנות חדשות אנו מחשבים מדד InBest גם לתקופות קצרות יותר).

מדד שארפ:

מדד ביצועים לתיק השקעות המכיל מספר ניירות ערך. בטווח הארוך קיים יחס ישר בין תשואה לסיכון, כלומר ככל שנגדיל את הסיכון (קרי: נוסיף יותר מניות לתיק) התשואה הצפויה אמורה לגדול. הסיכון נמדד באמצעות סטיית התקן של התשואה. ככל שסטיית התקן גבוהה יותר התיק תנודתי יותר ולפיכך רמת הסיכון שלו גבוהה יותר. במילים אחרות הסיכון נמדד ע"י חוסר הודאות מה תהיה התשואה כשנרצה לממש את ההשקעה שלנו. ככל שהתנודתיות (סטיית התקן) של התיק ההשקעות גבוהה יותר, גדלה אי הודאות ולפיכך התיק מסוכן יותר.

מדד שארפ מראה מהי התוספת לתשואה לכל יחידת סיכון.

מדד שארפ = (תשואת התיק – תשואת נכס חסר סיכון) / סטיית התקן של התיק

מדד שארפ גבוה באופן יחסי מעיד על ביצועים טובים יותר של תיק ההשקעות. כשנגדיל את הסיכון נצפה לפיצוי בצורת תוספת לתשואה הצפויה. ככל שמדד שארפ גבוה יותר התוספת הנ"ל תהיה גבוהה יותר ולפיכך ביצועי התיק טובים יותר.

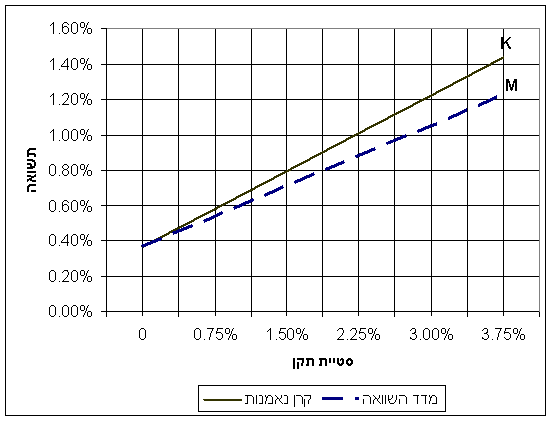

דוגמה למדד שארפ של קרן נאמנות ותיק השוואה:

הגרף שלעיל מציג את התשואות הממוצעות וסטיות התקן של מדד ת"א 100 ושל קרן נאמנות לדוגמא שמשקיעה במדד ת"א 100. התשואה מוצגת בציר האנכי (Y) וסטיית התקן בציר האופקי (X). ביצועי קרן הנאמנות מוצגים באמצעות נקודה K, שערך ה- Y שלה היא התשואה הממוצעת וערך ה- X שלה היא סטיית התקן. במקביל תיק ההשוואה מוצג ע"י נקודה M. אם נחבר את שתי הנקודות K ו- M לנקודה המייצגת את הנכס חסר הסיכון (תשואה חסרת סיכון מחושבת כתשואה לפדיון ממוצעת של מק"מ כשסטיית התקן שלה היא 0) נקבל שני קוים שמייצגים את הביצועים של כל אחד מהתיקים (תיק ההשוואה או הקרן). כל נקודה על הקו מייצגת השקעה בעלת אותו יחס של תשואה לסיכון. מדד שארפ הוא שיפועו של הקו. כפי שניתן לראות מהדוגמא הקו של קרן הוא בעל שיפוע גדול יותר מהקו של תיק ההשוואה, דבר המצביע על ביצועים עדיפים של הקרן לעומת תיק ההשוואה. מדד InBest של הקרן הוא היחס בין מדד שארפ של הקרן למדד שארפ של תיק ההשוואה ובדוגמא זאת הוא יהיה גבוה מ- 100.

מדד InBest ללא דמי ניהול ועמלות

מדד InBest ללא דמי ניהול ועמלות מבטא את היכולת של מנהלי הקרן לבחור תיק השקעות שיהיה בעל ביצועים טובים יותר מתיק ההשוואה, בעוד שמדד InBest הרגיל (הכולל דמי ניהול ועמלות) מבטא את מה שמקבל המשקיע בקרן.

כאשר מדד InBest הרגיל נמוך מ- 100 והמדד ללא דמי ניהול ועמלות נמוך גם הוא מ- 100 ביצועי הקרן נמוכים משל תיק ההשוואה גם עם הקרן לא תגבה דמי ניהול.

כאשר מדד InBest הרגיל נמוך מ- 100 והמדד ללא דמי ניהול ועמלות גבוה מ- 100, מנהלי הקרן מסוגלים לבנות תיק השקעות בעל ביצועים טובים יותר מתיק ההשוואה, אולם כתוצאה מדמי ניהול גבוהים ביצועי הקרן פחותים משל מדד ההשוואה.

כאשר מדד InBest הרגיל גבוה מ- 100 (במקרה זה המדד ללא דמי ניהול ועמלות יהיה גם הוא גבוה מ- 100) ביצועי הקרן טובים משל תיק ההשוואה גם עם דמי הניהול.

דמי נהול מרביים מוצדקים

כאשר מדד InBest ללא עמלות ודמי ניהול גבוה מ- 100 המשמעות היא שיש לקרן יכולת לבחור תיק השקעות טוב יותר מתיק ההשוואה, ולפיכך מוצדק לשלם למנהל הקרן דמי ניהול. דמי הניהול המרביים שמוצדק לשלם עבור השקעה בקרן הם אלה שמביאים את המדד בחזרה לערך 100. כאשר דמי הניהול שמשלם המשקיע נמוכים מדמי הניהול המרביים המוצדקים, הקרן מייצרת ערך למשקיע שהוא מעבר למה שהוא יכול לעשות בכוחות עצמו באמצעות השקעה פסיבית בתעודות סל.

חישוב דמי הנהול המרביים המוצדקים יכול לשמש כאמת מידה לדמי הניהול שגובות הקרנות.

מדד InBest כאשר השוק בירידה:

כאשר השוק בירידה תיקי ההשוואה מציגים תשואה ממוצעת שלילית. במקרה כזה משתנה החישוב של מדד InBest כפי שמוצג להלן:

מדד InBest להשוואת קרנות השתלמות, קופות גמל וקרנות פנסיה:

לכל קרן השתלמות, קופת גמל או קרן פנסיה מחושבת התשואה החודשית הממוצעת ב- 36 החודשים האחרונים, בניכוי דמי הניהול ("תשואה נטו"). לגבי קרנות פנסיה דמי הניהול מההפקדות מחולקים ב- 10 כפי שנוהג משרד האוצר בחישובים מסוג זה. באמצעות התשואה נטו, וסטיית התקן ב- 36 החודשים האחרונים, מחושב מדד שארפ של הקרן או הקופה. מדד שארפ של הקרן/הקופה מושווה למדד שארפ של תיק השוואה. תיק ההשוואה נקבע עפ"י הרכב הנכסים הממוצע של הקרן/קופה בתקופת המדידה. כאשר מדד InBest שווה 100 הביצועים של קרן ההשתלמות, קופת הגמל או קרן הפנסיה זהים לביצועים של תיק ההשוואה; כאשר מדד InBest גבוה מ- 100 לקרן/לקופה יש ביצועים טובים יותר משל תיק ההשוואה.

יש לציין שבשונה מקרן נאמנות תיק ההשוואה איננו מהוה אלטרנטיבה לקרן ההשתלמות, קופת הגמל או קרן הפנסיה, אלא משמש רק להערכת הביצועים של מנהלי הקרן/הקופה.

שיטת דירוג מקבילה למדד INBEST מציג ג'ון בוגל, המייסד של חברת ההשקעות VANGUARD, בספרו Common Sense on Mutual Funds