אוקטובר 2008

גרסה אנגלית של סקירה זו התפרסמה באתר ETF.COM.

ב- 12 החודשים האחרונים איבד מדד ס.פ. 500 יותר מ- 20% מערכו. משקיעים שמחפשים הזדמנויות השקעה במשבר הנוכחי שואלים את עצמם האם שוק המניות האמריקאי הפך לזול בימים אלה.

באופן מפתיע, מאמר שהתפרסם לאחרונה בניו יורק טיימס ( Why the bear is alive and well) טוען שהמניות בארה”ב דווקא התייקרו (תרגום של המאמר הופיע גם בדה – מרקר).

הנימוק שמביא הניו יורק טיימס הוא שמכפיל הרווח של מדד ס.פ. 500 עלה והגיע לרמה של כמעט 25 – רמה גבוהה מאוד בפרספקטיבה היסטורית – עפ"י החישוב של חברת סטנדרט אנד פורס שמפרסמת את המדד.

מצד שני, אם תבדקו כל אתר אינטרנט שמספק מידע פיננסי על ETF ותחפשו את מכפיל הרווח של קרן שעוקבת אחרי מדד ס.פ. 500 תמצאו מספרים אחרים לחלוטין.

בטבלה 1 מוצגות כמה דוגמאות של מכפילי רווח שנאספו מכמה אתרים פיננסיים.

טבלה 1 :מכפילי רווח שהתפרסמו למדד ס.פ. 500 נכון ל- 31/8/2008.

ההבדל בין המכפיל שמפרסמת חברת סטנדרט אנד פורס לבין המכפילים האחרים בולט מאוד מכיוון שערכו כמעט כפול משלהם.

אז מה הוא המכפיל הנכון? מסתבר שהתשובה לשאלה הזאת איננה מובנת מאליה. השוני במספרים הוא תוצאה של שתי שיטות שונות לחישוב המכפיל של המדד.

עפ"י השיטה הראשונה, שנקרא לה שיטת "מכפיל הרווח הכולל", מחלקים את סך שווי השוק של כל החברות שנכללות במדד ברווח הנקי הכולל שלהן. בשיטה זאת משתמשת חברת סטנדרט אנד פורס.

בשיטה השנייה, שנקראת "מכפיל רווח ממוצע" מחשבים את מכפיל הרווח כממוצע משוקלל של מכפילי הרווח של החברות שנכללות במדד. בשיטה זו משתמשים ספקי המידע (למשל מורנינגסטאר וליפר) שמהם לוקחים אתרי האינטרנט הפיננסיים.

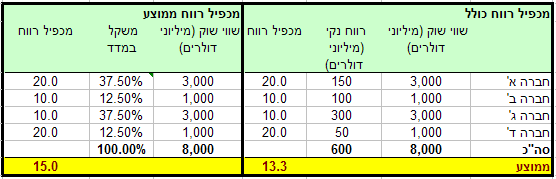

הדגמה של שתי שיטת החישוב מוצגת בטבלה 2 שלהלן. לצורך ההדגמה נבנה מדד סינתטי שמורכב מארבע חברות: חברה גדולה עם מכפיל רווח גבוה; חברה קטנה עם מכפיל רווח גבוה; חברה גדולה עם מכפיל רווח נמוך וחברה קטנה עם מכפיל רווח נמוך. החישוב של מכפיל הרווח של המדד מוצג בשורה האחרונה של הטבלה.

טבלה 2:

מכפילי הרווח שמחושבים עפ"י שתי השיטות אינם שווים, אולם ערכם די קרוב והם אינם מסבירים את הפער הגדול שראינו בטבלה 1. ההבדל בין שיטות החישוב צץ כאשר אחת (או יותר) מהחברות שכלולות במדד מדווחת על הפסד. ברמת החברה למכפיל הרווח אין משמעות כשהשורה התחתונה היא שלילית, ולכן לא מחשבים אותו. לעומת זאת, ברמת המדד אופן הטיפול בהפסדים הוא זה שיוצר את ההבדל בין שתי שיטות החישוב.

שיטת מכפיל הרווח הכולל תוקפת את הבעיה בצורה ישירה: מכיוון שהמונה הוא סך ערך השוק והמכנה הוא סך הרווח הנקי, הפסדים מקטינים את סך הרווח הנקי, ולפיכך מקטינים את המכנה ומגדילים את מכפיל הרווח.

כיצד מתייחסת שיטת מכפיל הרווח הממוצע להפסדים? באופן מפתיע אף אחד מספקי המידע הפיננסי לא מציג הסבר לעניין זה. עם כל זאת, הדרך הסבירה ביותר היא להוציא את החברות המפסידות מהחישוב, לחשב מחדש את משקלות המדד רק עבור החברות שיש להן מכפיל רווח (קרי: שהן רווחיות) ולחשב את מכפיל הרווח הממוצע לפי המשקלים החדשים.

לכל אחת משיטות החישוב יש יתרונות וחסרונות. גישת מכפיל הרווח הכולל מסתכלת על המדד כאילו הוא חברה אחת גדולה עם הרבה מרכזי רווח. אילו זה היה המצב אין ספק ששיטה זאת הייתה השיטה הנכונה. אולם, מדד מניות איננו שקול לחברה אחת גדולה. מכפילי רווח של חברות מפסידות לא מחושבים מכיוון שאין להם משמעות כלכלית. אילו היו המשקיעים חושבים שחברה תמשיך להפסיד גם בטווח הארוך, ערך השוק שלה היה יורד לאפס. סביר יותר להניח שהמשקיעים מתייחסים להפסדי החברה כאל תופעה זמנית ומשתמשים ברווח היפותטי על מנת לקבוע כמה הם יהיו מוכנים לשלם תמורת המניות שלה.

לפיכך, יש הגיון באי ההכללה של חברה מפסידה בחישוב המכפיל הממוצע של המדד. כל זמן שמשקלן של החברות המפסידות במדד הוא קטן גישת מכפיל הרווח הממוצע עשויה להיות יותר מועילה למשקיעים.

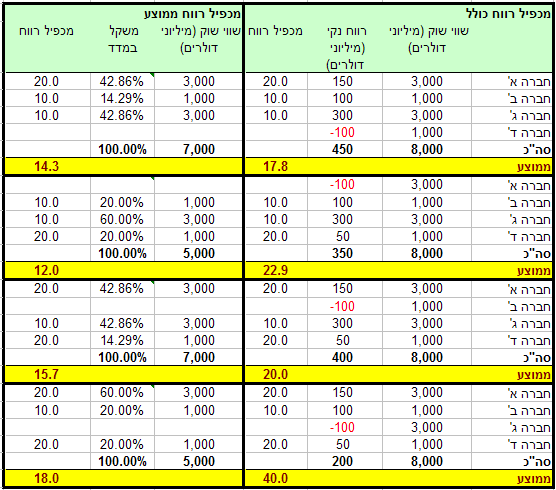

על מנת להמחיש את הנקודה הזאת ניתחנו את התנהגותם של שני מכפילי הרווח של המדד הסינתטי שהוצג בטבלה 2. בשלב הראשון חישבנו את מכפילי הרווח של המדד בארבעה תרחישים, כשבכל אחד מהם אחת החברות שכלולות במדד מדווחת על הפסד. השארנו את ערכיהם של שאר המשתנים ללא שינוי על מנת למדוד רק את ההשפעה של ההפסד על מכפיל הרווח. חישוב מכפילי הרווח בארבעת התרחישים מוצג בטבלה 3 שלהלן:

טבלה 3:

מסתבר שכל אחת משיטות החישוב נותנת תוצאות שונות. בשיטת מכפיל הרווח הכולל אנו מקבלים מכפילי רווח גבוהים מהמכפיל המקורי (שמוצג בטבלה 2) בכל אחד מארבעת התרחישים. לעומת זאת, בשיטת מכפיל הרווח הממוצע אנו מקבלים תוצאות מעורבות שתלויות בזהות החברה שהוצאה מהחישוב. מכפיל הרווח החדש גבוה יותר מהמכפיל המקורי כשחברה עם מכפיל רווח נמוך יוצאת מהחישוב ונמוך יותר במקרה ההפוך.

המשמעות של התוצאות הנ"ל איננה מובנת מאליה. במבט ראשון נראה שמכפיל הרווח הכולל הוא יותר הגיוני; מכיוון שסך רווחי החברות שכלולות במדד פחת, המדד נהיה יקר יותר. אולם, מדד מניות איננו חברה אחת עם הרבה מרכזי רווח, אלא קבוצה של הרבה חברות שמקובצות ביחד עפ"י קריטריון מסוים. בהתחשב בעובדה שבכל אחד מהתרחישים, בשלוש מתוך ארבע החברות לא חל שינוי, הטענה שהמדד התייקר נראית קצת מטעה. בכל מקרה הדוגמה בטבלה 3 היא מאוד סכמטית מכיוון שסביר יותר ששינויים ברווחיות של החברות יגרמו לשינויים בערך השוק שלהן. לשם המחשה נניח בתחילה שערך השוק של כל אחת מהחברות ירד ב- 20% וכל שאר המשתנים נשארו ללא שינוי. התוצאות מוצגות בטבלה 4 שלהלן:

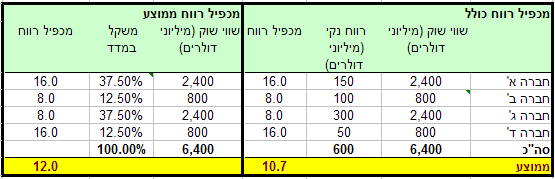

טבלה 4:

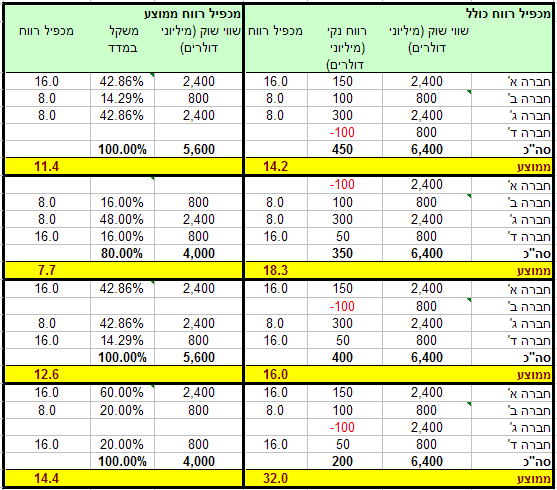

הדוגמה שלעיל היא מובנת מאליה: מכיוון שהשינוי היחידי הוא ירידה בשווי השוק של החברות, שני מכפילי הרווח של המדד ירדו גם הם ב- 20%, כלומר המדד הפך לזול יותר. המקרה היותר מציאותי הוא שילוב של הדוגמאות מטבלה 3 וטבלה 4. במקרה זה חברה אחת מדווחת על הפסד, אבל במקביל ערך השוק של כל החברות במדד יורד ב- 20% (מצב זה דומה למה שקורה היום בשוק המניות). מכפילי הרווח של המדד במקרה הזה מוצגים בטבלה 5, עפ"י אותו פורמט שהוצג בטבלה 3.

טבלה 5:

הממצא המעניין בטבלה 5 הוא ששתי השיטות מצביעות לכיוונים הפוכים. בשיטת מכפיל הרווח הכולל אנו מקבלים מכפילים גבוהים יותר מהמכפיל המקורי בכל התרחישים והמסקנה היא שהמדד התייקר.

לעומת זאת בשיטת מכפיל הרווח הממוצע מכפילי הרווח בכל התרחישים הם נמוכים יותר מהמכפיל המקורי ומצביעים על כך שהמדד נהיה זול יותר.

במקרה הזה נראה ששיטת מכפיל הרווח הממוצע משקפת את המציאות בצורה יותר נכונה. מכיוון שבכל תרחיש, שלוש מתוך ארבע החברות שכלולות במדד הפכו זולות יותר, העובדה שחברה אחת דווחה על הפסדים איננה מצדיקה מכפיל רווח גבוה למדד כולו.

כעת נחזור לשאלה שפתחנו בה: האם שוק המניות האמריקאי הוא זול יותר או יקר יותר ביחס ללפני שנה?

ערכו של מכפיל הרווח הממוצע של תעודת הסל SPY (שעוקבת אחרי מדד ס.פ. 500) היה 17 ב- 31/10/2007.

עפ"י נתונים של חברת סטנדרט אנד פורס ערכו של מכפיל הרווח הכולל של המדד ב- 30/9/2007 היה 18.

למרות ההבדל של חודש בתקופת המדידה, ברור שערכו של מכפיל הרווח עפ"י שתי השיטות היה מאוד קרוב בתחילת הרבעון האחרון של שנת 2007. הערכים הנוכחיים של מכפילי הרווח עפ"י שתי השיטות, שמוצגים בטבלה 1 שלעיל, מצביעים לכיוונים הפוכים.

בהסתמך על הניתוח שהצגנו כאן, אנו סבורים שמכפיל הרווח הממוצע הוא אינדיקטור נכון יותר למצב השוק ולפיכך שמדד ס.פ. 500 זול יותר ביחס ללפני שנה.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.