ינואר 2009

הסקירה התפרסמה גם ב- The Marker

"אל תשימו את כל הביצים בסל אחד" היא ההמלצה הנפוצה ביותר שניתנת למשקיעים. התועלת מפיזור ההשקעה על פני מספר אפיקים נראית טריביאלית ולעתים רחוקות אנו שואלים את עצמנו ממה היא נובעת. אולם, בניית תיק ההשקעות מפוזר בין אפיקים שונים לא תמיד נחשבה כאסטרטגיה נבונה. באחת ההתייחסויות שלו לשוק המניות, כתב הכלכלן המפורסם ג'ון מיינרד קיינס את הדברים הבאים: "להניח שמשיקולי זהירות כדאי להמר בסכומים קטנים על מספר רב של חברות ... נתפס אצלי כלעג למדיניות השקעה." תורת התיקים המודרנית, כפי שהיא מוכרת לנו היום, הוצגה לראשונה, בשנות ה- 50, ע"י הארי מרקוביץ, במסגרת עבודת הדוקטורט שלו שהוגשה לפקולטה לכלכלה באוניברסיטת שיקגו. כשמרקוביץ הציג לראשונה את תורת התיקים שלו בפני סגל הפקולטה, הקשה עליו מילטון פרידמן, שהיה כבר אז כלכלן מפורסם, וטען שהיא איננה שייכת לתחום הכלכלה ולפיכך לא תוכל לזכות אותו בתואר הנכסף. אולם עבודתו של מרקוביץ בנושא תיקי ההשקעות, לא רק שזכתה אותו בתואר הדוקטור, אלא גם בפרס נובל לכלכלה שאותו קבל ב- 1990. עד הצגתה של תורת התיקים המודרנית השיקול היחידי לפיזור ההשקעה היה הקטנת החשיפה לפשיטות רגל. זהו כמובן שיקול חשוב ביותר, כפי שראינו בחודשים האחרונים, כשחברות גדולות ויציבות הגיעו למצב של פשיטת רגל. התובנה החדשה שהציג מרקוביץ הייתה שהסיכון שכרוך בהשקעה במניה בודדת איננו רלוונטי מבחינת המשקיע, מכיון שניתן להקטין אותו כמעט לאפס באמצעות תיק השקעות מפוזר. הסיכון שרלוונטי למשקיע הוא התנודתיות של כל תיק ההשקעות, והגורם העיקרי שמשפיע עליה הוא המתאם שבין התשואות של אפיקי השקעה שמרכיבים את התיק. המתאם הוא מדד לקשר בין התשואות של אפיקי ההשקעה: מתאם גבוה בין שני אפיקי השקעה פירושו שיש קשר חזק בין התשואות שלהם שעולות ויורדות ביחד; מתאם נמוך פירושו שהקשר בין התשואות הוא חלש. באמצעות פיזור בין אפיקי השקעה, שתשואותיהם אינן מתואמות, ניתן להקטין את התנודתיות של תיק ההשקעות. לשם המחשה, נניח שתיק ההשקעות שלנו מורכב משני מדדי מניות, בחלקים שווים: מדד א' מורכב ממניות של ארצות מפותחות ורמת התנודתיות שלו נמוכה יחסית – סטיית התקן שלו היא 15%. מדד ב' מורכב ממניות של מדינות מתפתחות ויש לו תנודתיות גבוהה – סטיית התקן שלו היא 20%. מה תהיה סטיית התקן של התיק כולו?

במידה וישנו מתאם מלא בין שני המדדים (קרי: מקדם המתאם שווה 1) סטיית התקן של התיק תהיה 17.5% - הממוצע בין סטיות התקן של המדדים שמרכיבים את התיק.

במידה וישנו מתאם גבוה בין המדדים, אך לא מלא (למשל אם מקדם המתאם שווה ל- 0.7) סטיית התקן של התיק תרד ל- 16%.

במידה וישנו מתאם נמוך בין המדדים (למשל אם מקדם המתאם שווה ל- 0.3) סטיית התקן של התיק תרד ל- 14%.

הדוגמה ממחישה שככל שהמתאם בין התשואות של אפיקי ההשקעה נמוך יותר התנודתיות הכוללת של התיק יורדת. יתרה מזאת, כל זמן שהמתאם בין אפיקי ההשקעה איננו מלא ישנה תועלת למשקיעים מפיזור ההשקעה.

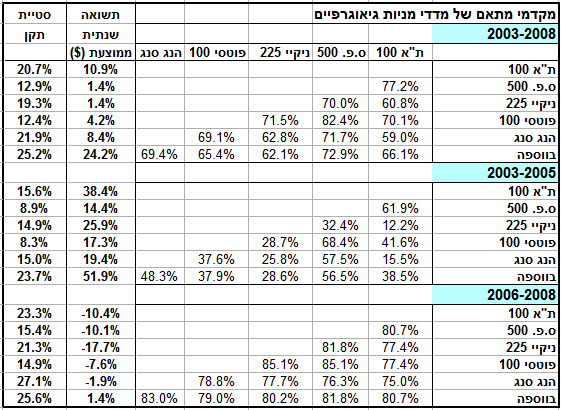

תורת התיקים המודרנית הפכה את המתאם בין אפיקי ההשקעה לגורם המרכזי בבניית תיק השקעות. מצד שני, הגלובליזציה בשווקי ההון הביאה לכך שמדדי המניות בכל העולם מתנהגים באופן מאוד דומה. לאור זאת, עולה הטענה שהתועלת מפיזור, בתוך הרכיב המנייתי של תיק ההשקעות, הצטמצמה בשנים האחרונות. על מנת לבדוק טענה זאת בחנו מספר מדדי מניות במדינות שונות בששת השנים האחרונות (2003 עד 2008). מדדי המניות שנבדקו הם ת"א 100 (ישראל), ס.פ. 500 (ארה"ב), ניקיי 225 (יפן), פוטסי 100 (בריטניה), הנג סנג (הונג קונג) ובווספה (ברזיל). לצורך ההשוואה כל התשואות מחושבות במונחים דולריים.

מדד ס.פ. 500 ומדד פוטסי 100 הניבו בששת השנים האחרונות תשואה שנתית ממוצעת של 1.4% ו- 4.2% בהתאמה. לעומתם מדד בווספה הברזילאי ומדד ת"א 100 הישראלי הניבו באותה תקופה תשואה שנתית ממוצעת (במונחים דולריים) של 24% ו- 11% בהתאמה. מצד שני, לעודף התשואה היה מחיר בצורה של תנודתיות גבוהה יותר: סטיות התקן של מדדי ס.פ. 500 ופוטסי 100 היו בטווח של 12%-13%; לעומת זאת, סטיות התקן של מדדי בווספה ות"א 100 היו 25% ו- 21% בהתאמה.

מקדמי המתאם בין מדדי המניות הנדונים נעו בין 0.6 ל- 0.8, במהלך תקופת הבדיקה. המתאם בין מדדי המניות של השווקים המפותחים היה קצת יותר גבוה ונע בין 0.7 ל- 0.8. לעומת זאת, מקדמי המתאם של מדדי המניות בשווקים המתפתחים (כולל ישראל) היו נמוכים יותר ונעו בין 0.6 ל- 0.7. המסקנה מכך היא שפיזור גאוגרפי בתוך השווקים המפותחים הביא למשקיעים פחות תועלת מפיזור בין שווקים מפותחים לשווקים מתפתחים.

האם מקדמי המתאם היו קבועים לאורך זמן?

כדי לענות על שאלה זו חילקנו את תקופת הבדיקה לשתי תקופות משנה שוות: 2003-2005 ו- 2006-2008 וחישבנו שוב את התשואות, סטיות התקן ומקדמי המתאם. ההבדל הבולט הראשון בין שתי התקופות הוא בתשואות: בעוד שבתקופה ראשונה (2003-2005) אנו רואים תשואות שנתיות ממוצעות גבוהות מאוד שנעות בין 14% (ס.פ. 500) ל- 52% (בווספה), בתקופה שנייה התמונה מתהפכת והתשואות הופכות ברובן לשליליות (למעט שוק המניות הברזילאי שהצליח אפילו בתקופה זו לתת תשואה שנתית ממוצעת חיובית אם כי נמוכה מאוד). הבדל השני בין התקופות הוא העלייה בתנודתיות: סטיית התקן של מדד ס.פ. 500 עלתה מ- 9% בתקופה הראשונה ל- 15% בתקופה השנייה; סטיית התקן של מדד הנג סנג עלתה מ- 15% ל- 27%. בנוסף לכך הייתה גם עלייה במקדמי המתאם בין התקופות. בעוד שבתקופה הראשונה היה מתאם נמוך מאוד בין חלק מהמדדים (בעיקר של השווקים המתפתחים) שהגיע אף ל- 0.2 ופחות, בתקופה השנייה עלו מקדמי המתאם בין כל השווקים לרמה של כ- 0.8. לפיכך יש צדק בטענה שחלה ירידה בתועלת שנובעת מפיזור בין מדדי מניות גאוגרפים.

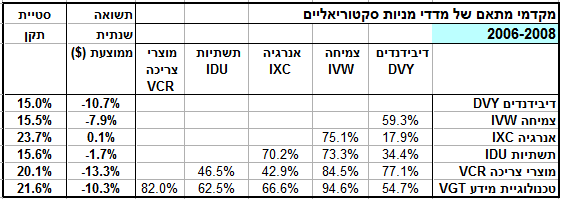

דרך נוספת ליצור פיזור בחלק המנייתי של תיק ההשקעות היא באמצעות מדדי מניות סקטוריאליים. מדדי מניות סקטוריאליים מייצגים חלקים שונים של הכלכלה ולפיכך מגיבים למחזוריות הכלכלית בצורה לא אחידה. חלקם פחות רגישים למחזורים הכלכליים (שרותים רפואיים לדוגמה), ולחלקם יש זמן תגובה שונה ולפיכך אינם מתואמים. על מנת לבחון את התועלת מפיזור בין מדדים סקטוריאליים, בדקנו ששה מדדים באמצעות נתונים של ETF שעוקבים אחריהם. המדדים שנבדקו הם: מדד דאו ג'ונס לחברות ערך שמחלקות דיבידנדים בארה"ב (DVY), מדד ס.פ. לחברות צמיחה בארה”ב (IVW), מדד ס.פ. עולמי לחברות בתחום האנרגיה (IXC), מדד דאו ג'ונס לחברות תשתית בארה"ב (IDU), מדד MSCI לחברות בתחום מוצרי הצריכה בארה"ב (VCR) ומדד MSCI לחברות בתחום טכנולוגיית המידע בארה"ב

(VGT). הבדיקה התמקדה רק בתקופה שנייה (2006-2008).

רוב מקדמי המתאם בין המדדים הסקטוריאליים, נמוכים משמעותית ממקדמי המתאם בין המדדים הגאוגרפיים, ונעים בין 0.2 ל- 0.7. המתאם בין המדד של חברות שמחלקות דיבידנדים (DVY) למדד של חברות הצמיחה (IVW) הוא 0.6, דבר המצביע על תועלת למשקיעים מפיזור בין מדדים של חברות ערך למדדים של חברות צמיחה. בנוסף לכך, ישנו מתאם נמוך במיוחד בין חברות של מוצרי צריכה וחברות שמחלקות דיבידנדים, לבין חברות שעוסקות באנרגיה ובתשתיות.

כיצד יכולים משקיעים להיעזר בניתוח שהוצג כאן?

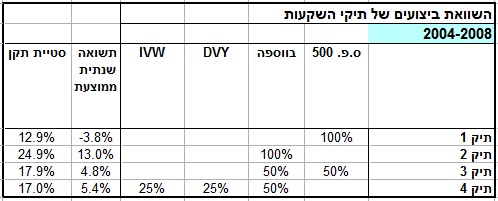

כדי להמחיש את התועלת למשקיעים מפיזור נסתכל על הביצועים של ארבעה תיקי השקעות במהלך חמש השנים האחרונות (2004-2008).

התיק הראשון מורכב רק ממדד ס.פ. 500 והוא הניב בחמשת השנים האחרונות תשואה שנתית ממוצעת של 3.8%- עם סטיית תקן של 12.9%. התיק השני מורכב רק ממדד בווספה הברזילאי והוא הניב בחמשת השנים האחרונות תשואה שנתית ממוצעת של 13% עם סטיית תקן של 25%. כמובן שבתחילת שנת 2004 איש לא היה יכול לצפות הן את הירידה החריפה במדד ס.פ. 500 והן את העלייה הדרמטית במדד בווספה; סביר יותר שמשקיעים היו מעדיפים לחלק את תיק ההשקעות שלהם בין מדינות מפותחות למדינות מתפתחות. לפיכך, התיק השלישי מורכב ממדד ס.פ. 500 ומדד בווספה, בחלקים שווים, כאשר בתיק בוצע איזון מחדש (Rebalancing) בתחילת כל שנה. תיק זה נתן תשואה שנתית ממוצעת של 4.8% עם סטיית תקן של 18%. השפעת המתאם מתבטאת בכך שסטיית התקן של התיק נמוכה יותר מסטיית התקן הממוצעת של שני המדדים שמרכיבים אותו. לבסוף הרכבנו תיק רביעי, שדומה לתיק השלישי למעט העובדה שבמקום מדד ס.פ. 500 השתמשנו במדד מניות ערך (של חברות שמחלקות דיבידנדים) ובמדד מניות צמיחה בארה"ב, בחלקים שווים. גם בתיק זה בוצע איזון מחדש בתחילת כל שנה. התיק הרביעי נתן תשואה שנתית גבוהה יותר – 5.4%, ובנוסף לכך הייתה לו סטיית תקן נמוכה יותר של 17%.

לסיכום, מחקרים הראו שהקצאת הנכסים בתיק ההשקעות היא הגורם המרכזי שקובע את התשואה למשקיעים. חשוב לפזר את הרכיב המנייתי של התיק הן בממד הגאוגרפי והן בממד הסקטוריאלי. למרות העליה במתאם שבין מדדי המניות, שחלה בשנים האחרונות, הפיזור הגאוגרפי מאפשר למשקיעים להיחשף לשווקים המתפתחים שמציעים תשואה וסיכון גבוהים יותר. הפיזור הסקטוריאלי מאפשר להקטין את הסיכון הכולל של התיק כתוצאה מהמתאם הנמוך בין האפיקים השונים.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.