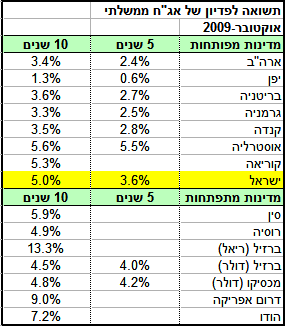

אוקטובר 2009

הסקירה התפרסמה גם ב- The Marker

אחת הדרכים לגוון את המרכיב הסולידי של תיק ההשקעות היא באמצעות אג"ח ממשלתי בינלאומי. השקעה באג"ח ממשלתי של מדינות זרות מאפשרת לקבל שערי ריבית גבוהים יותר מאלה שקיימים בישראל. כך למשל התשואות לפדיון של אג"ח ממשלתי ל- 10 שנים באוסטרליה (5.6%) ובקוריאה (5.3%) גבוהות במקצת מהתשואות לפדיון של אג"ח מקביל בישראל (5%). בשווקים המתעוררים המשקיעים יכולים לקבל שעורי תשואה גבוהים בהרבה באמצעות השקעה באג"ח ממשלתי של ברזיל (13.3%), דרום אפריקה (9%) והודו (7.2%).

בנוסף לכך השקעה באג"ח ממשלתי זר מגינה על המשקיעים מפני הסיכון של משבר פיננסי בישראל. במקרה של משבר פיננסי כזה, אג"ח ממשלתי של מדינות גדולות כמו ארה"ב או מדינות מרכזיות באירופה יכול לשמש כהגנה מפני היחלשות השקל.

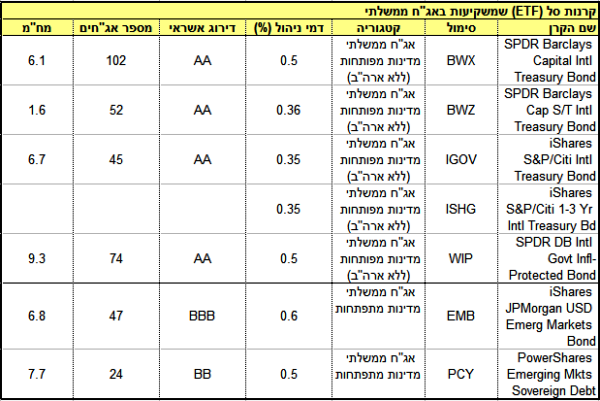

מצד שני המשקיעים באג"ח של ממשלות זרות חשופים לתנודות של שערי החליפין שיכולות להיות מאוד משמעותיות. דרך פשוטה להתגונן מפני התנודתיות של שערי החליפין היא לפזר את ההשקעה בין מטבעות רבים באמצעות קרנות סל זרות (ETF). כך למשל ניתן להשקיע באג"ח ממשלתי אמריקאי באמצעות קרן סל TLH שמשקיעה באג"ח לטווח ארוך (10-20 שנה) או באמצעות קרן סל IEI שמשקיעה באג"ח לטווח בינוני (3-7 שנים). אפשרות נוספת היא קרן סל TIP שמשקיעה באג"ח ממשלתי צמוד למדד. במקביל ניתן להשקיע באג"ח ממשלתי של מדינות מפותחות מחוץ לארה"ב באמצעות קרנות הסל BWX או IGOV. שתי הקרנות משקיעות באג"ח ממשלתי של מדינות שונות באירופה, יפן, קנדה ואוסטרליה. אפשרות נוספת היא קרן הסל WIP שמשקיעה באג"ח ממשלתי צמוד למדד של מדינות שונות באירופה, קנדה, אוסטרליה, ישראל וטורקיה. באג"ח ממשלתי של שווקים מתעוררים ניתן להשקיע באמצעות קרן הסל EMB שמשקיעה באג"ח נקוב בדולרים, או באמצעות קרן הסל PCY שמשקיעה באג"ח במטבעות מקומיים. שתי הקרנות משקיעות באג"ח ממשלתי של מדינות במזרח אסיה, דרום אמריקה, המזרח התיכון ומזרח אירופה.

למרות שהשקעה באג"ח ממשלתי נחשבת כהשקעה בטוחה, היא איננה נטולת סיכון. ממשלות לוות כסף באופן קבוע על מנת לממן את פעילותן. כאשר סדרת אג"ח מגיעה לפירעונה ולממשלה אין מקורות תקציביים לשלם לבעלי האג"ח היא יכולה למחזר את החוב באמצעות הנפקה של סדרות אג"ח נוספות. כל זמן שהמשקיעים סבורים שהממשלה תוכל לעמוד בהתחייבויותיה, היא יכולה להמשיך לגייס כסף באמצעות אג"ח. אולם בעתות משבר משקיעים עשויים לאבד את אמונם ביכולת ההחזר של הממשלה דבר שמביא לבריחת הון, עלייה חדה בשערי הריבית (שמשמעה ירידה מקבילה במחירי האג"ח), צניחה של שער החליפין ולעתים גם חדלות פירעון.

המדד המקובל למצבה הפיננסי של ממשלה הוא יחס החוב תוצר [1] שלה. יחס חוב תוצר מושפע משלושה גורמים:

-

עודף/גרעון ראשוני של הממשלה (Primary Fiscal Balance), שהוא ההפרש בין הכנסות הממשלה להוצאותיה ללא תשלומי ריבית, מחולק בתמ"ג [2]. עודף בתקציב הממשלה מקטין את יחס החוב תוצר בעוד שגרעון מגדיל אותו.

-

תשלומי הריבית של הממשלה שמגדילים את יחס החוב תוצר.

-

שעור הצמיחה של התמ"ג שמקטין את יחס החוב תוצר.

במצבים של משבר כלכלי ממשלות בדרך כלל פועלות עם תקציב גרעוני על מנת לעודד את הפעילות במשק. במקביל הצמיחה בתמ"ג נעצרת עקב המשבר, וכתוצאה משני הגורמים האלה גדל יחס החוב תוצר. במקביל, הגידול בחוב הממשלתי מביא גם לגידול בתשלומי הריבית. מצב של חדלות פירעון נוצר כשמשקיעים מתחילים לחשוש שהממשלה לא תוכל לעמוד בהתחייבויותיה וכתוצאה מכך הממשלה נאלצת להעלות את הריבית על האג"ח שהיא מנפיקה על מנת להמשיך ולמחזר את החוב. העלאת הריבית מביאה לגידול ביחס החוב תוצר, שמערער עוד יותר את אמון המשקיעים. כך מתחילה ספירלה שמסתיימת בסוף בחדלות פירעון ובהפסדים כבדים למשקיעים.

מהו יחס החוב תוצר האופטימלי שמאפשר למשקיעים לישון בשקט?

אמנת מסטריכט קבעה יחס חוב תוצר של 60% כתנאי להצטרפות לגוש היורו. מספר זה נחשב בדרך כלל כיחס חוב תוצר רצוי, כאשר יחס חוב תוצר גבוה מ- 100% נחשב כלא רצוי. עם כל זאת, ביפן יחס החוב תוצר הוא כ- 200% והממשלה איננה מתקשה להנפיק אג"ח בשערי ריבית נמוכים.

מצבים של חדלות פירעון היו עד כה נחלתן הבלעדית של ממשלות בשווקים המתעוררים (כגון: ארגנטינה ורוסיה), אולם בעקבות המשבר הפיננסי הגדילו הממשלות במדינות המפותחות את הגירעונות התקציביים שלהן במידה ניכרת. ולפיכך משקיעים רבים שואלים את עצמם האם ייתכן שממשלה של מדינה מפותחת עשויה להגיע למצב של חדלות פירעון. כלכלני קרן המטבע העולמית (IMF) פרסמו לאחרונה תחזיות למצבן הפיסקלי של מדינות ה- G-20 בשנת 2014, בעקבות הגירעונות הגדולים שצפויים בתקציבי הממשלות.

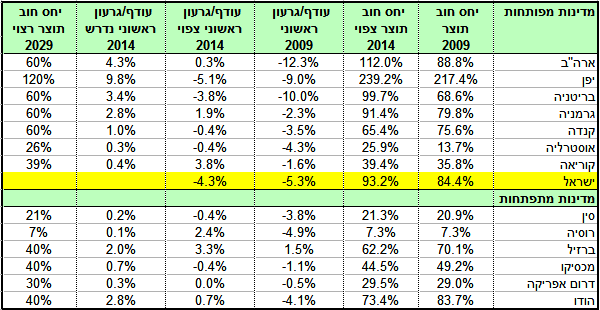

כצפוי בארה"ב באירופה צפוי יחס החוב תוצר לגדול משמעותית. ולהגיע ל- 112% בארה"ב, 100% בבריטניה ו- 91% בגרמניה. כלכלני ה- IMF חישבו גם מהו העודף הנדרש בתקציבי הממשלות על מנת להוריד את יחס החוב תוצר ל- 60% בשנת 2029. החישוב מראה שהורדת יחס החוב תוצר תחייב את הממשלות בארה"ב ובאירופה ליצור עודפים תקציביים גדולים בהרבה ממה שהן מסוגלות מבחינה פוליטית וכלכלית. כך למשל בארה"ב צפוי תקציב הממשלה, ללא תשלומי ריבית, להתאזן ב- 2014. אולם על מנת להוריד את יחס החוב תוצר ל- 60% עד 2029, יש צורך בעודף תקציבי של 4.3% שמשמעו קיצוץ חריף בהוצאות הממשלה והעלאה משמעותית במסים. לפיכך, סביר להניח שיחס החוב תוצר בארה"ב ובאירופה צפוי להמשיך להיות גבוה גם במהלך שני העשורים הבאים.

האם משקיעים באג"ח ממשלתי של ארה"ב או מדינות גדולות במערב אירופה צריכים לחשוש מחדלות פירעון?

להערכתי התשובה היא לא, לאור הדוגמה של יפן. ממשלת יפן איננה נתקלת בקשיי גיוס עם יחס חוב תוצר של 200%, ולפיכך סביר להניח שגם ממשלות ארה"ב ובריטניה יוכלו לשמור על אמינותן עם יחס חוב תוצר של 100%. מצד שני, יחס החוב תוצר ביפן צפוי להגיע ל- 240% ב- 2014 ולא ברור עד כמה תוכל ממשלת יפן לשמור על אמינותה כשהחוב שלה הולך ותופח.

יש לציין שבחלק מהמדינות המפותחות כגון: קנדה, אוסטרליה וקוריאה הממשלות נמצאות במצב טוב בהרבה ויחס החוב תוצר שלהן לא צפוי לחרוג מ- 60% גם ב- 2014.

באופן מפתיע מצבן הפיסקלי של המדינות המתפתחות טוב בהרבה משל המדינות המפותחות. סין, רוסיה ודרום אפריקה אינן צפויות להגדיל את יחס החוב תוצר שלהן מעבר ל- 40%, שנחשב כיחס רצוי במדינות המתפתחות.

מה קורה בישראל?

ה- IMF אמנם לא כלל את ישראל בתחשיביו, אולם נייר עמדה של בנק ישראל שהתפרסם לאחרונה, מתריע שיחס החוב תוצר של ישראל צפוי לעלות ל- 93% ב- 2014 במידה והממשלה תממש את תכניתה להורדת מסים. חשוב לזכור שכבר היו דברים מעולם, יחס החוב תוצר של ישראל היה מעל 100% עד 2003. לפיכך, בהנחה שהממשלה תנהג במדיניות אחראית, המשקיעים באג”ח של ממשלת ישראל אינם צריכים לחשוש מחדלות פירעון.

הערות: