יוני 2010

הסקירה התפרסמה במגזין יועצי ההשקעות של ה- The Marker

הסערה הכלכלית שפוקדת בימים אלה את מדינות אירופה, ביחד עם הירידה בשער היורו, מרמזים שאולי ביבשת הישנה נוצרו הזדמנויות השקעה. חברות היצוא באירופה נהנות משער היורו הנמוך שמסייע להן לשפר את התחרותיות שלהן. במקביל מחירי המניות באירופה נמוכים באופן יחסי. בפני המשקיע הישראלי, שמעוניין לחשוף את תיק ההשקעות שלו למניות של חברות באירופה, פתוחות מספר אפשרויות.

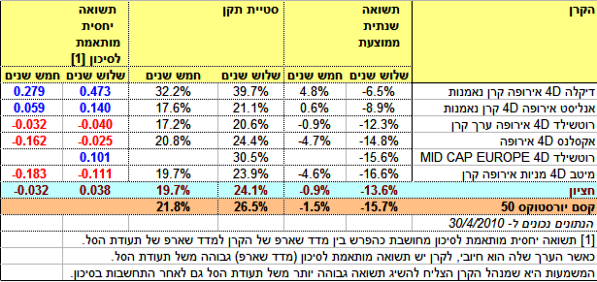

בבורסה לני"ע בתל אביב נסחרות היום 6 קרנות, שמסווגות בקטגוריה "מניות בחו"ל - מניות גאוגרפי - אירופה”, ושהיו קיימות גם לפני שלוש שנים (איננו לוקחים בחשבון קרנות ששינו התמחות). רוב הקרנות האלה (5 מתוך 6) הן קרנות ותיקות שהיו קיימות גם לפני חמש שנים.

בשלושת השנים האחרונות ההשקעה בקרנות שמתמחות באירופה הביאה למשקיעים תוצאות גרועות מאוד. התשואה השנתית החציונית של ששת הקרנות שמתמחות באזור זה הייתה 13.6%-. למעשה אף אחת מהקרנות לא הצליחה לתת למשקיעים תשואה חיובית, כשבראש טבלת התשואות עומדת קרן דיקלה אירופה עם תשואה שנתית ממוצעת שלילית של6.5%-. הרחבת תקופת הבדיקה לחמש שנים משפרת את התמונה רק במקצת - התשואה החציונית של חמשת הקרנות הרלוונטיות הייתה 0.9%-. הקרן היחידה שהצליחה לתת למשקיעים תשואה חיובית משמעותית הייתה שוב דיקלה אירופה עם תשואה שנתית ממוצעת של 4.8% (קרן אנליסט אירופה גם היא הניבה תשואה חיובית, אבל כמעט אפסית של 0.6%).

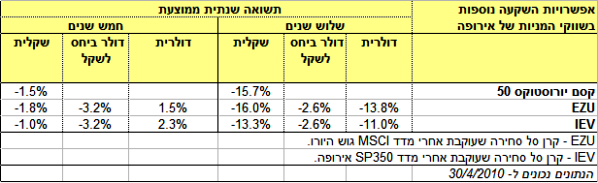

כאלטרנטיבה לקרנות נאמנות יכולים המשקיעים לרכוש תעודות סל שעוקבות אחרי מדדי מניות באירופה. האפשרויות הזמינות בבורסה לני"ע בת"א הם תעודות סל שעוקבות אחרי מדד היורוסטוקס 50 (קסם, תכלית, מבט ואינדקס) או תעודת סל של קסם שעוקבת אחרי מדד MSCI אירופה. השקעה בתעודת סל של קסם יורסטוקס 50 הניבה למשקיעים תשואה שנתית ממוצעת של 15.7%- בשלושת השנים האחרונות ו- 1.5%- בחמש השנים האחרונות. ככלל נראה שרוב קרנות הנאמנות שמשקיעות באירופה הצליחו להכות את מדד היורוסטוקס 50. בהשקעה לשלוש שנים, חמש מתוך ששת הקרנות הניבו תשואה גבוהה יותר משל המדד, ואילו בהשקעה לחמש שנים שלוש מתוך חמשת הקרנות הניבו תשואות גבוהות יותר.

האם התשואה העודפת של קרנות נאמנות נבעה מסיכון גבוה יותר? בחינה של סטיות התקן של הקרנות ביחס לסטיית התקן של תעודת הסל איננה נותנת תשובה ברורה לשאלה זו. מצד אחד סטיות התקן של תעודת הסל, הן לחמש שנים והן לשלוש שנים, היו גבוהות במקצת מסטיות התקן החציוניות של הקרנות לאותן תקופות זמן. מצד שני הייתה שונות גבוהה מאוד בין סטיות התקן של הקרנות. כך למשל בתקופת מדידה של חמש שנים לקרן רוטשילד אירופה ערך הייתה סטיית תקן של 17.2% בעוד שלקרן דיקלה אירופה הייתה סטיית תקן של 32.2%.

על מנת לבחון את התשואה המותאמת לסיכון של הקרנות השתמשנו במדד שארפ:

מדד שארפ = (תשואת הקרן – תשואה של נכס חסר סיכון) / סטיית התקן של הקרן

כדי לבחון את ביצועיהם של מנהלי הקרנות יש להשוות את התשואה המותאמת לסיכון של הקרן לתשואה המותאמת לסיכון של הנכס שמהווה אמת מידה (Benchmark) – במקרה שלנו תעודת הסל קסם MSCI המזרח הרחוק. ההפרש בין התשואה המותאמת לסיכון של הקרן לבין התשואה המותאמת לסיכון של אמת המידה נקרא תשואה יחסית מותאמת לסיכון. כאשר התשואה היחסית מותאמת לסיכון היא אפס אין לקרן שום יתרון מול אמת המידה; כאשר היא גדולה מאפס ביצועי הקרן טובים יותר משל אמת המידה ואילו ערך שלילי משמעו שאמת המידה עדיף על הקרן.

(חישוב התשואה היחסית המותאמת לסיכון הוא זהה לשיטת הדירוג שבאתר).

בחינת התשואה המותאמת לסיכון מראה תמונה שונה מזו שהתקבלה באמצעות ניתוח התשואות בלבד. בטווח זמן של שלוש שנים למחצית מהקרנות (3 מתוך 6) יש תשואה מותאמת לסיכון חיובית, בעוד שבטווח זמן של חמש שנים רק ל-2 מתוך 5 יש תשואה מותאמת לסיכון חיובית.

קרן דיקלה אירופה, שמובילה גם בקריטריון של תשואה מותאמת לסיכון, הניבה למשקיעים תשואות גבוהות במיוחד אולם במחיר של תנודתיות חריפה ביותר. למעשה רק משקיעים שהיו סבלניים מספיק ולא נבהלו מהירידות, קיבלו פיצוי עבור התנודתיות החריפה של הקרן.

אלטרנטיבות השקעה נוספות בשווקי המניות באירופה

בפני המשקיעים פתוחה גם האפשרות להשקיע בקרנות סל סחירות (ETF) שעוקבות אחרי מדדי מניות של חברות באירופה, ולהלן נציג שתי דוגמאות.

קרן הסל EZU, שעוקבת אחרי מדד MSCI אירופה, הניבה תשואה דולרית שנתית ממוצעת של 13.8%- בשלוש שנים ו- 1.5% בחמש שנים. המשקיע הישראלי היה מקבל תשואה ממוצעת שקלית של 16%- בשלוש שנים ו- 1.8%- בחמש שנים, קצת פחות מהתשואה המקבילה של מדד יורוסטוקס 50. אפשרות נוספת להשקעה במניות של חברות אירופאיות היא באמצעות קרן הסל IEV שעוקבת אחרי מדד SP350 אירופה. קרן סל זו הניבה תשואה דולרית שנתית ממוצעת של 11.0%- בשלוש שנים ו- 2.3% בחמש שנים. המשקיע הישראלי היה מקבל תשואה ממוצעת שקלית של 13.3%- בשלוש שנים ו- 1%- בחמש שנים, גבוהה מהתשואה המקבילה של מדד יורוסטוקס 50. כפי שהראינו פעמים רבות במדור זה, תעודות או קרנות סל עם פיזור רחב יותר בדרך כלל מתגמלות את המשקיעים לאורך זמן.

מהם הלקחים למשקיעים?

-

ההשקעה במניות של חברות אירופאיות הניבה תשואות נמוכות מאוד בחמשת השנים האחרונות הן בשקלים והן בדולרים. המשמעות מבחינת המשקיעים היא שהמניות של חברות אירופאיות עשויות להיות זולות באופן יחסי.

-

בחינה של התשואה המותאמת לסיכון מראה שבטווח זמן של חמש שנים רוב קרנות הנאמנות (3 מתוך 5) שמשקיעות במניות של חברות באירופה לא הצליחו להשיג ביצועים טובים יותר משל מדד יורוסטוקס 50.

-

ככלל מדדי מניות בעלי פיזור רחב יותר עדיפים למשקיעים; קרנות הסל האמריקאיות מספקות היצע גדול יותר של מדדי מניות של חברות באירופה, ביחס לתעודות הסל ישראליות.

-

קרן הנאמנות היחידה שבלטה בהשוואה למדדי היחס היא דיקלה אירופה, שהצליחה להשיג תשואה גבוהה באופן חריג, אולם מצד שני הפגינה תנודתיות חריפה מאוד.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.