יולי 2010

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

סין – הענק הכלכלי של המזרח הרחוק – תהפוך בעתיד הלא רחוק לכלכלה הגדולה בעולם. באופן טבעי מניות של חברות סיניות הן מרכיב חשוב בתיק השקעות מפוזר. אולם ממשלת סין מגבילה את האפשרות של משקיעים זרים לרכוש מניות של חברות סיניות. לפיכך למשקיע הקטן הדרך הפשוטה ביותר להיחשף לשוק המניות הסיני היא באמצעות קרנות נאמנות, תעודות סל וקרנות סל זרות (ETF). בסקירה שלהלן נציג מספר אלטרנטיבות להשקעה במניות של חברות סיניות.

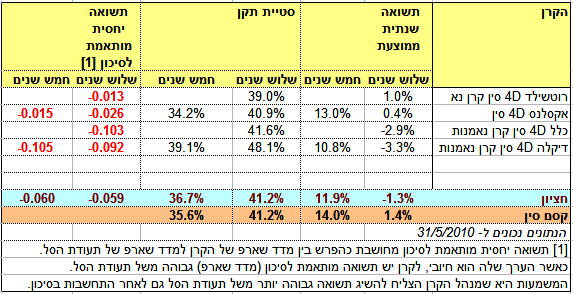

בבורסה לני"ע בתל אביב נסחרות היום 4 קרנות נאמנות, שמסווגות בקטגוריה "מניות בחו"ל - מניות גאוגרפי - סין”, ושהיו קיימות גם לפני שלוש שנים (איננו לוקחים בחשבון קרנות ששינו התמחות). שתיים מהקרנות האלה – אקסלנס סין ודקלה סין – היו קיימות גם לפני חמש שנים.

בשלושת השנים האחרונות היו התשואות של ארבעת הקרנות האלה מאכזבות למדי, כשהתשואה השנתית החציונית שלהן הייתה 1.3%-. בראש טבלת התשואות עומדת קרן רוטשילד סין עם תשואה שנתית ממוצעת של1%, ואילו בתחתיתה נמצאת קרן דקלה סין עם תשואה שנתית ממוצעת של 3.3%-.

לעומת זאת בטווח זמן של חמש שנים קיבלו המשקיעים בסין תשואות פנומנליות – קרן אקסלנס סין הניבה תשואה שנתית ממוצעת של 13% ואילו קרן דקלה סין הניבה תשואה שנתית של 10.8%.

כאלטרנטיבה לקרנות נאמנות שמשקיעות בסין יכולים משקיעים לרכוש תעודות סל שעוקבות אחרי מדדי מניות בסין. לשם המחשה בחרנו להשוות את קרנות הנאמנות שלעיל לתעודת סל של קסם שעוקבת אחרי מדד FTSE/XINHUA, שבו כלולות 25 החברות הגדולות בסין שמניותיהן נסחרות בהונג קונג. השקעה בתעודת הסל של קסם סין הניבה למשקיעים תשואה שנתית של 1.4% בתקופה של שלוש שנים ותשואה של 14% בתקופה של חמש שנים. מסתבר שהתשואה של תעודת הסל הייתה גבוהה יותר מהתשואות של כל קרנות הנאמנות, הן לתקופה של שלוש שנים והן לתקופה של חמש שנים.

האם התשואה העודפת של תעודת הסל נבעה מסיכון גבוה יותר? בחינה של סטיות התקן של הקרנות ביחס לסטיית התקן של תעודת הסל מראה שהתשובה לכך היא לא. סטיית התקן של תעודת הסל בתקופה של שלוש שנים (41.2%) הייתה זהה לסטיית התקן החציונית של הקרנות. בתקופה של חמש שנים הייתה סטיית התקן של תעודת הסל (35.6%) נמוכה מסטיית התקן החציונית של הקרנות (36.7%).

על מנת לבחון את התשואה המותאמת לסיכון של הקרנות השתמשנו במדד שארפ:

מדד שארפ = (תשואת הקרן – תשואה של נכס חסר סיכון) / סטיית התקן של הקרן

כדי לבחון את ביצועיהם של מנהלי הקרנות יש להשוות את התשואה המותאמת לסיכון של הקרן לתשואה המותאמת לסיכון של הנכס שמהווה אמת מידה (Benchmark) – במקרה שלנו תעודת הסל קסם סין. ההפרש בין התשואה המותאמת לסיכון של הקרן לבין התשואה המותאמת לסיכון של אמת המידה נקרא תשואה יחסית מותאמת לסיכון. כאשר התשואה היחסית המותאמת לסיכון היא אפס אין לקרן שום יתרון מול אמת המידה; כאשר היא גדולה מאפס ביצועי הקרן טובים יותר משל אמת המידה ואילו ערך שלילי משמעו שאמת המידה עדיף על הקרן.

(תשואה יחסית המותאמת לסיכון היא זהה למדד INBEST שמוצג באתר).

לכל הקרנות שמשקיעות בסין הייתה תשואה יחסית מותאמת לסיכון נמוכה מאפס, שמשמעה שלכולן היו ביצועים נחותים ביחס לתעודת הסל גם כשנלקחה בחשבון מידת התנודתיות.

אלטרנטיבות השקעה נוספות בשווקי המזרח הרחוק

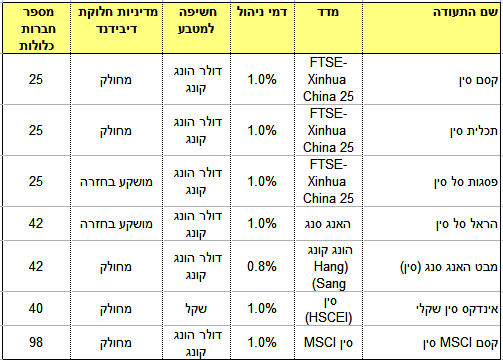

הניתוח שלעיל ממחיש שהשקעה בתעודת הסל קסם סין הייתה עדיפה ביחס לכל קרנות הנאמנות שמתמחות בסין. בנוסף לתעודת הסל של קסם, נסחרות בבורסה לני"ע בת"א שש תעודות נוספות שעוקבות אחרי מדדי מניות בסין.

תעודות הסל של תכלית ופסגות עוקבות גם הן אחרי מדד FTSE/XINHUA, בדומה לתעודת הסל של קסם. תעודות הסל של מבט ואינדקס עוקבות אחרי מדד האנג סנג שבו כלולות חברות שפועלות בהונג קונג. תעודת הסל של אינדקס עוקבת אחרי מדד האנג סנג סין (HSCEI), ואילו תעודת סל נוספת של קסם עוקבת אחרי מדד MSCI סין. שני מדדים אלה הם רחבים יותר ממדד FTSE/XINHUA וכוללים גם הם חברות סיניות שנסחרות בבורסת הונג קונג.

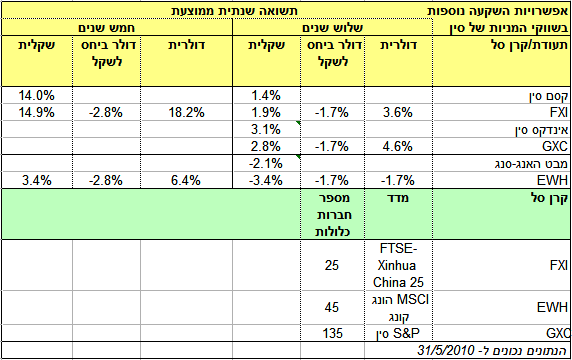

מסתבר שלבחירת המדד הייתה השפעה ניכרת על התשואות שקבלו המשקיעים כפי שממחישה בטבלה הבאה.

ההשקעה בחברות שפועלות בהונג קונג הניבה למשקיעים תשואות נמוכות בהרבה מהשקעה מקבלה בחברות שפועלות בסין. כך למשל תעודת הסל של מבט האנג סנג הניבה תשואה שנתית של 2.1%- בשלושת השנים האחרונות (בהשוואה לתשואה המקבילה של קסם סין שהייתה 1.4%). במקביל קרן סל זרה EWH, שעוקבת אחרי מדד MSCI הונג קונג, הניבה בשלושת השנים האחרונות תשואה דולרית של 1.7%- שמשמעה תשואה שקלית שנתית של 3.4%-. גם לתקופה של חמש שנים הניבה קרן הסל EWH תשואה נמוכה (3.4%) ביחס לתשואה של קסם סין (14%).

בנוסף לכך משקיעים במניות של חברות סיניות היו יכולים לקבל תשואות גבוהות יותר אם היו מקפידים על שני כללים: פיזור רחב ודמי ניהול נמוכים. ראינו כבר שתעודת הסל של קסם סין הניבה תשואות גבוהות יותר משל כל קרנות הנאמנות. אולם קרן הסל FXI שגם היא עוקבת אחרי מדד FTSE/XINHUA הניבה תשואות גבוהות יותר – 1.9% בשלושת השנים האחרונות ו- 14.9% בחמשת השנים האחרונות. באופן לא מפתיע דמי הניהול של קרן הסל FXI שעומדים על 0.7%, והם נמוכים יותר מדמי הניהול של תעודת הסל של קסם.

משקיעים שבחרו תעודות או קרנות סל שעוקבות אחרי מדדים רחבים יותר גם הם קבלו תשואות גבוהות יותר. כך למשל תעודות הסל של אינדקס שעוקבת אחרי מדד האנג סנג סין (HSCEI) – שכולל 40 חברות - הניבה בשלשה השנים האחרונות תשואה שנתית של 3.1%. במקביל קרן הסל GXC שעוקבת אחרי מדד S&P סין – שכולל 135 חברות – הניבה תשואה שנתית של 2.8%.

מהם הלקחים למשקיעים?

-

קרנות הנאמנות שמשקיעות במניות של חברות בסין לא הצליחו להשיג תשואות טובות יותר משל תעודת הסל המקבילה.

-

למרות שההצדקה העיקרית לתעשיית תעודות הסל היא דמי הניהול הנמוכים, תעודות הסל הישראליות לא תמיד שומרות על עיקרון זה. ברוב המקרים תעודות הסל הישראליות גובות דמי ניהול גבוהים יותר משל קרנות הסל האמריקאיות שעוקבות אחרי מדדים זהים, ולכן התשואות שלהן נמוכות יותר.

-

המשקיעים בחברות בסין צריכים לשים לב למדד שאחריו עוקבת התעודה או קרן הסל שאותה הם קונים, מכיוון שמדדים שונים הניבו תשואות שונות. מובן שתשואות עבר גבוהות אינן מצביעות על תשואות עתידיות גבוהות, אולם מדדים בעלי פיזור רחב יותר עדיפים על פני מדדים פחות מפוזרים.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.