יוני 2009

הסקירה התפרסמה גם ב- The Marker

טבלאות מעודכנות נמצאות בתחתית הסקירה

נדל"ן מניב הוא מרכיב חשוב בתיק השקעות מפוזר, שמאפשר לקבל הכנסה קבועה משכר דירה ואופציה לרווחי הון במידה ומחירי הנכסים עולים. בנוסף לכך נדל"ן הוא נכס ראלי ולכן בטווח הארוך הוא מגן על המשקיעים מפני אינפלציה. מצד שני בועת הנדל"ן שהתפוצצה במהלך שנת 2008 המחישה למשקיעים שנדל"ן מניב איננו בהכרח השקעה בטוחה. לאור זאת, שואלים את עצמם משקיעים רבים האם ישנם אינדיקטורים שיכולים להתריע כשמחירי הנדל"ן הופכים להיות בלתי סבירים.

בשנת 2004 פרסם ג'ושוע גאלין, כלכלן מהפדרל ריזרב בוושינגטון, מאמר בשם:

גאלין ניתח את מחיריהן של דירות למגורים בארה”ב בעזרת אותה מתודולוגיה שבאמצעותה התריעו הכלכלנים רוברט שילר וג'ון קמפבל על הבועה המתפתחת במחירי המניות בסוף שנות התשעים. במקום תשואת הדיבידנד ומכפיל הרווח, ששימשו את שילר וקמפבל כאינדיקטורים לרמת המחירים בשוק המניות, השתמש גאלין בתשואת שכר הדירה [1].

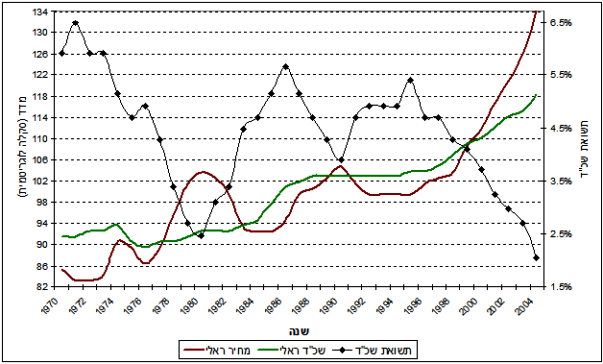

מדד מחירי הדירות הראלי (מעבר לאינפלציה) עלה במהלך התקופה שנבדקה (1970-2004) ב- 62%; במקביל מדד מחירי שכ"ד ראלי עלה ב- 30%. אולם בעוד שעליית המחירים של שכ"ד הייתה כמעט מונוטונית, מחירי הדירות נעו בין תקופות של שיא לתקופות של שפל. גאלין מצא שגובהה של תשואת שכר הדירה, ביחס לערכה הממוצע במהלך תקופת הבדיקה (4.4%), היווה אינדיקציה למגמה העתידית של מחירי הדירות. להלן מספר דוגמאות:

בשנת 1972 עלתה תשואת שכר הדירה לרמת שיא של 6.5%. בשמונה השנים שלאחר מכן עלו מחירי הדירות הראליים, ובשנת 1980 הם היו גבוהים ב- 22% ביחס ל- 1972.

בשנת 1980 ירדה תשואת שכר הדירה לרמת שפל של 2.5%, ובמהלך חמש השנים שלאחר מכן ירדו מחירי הדירות הראליים ב- 10%.

תופעה דומה התרחשה גם בין 1985 ל- 1990 כשתשואת שכר הדירה בתחילת התקופה הייתה כ- 5.5% ומחירי הדירות עלו באופן ראלי ב- 13%.

בשנת 2004 הגיעה תשואת שכר הדירה לרמת שפל של 2% לאחר שמחירי הדירות עלו באופן ראלי ב- 40% ביחס ל- 1994. על בסיס הניתוח שלעיל, וממצאים סטטיסטיים נוספים שתמכו בו, טען גאלין כבר לפני חמש שנים שמחירי הדירות בארה"ב נראים מנופחים.

המסקנה ממחקרו של גאלין היא שתשואת שכר הדירה היא אינדיקטור חשוב למשקיעים בנדל”ן, כפי שמכפילים ותשואות דיבידנד הם אינדיקטורים חשובים למשקיעים במניות.

מהי תשואת שכר הדירה היום?

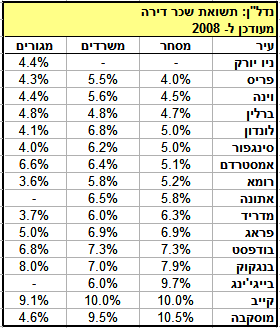

מספר סוכנויות נדל"ן בינלאומיות מפרסמות את תשואת שכר הדירה (ברוטו) בערים שונות בעולם, אם כי הנתונים מגיעים בפיגור ונכונים ל- 2008. על סמך נתונים אלה ניתן ללמוד מספר דברים:

-

ירידות המחירים בארה"ב הביאו לכך שתשואת שכר הדירה של דירות למגורים חזרה לממוצע ארוך הטווח שלה כבר ב- 2008.

-

תשואות שכר הדירה במקומות שונים בעולם אינן אחידות. בערים גדולות במערב אירופה תשואת שכ"ד נעה בין 4%-5% לשטחי מסחר ובין 5%-7% למשרדים. לעומת זאת במזרח אירופה ובסין תשואת שכר הדירה גבוהה יותר ונעה בין 7%-10%.

האפשרות להשקיע בנדל"ן בינלאומי מניב פתוחה בפני כל משקיע באמצעות מכשיר פיננסי שנקרא קרן ריט (REIT – Real Estate Investment Trust). קרן ריט היא למעשה חברה שמתחייבת לעמוד במספר דרישות: בין היתר שהחלק הארי של הכנסותיה (בדרך כלל לפחות 75%) ינבע מנדל"ן מניב ושמרבית הרווח הנקי שלה (בדרך כלל 90%) יחולק כדיבידנד למשקיעים. חברה שעומדת בדרישות אלה פטורה ממס רווח, ובכך מעניקה לבעלי המניות שלה הטבת מס משמעותית. חשוב לציין שקרן ריט איננה רשאית לעסוק ברכישת נדל"ן ספקולטיבית לצורך פיתוחו ומכירתו לאחר מכן.

כפי שהראה גאלין, תשואת שכר הדירה היא מדד חשוב למשקיעים בנדל"ן, אולם קרנות הריט אינן מפרסמות את הנתון הזה. כאלטרנטיבה לתשואת שכ"ד יכולים המשקיעים לבחון את תשואת הרווח [2] של החברה. אולם הרווח הנקי של קרן הריט מושפע מאוד מכללים חשבונאיים (כגון שעור הפחת המותר ושיטת שערוך הנכסים) ולכן איננו משקף את ההכנסה למשקיעים. שני מדדים מועילים יותר עבור משקיעים בקרנות ריט הם: תשואת תזרים המזומנים (שהיא הערך ההופכי של מכפיל תזרים המזומנים [3]), ותשואת הדיבידנד.

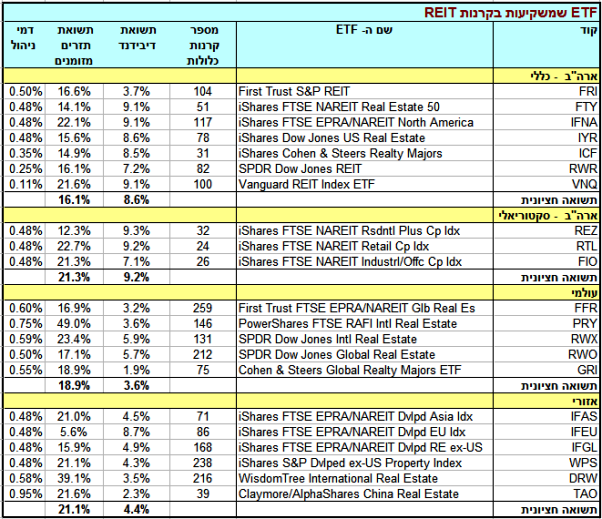

בנוסף לכך משקיעים בקרנות ריט חייבים לקחת בחשבון את הסיכון לחדלות פירעון של הקרן. דרך פשוטה להקטין את הסיכון הזה היא לפזר את ההשקעה בין קרנות ריט רבות, באמצעות תעודות סל זרות (ETF) שמשקיעות בקרנות ריט. בארה"ב נסחרות כ- 20 תעודות סל כאלה, שמחולקות לארבע קטגוריות עפ"י סוגי הנכסים שמחזיקות הקרנות.

הקטגוריה הראשונה כוללת שבע תעודות סל שמורכבות מקרנות ריט שמשקיעות בנדל"ן בארה"ב. שלוש תעודות סל בקטגוריה זו (FRI, IFNA ו- VNQ) כוללות מעל 100 קרנות ריט. מכיוון שכל קרן ריט מחזיקה בעצמה עשרות נכסים, תעודות סל אלה מאפשרות לפזר את ההשקעה בין אלפי נכסים שונים וכך להקטין באופן משמעותי את הסיכון הנובע מהאפשרות של פשיטת רגל. תשואת תזרים המזומנים [4] החציונית בקטגוריה זו היא 16.1%, ותשואת הדיבידנד החציונית היא 8.6%. תעודת הסל VNQ בולטת בדמי ניהול הנמוכים שלה – 0.11%; שאר תעודות הסל גובות דמי ניהול שנעים בין 0.25% ל- 0.5%.

הקטגוריה השנייה כוללת שלוש תעודות סל שמורכבות מקרנות ריט עם התמחות בנדל"ן למגורים (REZ), למסחר (RTL) ולמשרדים (FIO). הפיזור בתעודות סל אלה הוא נמוך יותר (בין 25 ל-30 קרנות ריט בכל תעודה). תשואת תזרים המזומנים החציונית היא 21.3% ותשואת הדיבידנד החציונית היא 9.2%. כל קרנות הריט שכלולות בתעודות אלה משקיעות בארה"ב ובקנדה. דמי הניהול של כל התעודות אלה עומדים על 0.48%.

הקטגוריה השלישית כוללת חמש תעודות סל שמורכבות מקרנות ריט גלובליות שמשקיעות בנדל"ן בכל העולם. רוב התעודות בקבוצה זו (FFR, PRY, RWX ו- RWO) מורכבות ממספר גדול של קרנות ריט (בין 130 ל- 260) ולפיכך מאפשרות פיזור השקעה בינלאומי רחב מאוד. תשואת תזרים המזומנים החציונית היא 18.9%, תשואת הדיבידנד החציונית היא 3.6% ודמי הניהול שהן גובות נעים בין 0.5% ל- 0.75%.

הקטגוריה הרביעית כוללת שש תעודות סל שמורכבות מקרנות ריט שמתמחות באזורים שונים בעולם. שלוש תעודות (IFGL, WPS ו- DRW) מתמקדות במדינות המפותחות ללא ארה"ב, וכל אחת מהן כוללת יותר מ- 100 קרנות ריט. שלושת האחרות הן פחות מפוזרות ומתמקדות באירופה (IFEU), אסיה (IFAS) וסין (TAO). תשואת תזרים המזומנים החציונית היא 21.1%, תשואת הדיבידנד החציונית היא 4.4% ודמי הניהול שהן גובות נעים בין 0.48% ל- 0.95%.

מסתבר שלא צריך להיות טייקון ולהחזיק מטוס פרטי על מנת להשקיע בנדל”ן ברחבי העולם, כל משקיע יכול לעשות זאת ישירות מהמחשב הביתי שלו.

הערות: