אפריל 2011

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

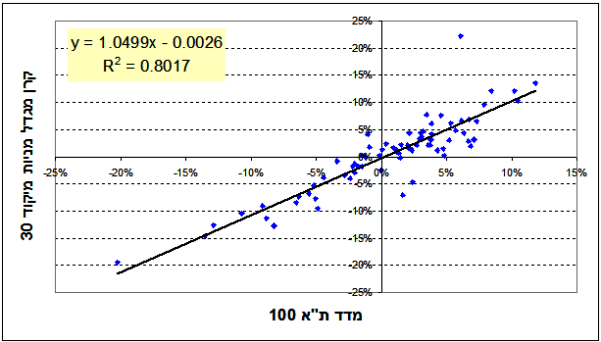

כל משקיע שעוסק בבחירת מניות ולא מסתפק בתשואת השוק, מחפש את אלפא – כך טוען אתר אינטרנט פופולרי שעוסק בבחירת מניות ונקרא גם Seeking Alpha. מהי אותה אלפא נכספת שכלכך הרבה משקיעים מחפשים אותה? המונח אלפא הוצג לראשונה ב- 1968 ע"י הכלכלן מייקל ג'נסן כמדד כמותי ליכולתם של מנהלי קרנות נאמנות לתת תשואה עודפת ביחס למדד השוק. על מנת להמחיש את שיטת החישוב של אלפא נסתכל על הדוגמה שבתרשים שמציגה את התשואות החודשיות של קרן מגדל מניות מיקוד כללי 30 (התמחות מניות בארץ כללי) ביחס לתשואות המקבילות של מדד תל אביב 100. הגרף נבנה באופן הבא:

-

ראשית חושבו תשואות חודשיות עודפות של מדד ת"א 100 ושל הקרן במהלך 6 השנים שבין פברואר 2005 לפברואר 2011. תשואה עודפת מוגדרת כהפרש שבין תשואת המדד או הקרן לבין התשואה של נכס חסר סיכון – בדוגמה שלנו מלווה קצר מועד (מק"מ) של בנק ישראל.

-

כל נקודה על הגרף מייצגת תשואה חודשית עודפת של מדד ת"א 100 (על הציר האופקי) ותשואה חודשית עודפת מקבילה של הקרן (על הציר האנכי).

השיפוע של קו המגמה (שנקרא בשפה המקצועית קו הרגרסיה) מציין את רמת הסיכון של הקרן ביחס למדד ת"א 100 והוא נקרא בטא. בטא גדולה מ-1 משמעה שכשהמדד עולה התשואה הצפויה של הקרן תהיה גבוהה יותר מתשואת המדד; לעומת זאת כשהמדד יורד התשואה הצפויה של הקרן תהיה נמוכה יותר מתשואת המדד. קרן כזאת מוגדרת כאגרסיבית - הסיכון שלה גבוה מהסיכון של המדד, ובמקביל היא צפויה להניב תשואות גבוהות יותר ביחס למדד. בטא קטנה מ-1 משמעה שכשהמדד עולה התשואה הצפויה של הקרן תהיה נמוכה יותר מתשואת המדד; לעומת זאת כשהמדד יורד התשואה הצפויה של הקרן תהיה גבוהה יותר מתשואת המדד. באופן דומה קרן כזאת תוגדר כדפנסיבית – הסיכון שלה נמוך מהסיכון של המדד, ובמקביל גם התשואות שלה צפויות להיות נמוכות יותר. ערכה של בטא של קרן מגדל מניות מיקוד 30 הוא 1.05, כלומר הקרן היא אגרסיבית במקצת ביחס למדד ת"א 100.

אלפא היא עודף התשואה של הקרן שאיננו תלוי ברמת הסיכון שלה, והיא נמדדת באמצעות נקודת החיתוך של קו הרגרסיה עם הציר האנכי. קרן נאמנות יכולה להניב תשואות גבוהות יותר ע"י לקיחת סיכונים גבוהים יותר, אולם דבר זה איננו דורש כישורים ויכולות מיוחדות. אלפא מודדת את יכולתו המקצועית של מנהל ההשקעות לייצר למשקיעים תשואה עודפת ללא תלות ברמת הסיכון של הקרן.

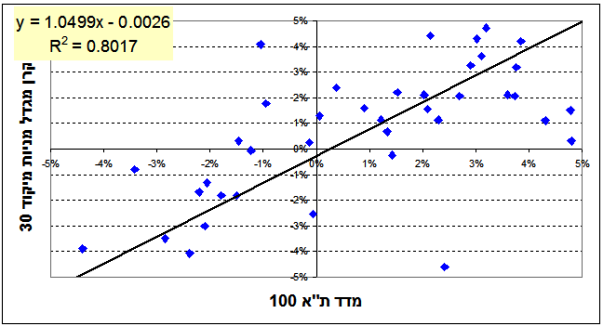

אם אין לקרן דמי ניהול אלפא תהיה חיובית (קו הרגרסיה יחתוך את הציר האנכי מעל האפס) כאשר למנהל הקרן יש יכולת לייצר תשואה עודפת ביחס למדד ההשוואה של הקרן. כמובן שבעולם האמתי יש לקרנות דמי ניהול ולכן על מנת שאלפא תהיה חיובית מנהל הקרן צריך לייצר אלפא שתהיה גדולה יותר מדמי הניהול. על מנת לבחון מה הייתה אלפא של קרן מגדל מניות מיקוד 30 נסתכל על הגדלה של התרשים שבאמצעותה ניתן לראות את נקודת החיתוך עם הציר האנכי.

הגרף ממחיש שלקרן מגדל מניות מיקוד 30 הייתה אלפא שלילית (נקודת החיתוך היא מתחת לאפס). חישוב מדויק יותר מראה שערכה של אלפא היה 0.26%-, שמשמעותו במונחים שנתיים 3.1%-. מכיוון שדמי הניהול של הקרן היו 2.5%, ערכו של אלפא מצביע על כך שהקרן לא הצליחה לייצר למשקיעים תשואה עודפת ביחס למדד ת"א 100.

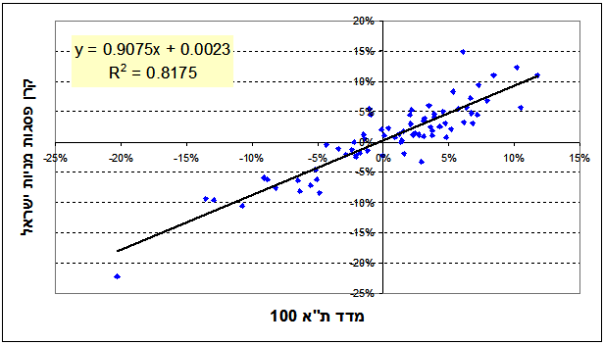

נסתכל כעת על דוגמה נוספת - קרן פסגות מניות ישראל - שגם היא מסווגת בהתמחות מניות בארץ כללי ומוצגת בתרשימים שלהלן.

ערכה של בטא לקרן פסגות מניות ישראל הוא 0.91, דבר שמצביע על כך שהקרן היא דפנסיבית ביחס למדד ת”א 100.

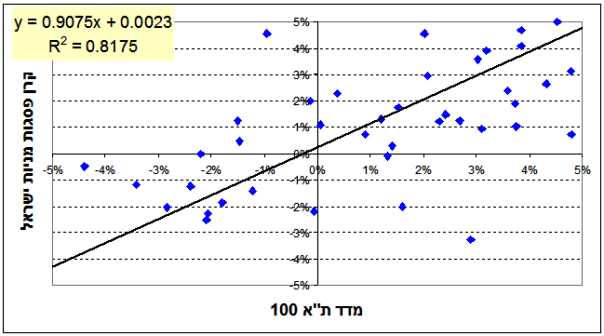

התרשים המוגדל ממחיש שלקרן פסגות מניות ישראל הייתה אלפא חיובית (הגרף חותך את הציר האנכי מעל לאפס). חישוב מדויק יותר מראה שערכה של אלפא היה 0.23% שמשמעו במונחים שנתיים 2.8%. דמי הניהול של קרן פסגות מניות ישראל היו 2.6%, ולפיכך קרן זו יצרה למשקיעים תוספת ערך ברוטו של 5.4% שקוזזה בחלקה ע"י דמי הניהול שהקרן גבתה.

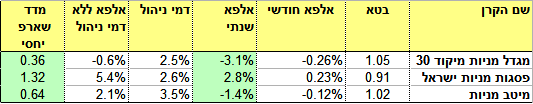

הטבלה שלהלן מציגה את החישוב של בטא ואלפא לשתי הקרנות הנדונות ולקרן נוספת – מיטב מניות שגם מסווגת בהתמחות מניות בארץ כללי.

ראינו כבר שקרן מגדל מניות היא אגרסיבית במקצת (בטא שווה ל- 1.05) וכן שיש לה אלפא שלילית, גם לאחר שנלקחו בחשבון דמי הניהול. לעומתה קרן פסגות מניות ישראל היא דפנסיבית (בטא שווה ל- 0.91) ויש לה אלפא חיובית גם לאחר קיזוזם של דמי הניהול.

ערכה של בטא של קרן מיטב מניות שווה כמעט ל- 1 (1.02), כלומר הסיכון שלה זהה כמעט לסיכון של מדד ת”א 100. ערכה של אלפא של קרן זו הוא 1.4%-, אולם ערך שלילי זה נובע במלואו מדמי הניהול שעומדים על 3.5%. ללא דמי הניהול הייתה לקרן של מיטב אלפא חיובית אולם דמי הניהול הגבוהים מקזזים אותה והופכים אותה לשלילית.

מהן המסקנות למשקיעים?

משקיעים בקרנות נאמנות מחפשים מנהל קרן שיכול לייצר עבורם אלפא חיובית. אולם החישוב של אלפא הוא מורכב, ודורש שימוש בטכניקות סטטיסטיות שאינן זמינות לרוב המשקיעים. מסתבר שקיימת שיטת מדידה פשוטה בהרבה שנותנת תוצאה זהה לחישוב אלפא. המדובר במדד שהציע ג'והן בוגל – המייסד של חברת ניהול הקרנות ואנגארד – לבדיקת ביצועים של קרנות נאמנות. מדד זה - שנקרא גם תשואה יחסית מותאמת לסיכון - מחושב באמצעות ההפרש שבין יחס שארפ של קרן הנאמנות ליחס שארפ של אמת המידה (Benchmark) לקרן. כאשר יחס זה גדול מ-0 הקרן מוסיפה ערך למשקיעים, וההפך כשהוא קטן מ-0. אלטרנטיבית ניתן לחשב את מדד שארפ היחסי שהוא היחס שבין יחס שארפ של הקרן ליחס שארפ של אמת המידה. כאשר מדד שארפ היחסי גדול מ-1 הקרן מוסיפה ערך למשקיעים וההפך כשהוא קטן מ-1.

חישוב של מדדי שארפ היחסיים לכל אחת מהקרנות ממחיש את ההתאמה ביניהם לבין הערכים של אלפא. מדד שארפ היחסי של הקרנות של מגדל ומיטב, שלהן הייתה אלפא שלילית, הוא קטן מ-1. לעומת זאת מדד שארפ היחסי של הקרן של פסגות, שלה הייתה אלפא חיובית, הוא גדול מ-1. לפיכך משקיעים שמחפשים את אלפא יכולים למצוא אותה באמצעות מדד שארפ יחסי שחישובו פשוט וקל יחסית.

מדד INBEST שעל פיו מדורגות קרנות הנאמנות ומוצרי גמל השתלמות ופנסיה זהה למדד שארפ יחסי.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.