מרץ 2011

המאמר התפרסם גם במגזין יועצי ההשקעות של ה- The Marker

השקעה במניות כרוכה בסיכון – זוהי תובנה בסיסית שכל משקיע חייב לדעת. אולם כיצד ניתן למדוד סיכון זה, והאם רמת הסיכון זהה לכל המניות? מקובל למדוד את הסיכון שכרוך בהשקעה במניה באמצעות סטיית התקן של התשואות שלה, שמשקפת את התנודתיות במחיר המניה. מניה שהתשואה שלה תנודתית יותר נחשבת כמניה מסוכנת יותר מזאת שהתשואה שלה תנודתית פחות. אולם מדידת הסיכון באמצעות סטיית התקן מתעלמת מיחסי הגומלין שבין התשואות של כל המניות בתיק. תורת התיקים המודרנית מלמדת אותנו שהגורם היחידי שקובע את הסיכון של מניה הוא בכמה משנה הכללתה בתיק את הסיכון הכולל שלו.

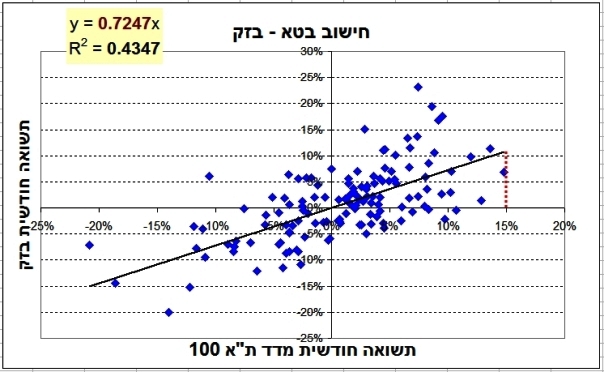

לשם המחשה נסתכל על הדוגמה שמוצגת בגרף שלהלן ומראה את התשואות של מניית בזק ביחס לתשואות המקבילות של מדד תל אביב 100. הגרף נבנה באופן הבא:

-

ראשית חושבו התשואות החודשיות של מדד ת"א 100 ושל מניית בזק במהלך 11 השנים שבין ינואר 2000 לינואר 2011

-

כל נקודה על הגרף מייצגת תשואה חודשית של מדד ת"א 100 (על הציר האופקי) ותשואה חודשית מקבילה של מניית בזק (על הציר האנכי).

הגרף ממחיש את הקשר החיובי שקיים בין התשואה של מניה בודדת לתשואה של כלל השוק. לאור זאת ניתן לחלק את הסיכון שכרוך בהשקעה במניה לשני חלקים: הסיכון השיטתי שנובע מגורמים שמשפיעים על שוק המניות באופן כללי (המצב הכלכלי בארץ ובעולם, שער הריבית, וכדו'), והסיכון הספציפי שנובע מפעילות החברה (שינויים בביקוש ובסביבה העסקית, שינויים במחירי התשומות וכדו'). השיפוע של קו המגמה שעובר בין הנקודות שבגרף – שנקרא בטא (β) - מייצג את הסיכון השיטתי שכרוך במניית בזק. הפיזור של הנקודות מסביב לקו המגמה נובע מגורמים ספציפיים לחברה. כאשר בונים תיק השקעות שמורכב ממספר רב של מניות, קיים הבדל מהותי בין שני גורמי הסיכון. בעוד שגורמי הסיכון הספציפיים של החברות שכלולות בתיק אינם מתואמים ולכן מבטלים אחד את השני, הסיכון השיטתי של כל מנייה איננו ניתן לביטול.

מהי המשמעות של בטא?

כאמור בטא היא השיפוע של קו המגמה שעובר בין הנקודות בגרף. ככלל יכולים להיות שלושה מצבים של בטא:

-

בטא שווה ל- 1: התשואה הצפויה של המניה תהיה זהה לתשואת השוק.

-

בטא קטנה מ- 1: כשהשוק עולה התשואה הצפויה של המניה תהיה נמוכה יותר מתשואת השוק; לעומת זאת כשהשוק יורד התשואה הצפויה של המניה תהיה גבוהה יותר מתשואת השוק (סיכון נמוך).

-

בטא גדולה מ- 1: כשהשוק עולה התשואה הצפויה של המניה תהיה גבוהה יותר מתשואת השוק; לעומת זאת כשהשוק יורד התשואה הצפויה של המניה תהיה נמוכה יותר מתשואת השוק (סיכון גבוה).

הגרף שלעיל ממחיש שבטא של מניית בזק קטנה מ-1. ניתן לראות זאת באמצעות הקו המקווקו האדום שניצב לציר האופקי: כאשר התשואה של מדד ת"א 100 היא 15%, התשואה הצפויה של מניית בזק היא כ- 11%. חישוב מדויק יותר של שיפוע הקו (בטא) מוצג בחלק העליון של הגרף ונעשה באמצעות טכניקה סטטיסטית שנקראת רגרסיה לינארית. החישוב מראה שבטא של מניית בזק שווה ל- 0.725, כלומר הסיכון שכרוך בהשקעה במניית בזק הוא נמוך יותר ביחס למדד ת”א 100. בנוסף לכך החישוב מראה שכ- 43% מהשינוי בתשואות של מניית בזק מוסבר ע"י התנודתיות הכללית של שוק המניות (מספר זה נמדד באמצעות מקדם סטטיסטי שנקרא R2) וכ- 57% מהשינוי מוסבר ע"י גורמים ספציפיים לחברה.

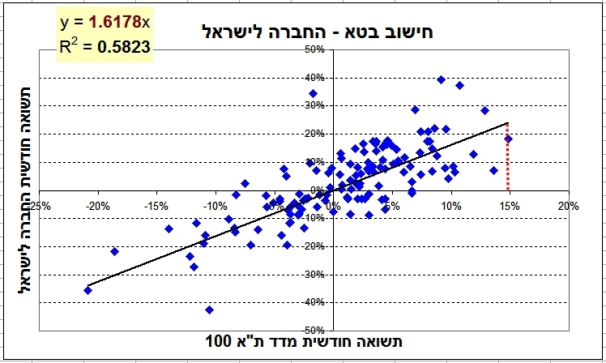

כעת נסתכל על חישוב דומה שנעשה עבור מניית החברה לישראל:

במקרה של החברה לישראל שיפוע הקו הוא גדול יותר מ-1 כפי שניתן לראות בגרף. כאשר התשואה של מדד ת"א 100 היא 15% התשואה הצפויה של מניית החברה לישראל היא כ-25%. חישוב מדויק באמצעות רגרסיה לינארית מראה שבטא של החברה לישראל שווה ל- 1.62. לפיכך הסיכון שכרוך בהשקעה במניית החברה לישראל גבוה ביחס למדד ת"א 100. כמוכן החישוב מראה שכ- 58% מהשינוי בתשואות של מניית החברה לישראל מוסבר ע"י התנודתיות של שוק המניות ורק 42% מהשינוי בתשואות נובע מגורמים ספציפיים לחברה.

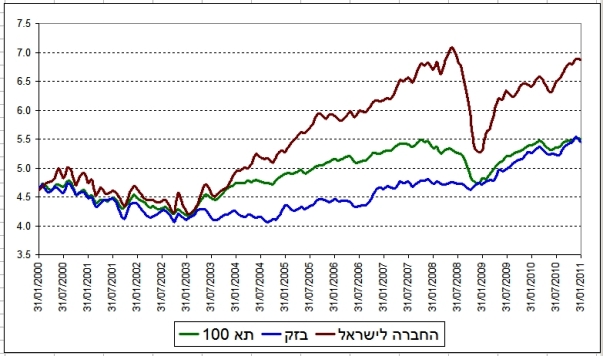

על מנת להבין את המשמעות של בטא כמדד לסיכון נסתכל על גרף המחיר של מניות בזק והחברה לישראל ביחס למדד ת"א 100 ב-11 השנים האחרונות.

הנתונים מוצגים בסקלה לוגריטמית

בשלושת השנים שבין 2000 ל- 2002 נעו המחירים של שתי המניות (בזק והחברה לישראל) ושל מדד ת"א 100 פחות או יותר במקביל. אולם החל משנת 2003 השתנתה ההתנהגות של מחירי שתי המניות ביחס למחיר של מדד ת"א 100. באותה שנה התחילה עלייה במדד ת"א 100 שנמשכה עד סוף שנת 2007. באותה תקופה פיגרה מניית בזק אחרי מדד ת"א 100 ועלתה בשיעור נמוך בהרבה, ולעומתה מניית החברה לישראל עלתה בשיעור גבוה בהרבה ביחס למדד. בתחילת 2008 התהפכו היוצרות: מניית החברה לישראל ירדה בשיעור גבוה בהרבה ביחס לירידה במדד ת"א 100, ואילו הירידה במחירה של מניית בזק הייתה מתונה בהרבה. בתחילת 2009 התחילו מחירי המניות להתאושש, כאשר מחירה של מניית בזק עלה במקביל לעלייה במדד ת"א 100, בעוד שמחירה של מניית החברה לישראל עלה בשיעור ניכר בהרבה.

אמנם בדיעבד עלתה מניית החברה לישראל הרבה יותר מאשר מניית בזק ומדד ת"א 100, אולם עלייה זו איננה מצביעה על הצפוי בעתיד. מצד שני הסיכון הגבוה יותר של מניית החברה לישראל, שמתבטא בכך שהבטא שלה גבוהה מ-1, הוא מאפיין של אופי פעילותה של החברה. משקיעים שקנו את מניית החברה לישראל בסוף שנת 2006, ונאלצו למכור אותה לקראת סוף שנת 2008, ספגו הפסדים כבדים. לעומת זאת המשקיעים במניית בזק אמנם לא ראו את מחיר המנייה מטפס בצורה מטאורית בשנים 2003-2007, אך מצד שני גם לא ספגו הפסדים כבדים כשהמחירים ירדו בשנתיים שלאחר מכן.

מהן המסקנות למשקיעים?

מדידת הסיכון באמצעות בטא מאפשרת למשקיעים לדעת כיצד תורמת כל מניה לסיכון הכולל של תיק ההשקעות. הוספת מניה עם בטא גדולה מ-1 מגדילה את הסיכון לירידות חריפות שהשוק יורד, ומצד שני מגדילה את הסיכוי לתשואות גבוהות כשהשוק עולה. באופן דומה מניה עם בטא קטנה מ-1 מקטינה את הסיכון של התיק כשהשוק יורד במחיר של תשואות נמכות יותר כשהשוק עולה. משקיעים שמעדיפים לבחור את המניות בתיק ההשקעות שלהם בעצמם יכולים להשתמש בבטא על מנת לבנות תיקים אגרסיביים (בטא גדולה מ-1) או דפנסיביים (בטא קטנה מ-1), בהתאם להעדפות הסיכון שלהם.

כלים למשקיעים:

משקיעים המעוניינים לקבל חישובים של בטא עבור מניות ספציפיות , כדוגמת החישובים שהוצגו במאמר, מוזמנים לפנות אלינו לקבלת הצעת מחיר. יש לציין את שמות המניות שלגביהן מתבקש החישוב וכן את המדד שאליו רוצים להשוות אותן. השירות מותנה בזמינות של נתונים לפחות ל-3 שנים.

לקבלת הצעת מחיר.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.