יוני 2011

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

בשנים האחרונות אנו עדים לגידול ניכר במספר תעודות הסל שנסחרות בישראל. במקביל פתוחה בפני המשקיע הישראלי גם האפשרות לרכוש קרנות סל זרות (ETF). אפשרויות הבחירה הרבות הן אמנם יתרון למשקיעים, אולם במקביל הן יוצרות גם בלבול. שאלה מרכזית שעולה לעתים תכופות היא מהם ההבדלים בין תעודות הסל הישראליות לקרנות הסל הזרות. בסקירה זו אנסה לענות על שאלה זו ולהציג את היתרונות והחסרונות של כל מוצר.

הגנה על כספי המשקיעים:

המבנה המשפטי של תעודת סל איננו זהה למבנה של קרן סל. קרן סל היא קרן נאמנות לכל דבר שבה כספי המשקיעים אינם תלויים במצבה הפיננסי של החברה המנפיקה ונמצאים בידי נאמן. החברה המנפיקה אחראית לניהול הקרן, אבל המשקיעים הם הבעלים של ני"ע שכלולים בקרן. תעודת סל לעומת זאת היא תעודת התחייבות של החברה המנפיקה כלפי המשקיע ולכן היא חשופה לסיכון מנפיק. במידה והחברה המנפיקה תיכנס לקשיים פיננסיים היא עשויה לא לעמוד בהתחייבויותיה כלפי המשקיעים. מבחינה זו קרן סל עדיפה על תעודת סל מכיוון שהיא מספקת בטחון רב יותר למשקיעים. אולם מצב זה עומד להשתנות בשנה הקרבה עם כניסתו של תיקון לחוק שיזמה הרשות לני"ע. על פי התיקון תעודת סל תוגדר באופן דומה ומקביל לקרן נאמנות, ומנפיקי תעודות הסל יוגדרו כמנהלי תעודות סל (מקביל למנהלי קרנות). תעודות אלה יהפכו ממבנה משפטי של תעודות התחייבות המונפקת כניירות ערך על פי תשקיף, למבנה משפטי הדומה במהותו לקרן נאמנות שבה זכות הקניין על הנכסים תהא שייכת למשקיעים. כמו קרן נאמנות, גם תעודת סל תיווסד בהסכם בין מנהל תעודת סל לנאמן, ותהיה מורכבת מיחידות שכל אחת מהן מקנה זכות שווה בנכסי תעודת הסל. בנוסף ובשונה מקרן נאמנות, תעודת הסל תכלול התחייבות של מנהל התעודה להשלמת הפער, במידה וייווצר, בין הסכום לו זכאי המחזיק בתעודת הסל בעת הפדיון (סכום הנגזר מהשינוי במחירו של נכס המעקב), לבין שווי נכסי תעודת הסל בפועל. במובחן מקרנות נאמנות, יוכל מנהל תעודת הסל "למשוך" כספים מההסדר אם שווי הנכסים גבוה משווי ההתחייבויות, בהתאם למנגנון שייקבע. לאחר כניסתו של התיקון לחוק לא יהיה למעשה הבדל, מבחינת ההגנה על כספי המשקיעים, בין תעודות סל לקרנות סל.

עלויות:

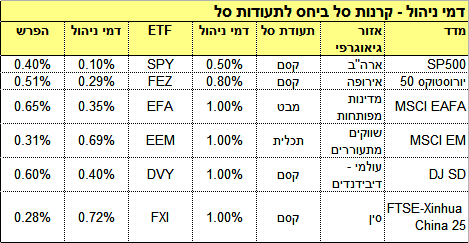

העלויות של תעודות סל וקרנות סל זרות כוללות שלושה מרכיבים – עלויות רכישה ומכירה, עלויות המרה ממט"ח לשקלים ודמי הניהול. לקרנות הסל הזרות יש עלויות קנייה ומכירה ועלויות המרה גבוהות יותר, אולם הן גובות באופן עקבי דמי ניהול נמוכים יותר.

בכל השוואה שעשיתי בין תעודת סל לקרן סל מקבילה שעוקבת אחרי אותו מדד, נמצא שדמי הניהול של קרן הסל נמוכים יותר, כשהפער בדמי הניהול היה בטווח של 0.3%-0.65%. המסקנה לאור האמור לעיל היא שעבור משקיעים לטווח הארוך, שאינם מרבים בפעולות קנייה ומכירה, קרנות הסל עדיפות בעוד שעבור הסוחרים ומשקיעים לטווח הקצר תעודות סל עדיפות.

שגיאות עקיבה:

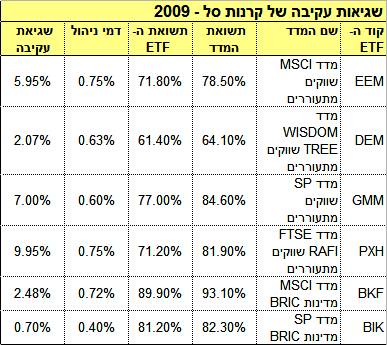

בשונה מתעודות סל, לקרנות הסל הזרות אין התחייבות חוזית כלפי המשקיעים לעקוב במדויק אחרי המדד. כתוצאה מכך נוצרות לעתים בקרנות הסל שגיאות עקיבה – פערים בין מחיר התעודה למחיר המדד שאינם נובעים מדמי הניהול. מצב כזה בולט במיוחד בשווקים שבהן הסחירות נמוכה, ובזמנים שבהם יש תנודות חריפות בשווקים. כך למשל בשנת 2009 פרסם בנק ההשקעות מורגן סטנלי דו"ח שחשף שגיאות עקיבה ניכרות אצל חלק מקרנות הסל שעוקבות אחרי מדדי מניות בשווקים המתעוררים.

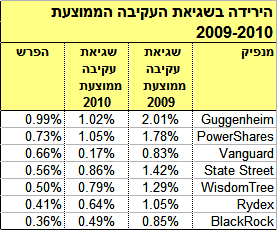

כך למשל מדד MSCI שווקים מתעוררים עלה בשנת 2009 ב- 78.5% בעוד שקרן הסל EEM שעוקבת אחריו עלתה רק ב- 71.8%. במקביל מדד SP של השווקים המתעוררים עלה ב- 84.6% בעוד שקרן הסל GMM שעוקבת אחריו עלתה ב- 77%. הדו"ח של מורגן סטנלי עורר סערה בארה"ב, ובעקבותיו בדקו מנפיקי הקרנות את המודלים שעל פיהם הם מבצעים את המעקב אחרי המדדים, ושיפרו אותם. בדו"ח המשך שפרסם מורגן סטנלי השנה נמצא שב- 2010 חלה ירידה משמעותית בשגיאות העקיבה של רוב קרנות הסל.

שגיאת העקיבה הממוצעת של כל קרנות הסל שנסחרות בארה"ב, ושעוקבות אחרי מדדים בינלאומיים, ירדה מ- 1.94% ל- 1.1%. במקביל הטבלה שלהלן ממחישה שהירידה בשגיאות העקיבה אפיינה את כל המנפיקים. יש להניח שהחברות שמנהלות קרנות סל בארה"ב אכן שיפרו את מודלי העקיבה שלהם, אולם קשה לדעת מהו הסיכון שבעתיד תחזורנה שגיאות עקיבה גבוהות כפי שראינו ב- 2009. למעשה ניתן להסתכל על היחס שבין דמי הניהול לשגיאות העקיבה כמעין עסקת ביטוח. משקיעים שבוחרים בתעודות סל ישראליות מוכנים לשלם דמי ניהול גבוהים במקצת על מנת להעלים אתה סיכון של שגיאות עקיבה. לעומתם משקיעים שבוחרים קרנות סל מוכנים לקחת את הסיכון של שגיאות העקיבה ולחסוך בדמי הניהול.

חשיפה למט"ח:

משקיעים רבים טועים וחושבים שהחשיפה למט"ח של קרן הסל נקבעת על פי המטבע שבו היא נסחרת. אחד הטעונים שעולים לעתים תכופות הוא שקרן סל זרה שנסחרת בארה"ב מגדילה את החשיפה לדולר. למעשה המשקיעים בקרן סל זרה, או בתעודת סל ישראלית, חשופה למטבע או למטבעות שבהן נסחרים נכסי הבסיס של הקרן או התעודה. כך למשל משקיעים ישראלים בקרן סל שנקובה בדולרים, ושעוקבת אחר מדד היורוסטוקס 50, חשופים לשער החליפין של היורו ביחס שקל ולא לשער החליפין של הדולר ביחס לשקל. לפיכך בהיבט של חשיפה מטבעית אין הבדל בין קרן סל לתעודת סל. מצד שני חלק מתעודות הסל מציעות מנגנון של נטרול החשיפה הבין מטבעית. כמובן שאלטרנטיבה כזאת איננה קיימת בקרנות הסל.

גיוון:

למרות המבחר הגדול של תעודות סל ישראליות המנפיקים נוטים להצטופף באותן משבצות. כך למשל ישנן חמש תעודות סל שעוקבות אחרי מדד יורסטוקס 50 (אירופה), שלוש תעודות סל שעוקבות אחרי מדד FTSE 100 (בריטניה) ושלוש תעודות סל שעוקבות אחרי מדד FTSE-Xinhua China 25 (סין). לעומת זאת יש מעט מאוד תעודות סל שעוקבות אחרי מדדים סקטוריאליים גלובליים, ואין בכלל תעודות סל שעוקבות אחרי מדדי יסוד (Fundamental Indexes) שמשתמשים בשיטות שקלול אלטרנטיביות המבוססות על התובנות של הכלכלה ההתנהגותית. בתחומים אלה קרנות הסל מציעות מגוון רחב בהרבה, ולכן עבור משקיעים שרוצים לבנות תיק גלובלי עם מתאם נמוך (באמצעות מדדים סקטוריאליים) ושכולל מדדי יסוד, קרנות הסל הם למעשה האלטרנטיבה היחידה.

אנו

מציעים:

ניהול תיק השקעות פסיבי,

על ידי יועץ השקעות.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.