ספטמבר 2011

חולשתה של הכלכלה העולמית מציבה סימני שאלה ביחס לכדאיותה של ההשקעה במניות. בהעדר צמיחה כלכלית קשה לראות מהו הגורם שיביא לכך שמחירי המניות יעלו. אולם התובנה שעל פיה התשואה מהשקעה במניות נובעת מהצמיחה ברווחי החברות היא חדשה יחסית. בעבר משקיעים רכשו מניות מסיבה אחרת לחלוטין – תשלומי הדיבידנדים. עד סוף שנות ה-50 של המאה העשרים שררה בשוק ההון האמריקאי לוגיקה ברורה: מכיוון שמניות מסוכנות יותר מאג"ח ממשלתי, תשואת הדיבידנד צריכה להיות גבוהה יותר משעור התשואה לפדיון של אג”ח ממשלתי לטווח ארוך. בתחילת שנת 1959 הופתעה וול סטריט מתופעה חריגה שלא נצפתה עד אז - תשואת הדיבידנד הממוצעת בשוק המניות האמריקאי ירדה בפעם הראשונה בהיסטוריה מתחת לתשואה לפדיון של אג"ח ממשלתי ל-10 שנים. פיטר ברנסטיין מספר בספרו "נגד האלים" שמומחי שוק ההון בוול סטריט היו משוכנעים ש"הסטייה" – הירידה של תשואת הדיבידנד מתחת לתשואה על אג"ח ממשלתי - תתקן את עצמה במהירות. אולם במשך 50 השנים שלאחר מכן המשיכה תשואת הדיבידנד להיות נמוכה מהתשואה לפדיון של אג"ח ממשלתי לטווח ארוך. ייתכן שאנו נמצאים עכשיו בפתחה של תקופה חדשה שבה המניע העיקרי להשקעה במניות יחזור להיות תשלומי הדיבידנדים.

חברת WISDOM TREE – אחת המנפיקות הגדולות של קרנות סל שמבוססות על מדדי מניות שמשוקללים עפ"י דיבידנדים – מבצעת בכל שנה, בחודש יוני, איזון מחדש של המדדים שלה. במסגרת האיזון מחדש בודקת חברת WISDOM TREE את כל תשלומי הדיבידנדים של כל החברות שנסחרות בשווקים העולמיים, על מנת לאתר את משלמי הדיבידנדים העיקריים. נתונים סטטיסטיים שמפרסמת חברת WISDOM TREE מאפשרים להתרשם מהמגמות שחלו בתשלומי הדיבידנדים בעולם בשנים האחרונות.

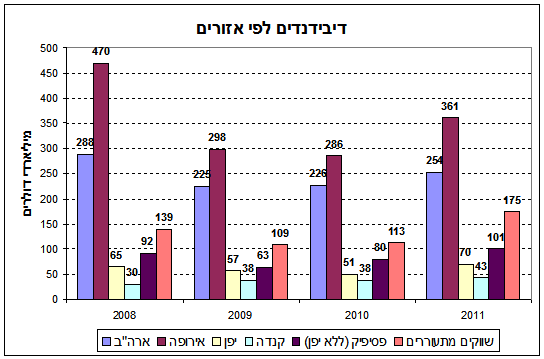

בשנת 2011 חצו סך תשלומי הדיבידנדים בעולם את הרף של טריליון דולר, וחזרו כמעט באופן מלא לרמתם בשנת 2008 שהייתה כ- 1.1 טריליון דולר (הנתונים השנתיים של חברת WISDOM TREE מתייחסים ל- 12 החודשים שעד ה- 31 במאי בכל שנה, כלומר הנתונים לשנת 2011 מתייחסים לתקופה שמה- 1/6/2010 עד ה- 31/5/2011). בשנים 2009 ו- 2010 ירדו סך תשלומי הדיבידנדים לכ- 800 מיליארד דולר, עקב המשבר הכלכלי. אולם, למרות שסך תשלומי הדיבידנדים חזרו לרמת מלפני ארבע שנים, ההתפלגות שלהם עפ"י אזורים גאוגרפיים השתנתה באופן ניכר. בשנת 2008 רוב הדיבידנדים בעולם (כ- 70%) שולמו ע"י חברות באירופה (כ- 470 מיליארד דולר) ובארה"ב (כ- 288 מיליארד דולר). ב- 2011 לעומת זאת ירד משקלן של החברות באירופה ובארה"ב לכ- 60%, כשעיקר הירידה – מעל 100 מיליארד דולר - הייתה בתשלומי הדיבידנדים של חברות אירופאיות. במקביל עלו תשלומי הדיבידנדים של חברות בשווקים המתעוררים מ- 139 מיליארד דולר ל- 175 מיליארד דולר, ומשקלם של השווקים המתעוררים בסך תשלומי הדיבידנדים עלה מ- 12.8% ל- 17.5%.

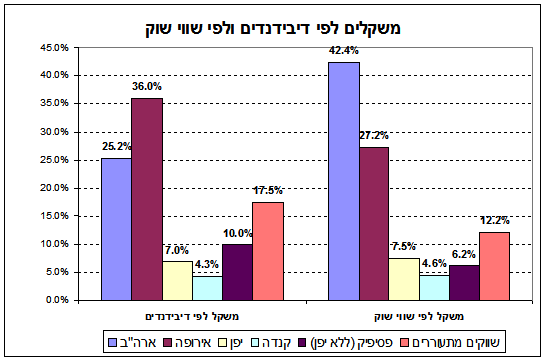

מכיוון שמדדי הדיבידנדים של חברת WISDOM TREE משוקללים עפ"י היקף תשלומי הדיבידנדים ולא עפ"י שווי שוק, השינויים בתשלומי הדיבידנדים באים לידי ביטוי במשקלים של האזורים הגאוגרפיים במדד המניות העולמי שלה.

כך למשל היה משקלה של ארה"ב בשנת 2011 במדד שמשוקלל עפ"י שווי שוק כ- 42%, בעוד שהמשקל המקביל שלה במדד הדיבידנדים היה כ- 25%. מצד שני אירופה מקבלת במדד הדיבידנדים משקל גבוה יותר – 36% לעומת 27%. עם כל זאת משקלן המשותף של ארה"ב ואירופה הוא כ- 70% במדד לפי שווי שוק ורק כ- 60% במדד הדיבידנדים. לעומתן מקבלים השווקים המתעוררים ומדינות הפסיפיק (ללא יפן) משקל גבוה יותר במדד הדיבידנדים (כ- 27%) לעומת משקלן במדד שמשוקלל לפי שווי שוק (כ- 18%).

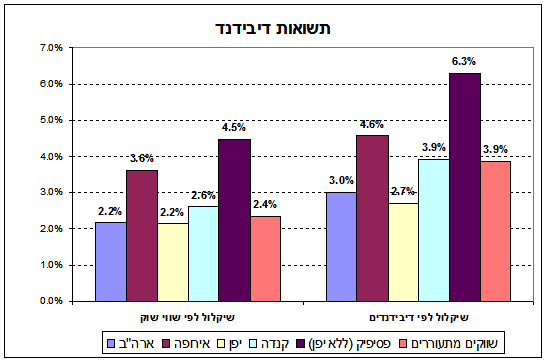

שקלול מדדי המניות עפ"י תשלומי הדיבידנדים ולא עפ"י שווי השוק משפיע גם על תשואות הדיבידנד של המדדים.

כצפוי תשואות הדיבידנד בכל אחד מהאזורים הגאוגרפיים גבוהות יותר כאשר השקלול נעשה עפ"י תשלומי הדיבידנדים, אולם הפערים בתשואות הדיבידנד אינם אחידים. הפערים הגבוהים ביותר בתשואות הדיבידנד הם באזור הפסיפיק (עליה בתשואה מ- 4.5% ל- 6.3%) ובשווקים המתעוררים (עליה בתשואה מ- 2.4% ל- 3.9%).

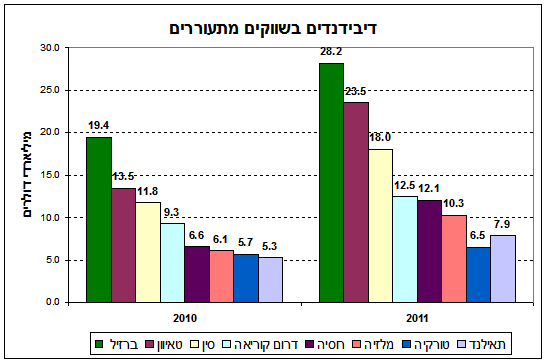

השנוי הבולט ביותר בתשלומי הדיבידנדים הוא הירידה במשקלן של ארה"ב ואירופה לעומת העלייה במשקלם של השווקים המתעוררים. לאור זאת מציגה חברת WISDOM TREE נתונים יותר מפורטים לגבי תשלומי הדיבידנדים בשווקים המתעוררים.

הנתונים ממחישים שחל גידול בתשלומי הדיבידנדים במדינות העיקריות שכלולות במדד השווקים המתעוררים. עיקר העליה בדיבידנדים הייתה בברזיל (מכ- 19 מיליארד דולר לכ- 28 מיליארד דולר), בטאיוון (מכ- 13 מיליארד דולר לכ- 23 מיליארד דולר) ובסין (מכ- 12 מיליארד דולר לכ- 18 מיליארד דולר).

ומה קורה אצלנו? עפ"י נתונים שפרסמה הבורסה לני"ע לשנת 2010, עמדו סך תשלומי הדיבידנדים של החברות בשנה זו על 27.4 מיליארד ש"ח, שהיו שווים לכ- 7.3 מיליארד דולר (הנתונים בישראל מתייחסים לשנה קלנדרית). גם בישראל חל גידול ניכר בתשלומי הדיבידנדים ביחס לשנת 2009 שבה שולמו דיבידנדים בסך של 17 מיליארד ש"ח (כ- 4.3 מיליארד דולר).

מהן המסקנות למשקיעים?

המציאות הכלכלית החדשה עשויה להיות שונה מאוד מזאת שהכרנו עד כה. במצב שבו רווחי החברות אינם צומחים באופן משמעותי, תשלומי הדיבידנדים יהיו הגורם העיקרי שישכנע משקיעים להשקיע בשוק המניות. במצב כזה מדדי מניות שמשוקללים עפ"י תשלומי דיבידנדים מהווים אלטרנטיבה עדיפה ביחס למדדי המניות הרגילים שמשוקללים עפ" שווי השוק.

אנו

מציעים:

ניהול תיק השקעות פסיבי,

על ידי יועץ השקעות.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.