ספטמבר 2013

לכל אחד מאיתנו יש

חסכונות,

גם אם אנחנו לא תמיד שמים לב לכך.

לכל שכיר במדינת ישראל מתנהלת קרן

פנסיה באחד מבתי ההשקעות או מחברות הביטוח,

ולחלק לא מבוטל מהשכירים יש גם קרנות

השתלמות.

בנוסף לכך לחלקנו יש חסכונות נוספים

המנוהלים בתיקי השקעות,

בקופות גמל או באופן עצמאי.

איך מתנהלים החסכונות

שלנו?

רובנו מפקידים את

הכסף בידי מנהלי השקעות בתקווה שהם יצליחו להניב עבורנו את התשואות

הגבוהות ביותר.

אנו יוצאים מנקודת הנחה שמנהלי

ההשקעות יודעים מה הם עושים ולכן איננו מתערבים כמעט בכלל בניהול

החיסכון שלנו.

הסוגיה היחידה שלה אנחנו מקדישים

תשומת היא דמי הניהול שאותם אנו נדרשים לשלם.

מה עושים מנהלי

ההשקעות עם הכספים שאנחנו מפקידים בידם?

התשובה

הסטנדרטית היא:

מנהלי ההשקעות מנתחים את השווקים,

את מצב הכלכלה ואת מצבן של החברות

הספציפיות ובוחרים את ניירות הערך שלדעתם יניבו את התשואות

הגבוהות ביותר.

אולם הניסוח המדויק

יותר הוא:

מנהלי ההשקעות מנתחים את השווקים,

את מצב הכלכלה ואת מצב החברות

הספציפיות ומהמרים על ניירות הערך שלדעתם יניבו את התשואות

הגבוהות ביותר.

ההבדל הוא רק בשתי

מלים,

אבל ממחיש את מרכזיותו של המזל (או

של חוסר המזל)

בכל החלטה שמבוססת על הניסיון לחזות

את העתיד.

מנהלי ההשקעות אמנם לא יודו בכך

בפומבי,

אולם בינם לבין עצמם הם יודעים

שההצלחה להניב תשואות גבוהות נובעת בעיקר מהימורים

מוצלחים.

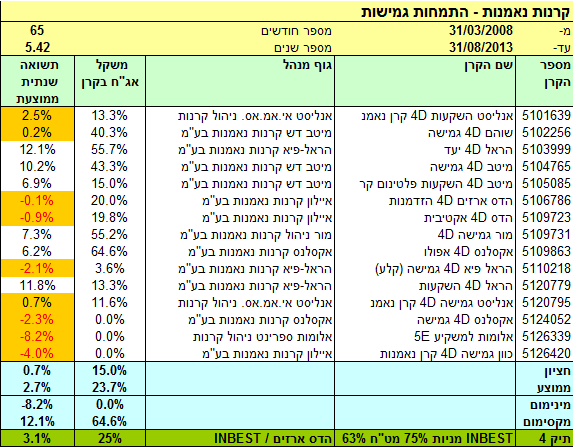

על מנת להמחיש זאת

נסתכל על התשואות של קרנות הנאמנות הגמישות בתקופה של 65

חודשים (כחמש

וחצי שנים).

מדוע בחרנו דווקא

בקרנות הנאמנות הגמישות?

מכיוון שהן נחשבות

ל"יהלום

שבכתר"

בכל בית השקעות.

בקרנות הגמישות מנהלי ההשקעות חופשיים

לבחור ניירות ערך על פי הבנתם ללא שום מגבלה.

לכן הקרנות הגמישות מהוות מעין מדד

ליכולת המקצועית של בתי ההשקעות.

הדבר הראשון שבולט

בטבלה הוא השונות הגבוהה בין הקרנות.

התשואה החציונית בתקופה הנדונה היא

0.7%

והתשואה הממוצעת היא 2.7%.

אולם טווח התשואות הוא רחב מאוד,

כאשר התשואה מרבית הושגה ע"י

קרן הראל יעד (12.1%)

ולעומתה לקרן אלומות למשקיע הייתה

תשואה שלילית של 8.2%-.

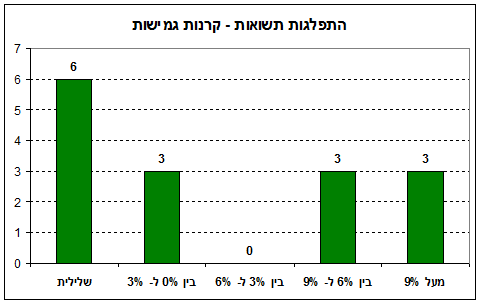

את הפזור הרחב של התשואות ניתן לראות

היטב באמצעות דיאגרמה של התפלגות התשואות:

מתוך 15

הקרנות הגמישות שהיו פעילות במשך

התקופה הנדונה,

ל-

6 היו תשואות שליליות.

לעומתן ל-

6 קרנות היו תשואות גבוהות מ-

6%.

התגובה האינטואיטיבית

שלנו לנתונים אלה היא לחפש את בתי ההשקעות שהקרנות שלהם הניבו את

התשואות הגבוהות ביותר ולבחור בהם.

ההנחה המובלעת שלנו היא שלחלק מבתי

ההשקעות יש איזה כשרון ייחודי שבעזרתו הם מצליחים להניב תשואות גבוהות,

בעוד שלאחרים אין כשרון כזה.

אולם הסתכלות על הטבלה שלעיל ממחישה

עד כמה המזל הוא הגורם הדומיננטי לתשואות הגבוהות.

קחו למשל את בית ההשקעות הראל פיא

שניהל שתי קרנות שהניבו תשואות גבוהות (הראל

יעד -

12.1% והראל השקעות -

11.8%) ובמקביל ניהל קרן שלישית

שהניבה תשואה שלילית (הראל

פיא גמישה (קלע)

– 2.1%-). בית ההשקעות מיטב-דש

ניהל שתי קרנות עם תשואות גבוהות (מיטב

גמישה – 10.2%

ומיטב השקעות פלטינום – 6.9%)

ובמקביל קרן שלישית שהניבה תשואה

אפסית (שוהם

גמישה – 0.2%).

בית ההשקעות אקסלנס ניהל את קרן

אקסלנס אפולו שהניבה תשואה של 6.9%

ובמקביל את קרן אקסלנס גמישה שהניבה

תשואה שלילית של 2.3%-.

יתרה

מזאת בסקירה

קודמת הצגנו נתונים שממחישים שתשואות העבר אינן

מנבאות את התשואות העתידיות.

המסקנה מהניתוח

שהצגנו לעיל היא די עגומה:

אנו מפקידים (או

מפקירים)

את חסכונותינו ביד המזל,

והתוצאות שנקבל תלויות בעיקר בהצלחה

של מנהלי ההשקעות בהימורים שהם לקחו.

אולם ניתן לנהל את

חסכונותינו בדרך אחרת שמקטינה משמעותית את מרכיב ההימור.

על מנת להמחיש זאת נשווה את הקרנות

הגמישות -

שמשקפות

את היכולת המרבית שבתי ההשקעות יכולים להציע -

לתיקי

INBEST.

תיקי

ההשקעות של INBEST

מציעים אלטרנטיבה לגישה המקובלת,

שמתבססת על הקצאת נכסים באמצעות

מכשירי השקעה פסיביים (תעודות

סל וקרנות סל זרות – ETF).

התיקים בנויים על פי מספר עקרונות

שנגזרים מהמחקר הכלכלי המודרני:

אסטרטגיית

ההשקעה קבועה וידועה ללא ניסיון לתזמן את השוק או לאתר הזדמנויות

השקעה.

פיזור רחב

באמצעות השקעה במדדים ולא בניירות ערך בודדים.

הקטנת הסיכון

באמצעות בחירת מדדים עם מתאם נמוך ביניהם.

הטיית

ערך שמתבטאת בקריטריונים לבחירת מדדי המניות שנכללים בתיקים.

המחקר האמפירי,

והתובנות של

הכלכלה ההתנהגותית,

מצביעים על כך

שבטווח הארוך הטיית ערך עשויה להביא לתשואה עודפת.

כיצד

התבצעה ההשוואה?

ראשית

היינו צריכים להחליט מהו תיק INBEST

המתאים ביותר

להשוואה לקרנות הגמישות.

בעוד שבקרנות

הגמישות מנהלי ההשקעות רשאים לשנות את הרכב הקרן ובמיוחד את היחס בין

מניות לאג"ח

על פי הבנתם,

בתיקי INBEST

האסטרטגיה קבועה

והיחס בין מניות לאג"ח

איננו משתנה.

עם כל זאת הקרנות

הגמישות הן בד"כ

מוטות לכיוון השקעה במניות.

הטבלה שלעיל מציגה

את מרכיב האג"ח

בכל אחת מ-

15 הקרנות.

ניתן לראות שבחלק

מהקרנות אין אג"ח

בכלל,

בעוד שבקרנות

אחרות מרכיב האג"ח

עולה על 50%.

ממוצע האחזקות

באג"ח

של הקרנות הגמישות עמד על 23.7%,

ולכן בחרנו בתיק

INBEST

4 שמורכב מ-

75% מניות ו-

25% אג"ח.

התשואה של תיק

INBEST

4 במהלך התקופה

הנדונה הייתה 3.1%

בדיוק במרכז

התפלגות התשואות של הקרנות הגמישות.

יתרה מכך ל-

9 מבין 15

הקרנות הגמישות

(60%)

היו תשואות נמוכות

יותר משל תיק INBEST

4 (הקרנות עם

התשואות הנמוכות יותר מסומנות בטבלה בצהוב).

במלים אחרות תיק

INBEST

המשעמם וחסר

היומרות הצליח להשיג את רוב הקרנות הגמישות.

מה

ניתן ללמוד מכך על ניהול החיסכון שלנו?

הגישה

האסטרטגית של

תיקי INBEST

מבטיחה את התשואות

הממוצעות של השווקים השונים.

נכון שאי אפשר

לדעת מה תהיה התשואה הזאת,

ואכן תשואה של

3.1%

איננה נחשבת

לגבוהה במיוחד.

אולם תשואה זו

מייצגת את תקופת המדידה (אפריל

2008

עד אוגוסט 2013)

שבה חווינו סדרה

של משברים כלכליים קשים מאוד שעדיין לא באו לסיומם.

בניהול השקעות

אקטיבי לעומת זאת ישנו סיכון נוסף שנובע מכך שבחירת ניירות הערך מבוססת

בעיקר על הימור.

הקרנות אלומות

למשקיע וכוון גמישה,

שהמשקיעים בהן

הפסידו במצטבר כ-

37% וכ-

20% מערך השקעתם

(בהתאמה),

ממחישות את המחיר

הכבד של הימור לא מוצלח.

ברור לחלוטין שאף

אחד מהמשקיעים בקרנות אלו לא העלה על דעתו בתחילת אפריל 2008

שאלה יהיו התוצאות

בסוף אוגוסט 2013.

זהו

סיכון מיותר שניתן להימנע ממנו באמצעות הגישה האסטרטגית שמשקפת את

האמרה:

BETTER

SAFE THAN SORRY, או

בתרגום חופשי לעברית -

אל תהמרו ולא

תצטערו !

אנו

מציעים:

ניהול תיק השקעות פסיבי,

על ידי יועץ השקעות.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.