|

מה ניתן ללמוד ממכפיל ההון?

18/5/2008

ניתוח מכפילים הוא אחת השיטות הנפוצות להערכת כדאיות השקעה במניות. משקיעים מסתכלים בדרך כלל על מכפיל הרווח של החברה, שמוגדר כיחס בין שווי השוק של החברה לרווח הנקי שלה. ההיגיון הכלכלי של מכפיל הרווח הוא מאוד ברור, המשקיע יכול לקבל מושג כמה הוא משלם על כל יחידת רווח של החברה (מכפילי רווח מחושבים בדרך כלל גם ביחס לרווח הידוע בהווה וגם ביחס לרווח צפוי בעתיד). לפיכך ככל שהמכפיל נמוך יותר החברה זולה יותר.

משמעותו הכלכלית של מכפיל ההון היא פחות ברורה. מכפיל הון מוגדר כיחס שבין שווי השוק של החברה להון העצמי של החברה כפי שהוא מופיע במאזן.

מה זה הון עצמי של חברה?

הון עצמי מוגדר כהפרש בין סך הנכסים של החברה (כפי שהם באים לידי ביטוי במאזן החברה) לסך החובות של החברה. אם יחליטו בעלי המניות לסגור את פעילות החברה, ההון העצמי הוא הסכום שיעמוד לרשותם לאחר שימכרו את נכסי החברה וישלמו את כל חובותיה. לאור זאת עולה השאלה מדוע מוכנים משקיעים לקנות מניות במחירים שמשקפים ערך שוק גבוה בהרבה מההון העצמי של החברה (מכפיל ההון הממוצע של מדד ת"א 100 עומד על 2.17 ביום כתיבתה של הסקירה).

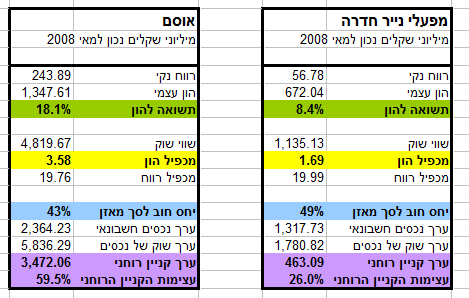

כדי לענות על השאלה הזאת נעזר בנתונים כספיים של שתי חברות ישראליות שמניותיהן נכללות במדד ת"א 100: מפעלי נייר חדרה ואוסם. הנתונים, שנכונים ליום כתיבתה של הסקירה, מוצגים בטבלה 1 שלהלן.

טבלה 1:

מכפילי ההון של שתי החברות (מסומנים בצהוב) שונים במידה ניכרת: מכפיל ההון של אוסם (3.58) הוא יותר מכפול ממכפיל ההון של מפעלי נייר חדרה (1.69). לעומת זאת מכפילי הרווח של שתי החברות כמעט זהים.

שימו לב שהתשואות להון של שתי החברות (מסומנות בירוק) גם הן שונות: התשואה להון של אוסם (18.1%) היא יותר מכפולה מהתשואה להון של מפעלי נייר חדרה (8.4%).

מה הקשר בין מכפיל ההון לתשואה להון?

התשואה להון היא היחס בין הרוח הנקי (E) להון העצמי (B) של החברה (E/B).

מכפיל ההון הוא היחס בין שווי השוק של החברה (P) להון העצמי שלה (P/B).

מכפיל הרווח הוא היחס בין שווי השוק של החברה לרווח הנקי שלה (P/E).

לפיכך התשואה להון שווה, בהגדרה, ליחס שבין מכפיל ההון למכפיל הרווח:

אם תשוו שתי חברות שמכפילי הרווח שלהן קרובים בערכם, לחברה עם מכפיל ההון הגבוה יותר תהיה גם תשואה להון גבוהה יותר.

שיטה מקובלת להגדיל את התשואה להון היא לממן השקעות באמצעות הלוואות. שיטה זאת נקראת מנוף פיננסי. נסביר אותה באמצעות דוגמה פשוטה:

נניח שחברה בוחנת פרויקט שעלות ההשקעה בו היא מיליון ש"ח והוא צפוי להניב רווח לפני מס של 120,000 ש"ח. עוד נניח ששיעור המס הוא 25%. החברה בוחנת שתי דרכים לממן את הפרויקט: (1) הגדלת הון עצמי באמצעות גיוס של מיליון ש"ח ממשקיעים; (2) לקיחת הלוואה של 500,000 ש"ח בריבית של 6% והגדלת הון עצמי ב- 500,000 ש"ח.

באלטרנטיבה הראשונה, הרווח הנקי יהיה 90.000 ש"ח (120,000 ש"ח פחות 25% מס) והתשואה להון תהיה 9% (90,000 ש"ח רווח נקי מחולק למיליון ש"ח השקעה מהון עצמי).

באלטרנטיבה השנייה הרווח הגולמי (לפני מס) יפחת ל- 90,000 ש"ח (120,000 ש"ח פחות ריבית על ההלוואה של 30,000 ש"ח) והרווח הנקי יפחת ל- 67,500 ש"ח. לעומת זאת התשואה להון תגדל ל- 13.5% (67,500 ש"ח מחולק ל- 500,000 ש"ח השקעה מהון עצמי).

נחזור לנושא המינוף בהמשך, אולם במקרה של אוסם ומפעלי נייר חדרה, המינוף איננו מסביר את ההבדלים בתשואה להון. רמת המינוף של אוסם, שמוגדרת כיחס בין סך החובות של החברה לסך הנכסים שלה (מסומנת בתכלת), עומדת על 43% והיא נמוכה יותר מרמת המינוף של מפעלי נייר חדרה שעומדת על 49%. ברור,אפוא, שהמינוף אינו מסביר מדוע התשואה להון ומכפיל ההון של אוסם גבוהים בהרבה מהתשואה להון ומכפיל הון של מפעלי נייר חדרה.

היכן מתחבא הקניין הרוחני?

(ההסבר שמוצג להלן מתבסס על שני מאמרים שפרסמנו בעבר; הקישור למאמרים נמצא בסוף הסקירה).

סך הנכסים, המופיע במאזן, איננו משקף את שווים המלא של כל נכסי החברה. הקניין הרוחני של החברה: מותגים, פטנטים, סודות מסחריים וידע ייחודי, לא משתקף במאזן. אמנם איננו יכולים למדוד את שוויו של הקניין הרוחני באופן ישיר, אבל אנחנו יכולים להעריך אותו עפ"י הערך שמייחסים לו המשקיעים בשוק. שיטת החישוב מתוארת להלן:

ערך הנכסים במאזן = חוב + הון עצמי

כדי לקבל את ערך השוק של הנכסים, נחליף את ההון העצמי בשווי השוק של מניות החברה (בהנחה שערך השוק של החוב שווה בקירוב לערכו במאזן).

ערך שוק של הנכסים = חוב + שווי השוק של מניות החברה

ערך הקניין הרוחני = ערך שוק של נכסים – ערך נכסים במאזן

ערך הקניין הרוחני מחולק בערך השוק של הנכסים מתאר את משקלו של הקניין הרוחני בנכסי החברה ולפיכך קראנו לו עצימות הקניין הרוחני:

IPI – Intellectual Property Intensity.

נסתכל כעת על ערך הקניין הרוחני ועצימות הקניין הרוחני, שחושבו עבור אוסם ומפעלי נייר חדרה (מסומנים בסגול). ערך הנכסים במאזן של אוסם הוא 2.36 מיליארד ש"ח לעומת ערך הנכסים במאזן של מפעלי נייר חדרה שהוא 1.32 מיליארד ש"ח. לעומת זאת ערך השוק של הנכסים הוא 5.84 מיליארד ש"ח לאוסם לעומת 1.78 מיליארד ש"ח למפעלי נייר חדרה. ההפרש הגדול נובע מערך הקניין הרוחני של אוסם שהוא גדול פי 8 מערך הקניין הרוחני של מפעלי נייר חדרה. במקביל עצימות הקניין הרוחני של אוסם עומדת על 59.5% לעומת 26% במפעלי נייר חדרה. אם נתרגם זאת למלים פשוטות: במפעלי נייר חדרה, שווי הנכסים נגזר בעיקר משווי המפעל והציוד, בעוד שבאוסם שווי הנכסים נגזר בעיקר משווי המותג.

באמצעות הקניין הרוחני ניתן להסביר את ההיגיון הכלכלי של מכפיל ההון. מכפיל הון גבוה הוא אינדיקטור לעצימות קניין רוחני גבוהה. משקיעים מוכנים לשלם פרמיה גבוהה על ההון העצמי של החברה כאשר הם מעריכים שיש לה קניין רוחני בעל ערך גבוה.

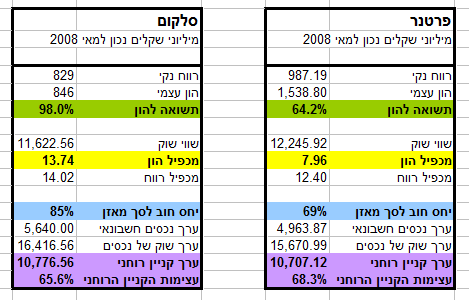

נסתכל כעת על דוגמה נוספת של שתי חברות הסלולר המובילות סלקום ופרנטר; הנתונים הכספיים מופיעים בטבלה 2 שלהלן.

טבלה 2:

לשתי חברות הסלולר ישנם מכפילי הון ותשואות להון גבוהים מאוד: לפרטנר יש מכפיל הון של 7.96 ותשואה להון שעומדת על 64.2%; לסלקום יש מכפיל הון של 13.74 ותשואה להון של 98%. לשתי החברות יש גם עצימות קניין רוחני גבוהה מאוד: לפרטנר – 68.3% ולסלקום – 65.6%. הערכים הגבוהים של עצימות הקניין הרוחני אינם מפתיעים מכיוון ששתי חברות הסלולר הן חברות שירות שמבססות את הכנסותיהן על המותגים שלהן.

מדוע מכפיל ההון של סלקום גבוה משמעותית מזה של פרטנר? במקרה זה הקניין הרוחני איננו ההסבר. ערך הקניין הרוחני של שתי החברות כמעט שווה (לתשומת לבם של סמנכ"לי השיווק): 10.71 מיליארד ש"ח לפרטנר ו- 10.78 מיליארד ש"ח לסלקום. עצימות הקניין הרוחני של שתי החברות גם היא כמעט שווה. ההבדל במכפילי ההון הוא תוצאה של מינוף שונה: יחס חוב למאזן של פרטנר הוא 69% ואילו של סלקום הוא 85%. משקיעים מוכנים לשלם פרמיה גבוהה יותר על ההון העצמי מכיוון שהם מעריכים שהחברה הממונפת תהיה רווחית יותר (קרי בעלת תשואה להון גבוהה יותר). כל זה כמובן בתנאי שלחברה אין קושי לעמוד בתשלומי הריבית.

לסיכום ניתן ללמוד ממכפיל ההון את הדברים הבאים:

-

מכפיל הון גבוה מאפיין חברות בעלות תשואה להון גבוהה.

-

מכפיל הון גבוה מאפיין חברות שבהן לקניין הרוחני יש משקל גבוה יותר מאשר לנכסים הפיזיים של החברה.

-

מכפיל הון גבוה מאפיין חברות שבהן המינוף הפיננסי הוא גבוה.

הניתוח בסקירה זאת מבוסס על שני המאמרים שלהלן:

Intellectual Property Intensity (IPI) and the value-growth effect

Elli Malki; 1997

Intellectual Property and the Valuation of Biotechnology Companies: GEN-dex Versus Dow Jones

Elli Malki; 1997

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.

|