מותר

האדם מהבהמה?

מה יכולים

משקיעים ללמוד מהתנהגותן של חולדות

דצמבר 2008

מאמר זה התפרסם גם ב- The Marker

ג'יסון

צוויג,

פרשן ידוע ומוערך של שוק ההון

האמריקאי,

מציג בספר חדש שיצא לאור לאחרונה

(Your

Money & Your Brain) סדרת מחקרים

בפסיכולוגיה שנוגעים ישירות להתנהגותם של משקיעים בשוק הון.

באחד ממחקרים אלה ישבו הנבדקים בחדר

כשמולם מסך שעליו הוקרנו לסירוגין אור ירוק ואור אדום.

ב-

80% מהמקרים האור שהוקרן היה ירוק וב-

20% אדום,

אולם סדר ההופעה של האורות היה מקרי

לחלוטין.

הנבדקים התבקשו לנחש מה יהיה צבעו של

האור הבא שיוקרן על המסך,

כשלרשותם היה מספר רב של ניסיונות.

לאחר מספר לא גדול של ניסיונות ניחוש

היה הנבדק כבר יכול להבחין ש-

80% מהאורות הם ירוקים,

ולכן האסטרטגיה ההגיונית ביותר

מבחינתו הייתה לנחש כל הזמן שהצבע הבא יהיה ירוק.

לאורך זמן ניחוש כזה היה מסתבר כנכון

ב- 80%

מהמקרים.

מסתבר שכשניסוי כזה נערך בחולדות

(שקבלו

תמריץ של פירורי לחם בכל פעם שניחשו את הצבע הנכון)

הן הצליחו ללמוד די מהר את האסטרטגיה

המנצחת וניחשו את התוצאה ב-

80% מהמקרים.

אולם כשהניסוי נערך בבני אדם התוצאות

היו פחות טובות.

הסתבר שאנשים בחרו בצבע הירוק רק ב-

80% מהמקרים וניסו כל הזמן לנחש את מה

יהיה צבעו של האור הבא למרות חוסר התוחלת שבכך.

כתוצאה מכך,

בממוצע בני אדם הצליחו לנחש את התוצאה

הנכונה רק ב-

68% מהמקרים,

12% פחות מהחולדות.

יתרה מזאת,

גם כשנאמר למשתתפים בניסוי שסדר

ההופעה של האורות הוא מקרי לחלוטין הם עדיין ניסו למצוא דרך לנחש את

צבעו של האור הבא.

מסתבר שדווקא בגלל שהחולדות לא ניסו

לחזות את העתיד הן הצליחו להתאים את עצמן למאורעות בלתי צפויים טוב יותר

מבני אדם.

עולם

ההשקעות מלא בדוגמאות לניסיון לחזות מאורעות עתידיים שהם מטבעם בלתי

צפויים.

מנהלי השקעות ומשקיעים פרטיים מקדישים

זמן רב לאתר את אותן מניות,

שעל פי הערכתם מחירן צפוי לעלות.

המרכיב מרכזיי שנלקח בחשבון בניתוח

כדאיות השקעה בחברה,

הוא שעור צמיחת הרווחים הצפוי שלה.

משקיעים מחפשים חברות שיהיו להן בעתיד

שעורי צמיחה גבוהים ברווחים,

ובעקבות זאת מחירי המניות שלהן יעלו.

כל משקיע היה רוצה למצוא את מיקרוסופט

או גוגל הבאות,

כשהן עדיין קטנות ולא ידועות.

מחקר

שהתפרסם בשנת 2001

ע"י

שלושה חוקרים מה-

NBER בדק את מידת ההצלחה של משקיעים

לחזות את שעורי הצמיחה העתידיים ברווחיות החברות.

השאלה

הראשונה שנבדקה הייתה האם צמיחת רווחים גבוהה בעבר מעידה על המשך צמיחת

הרווחים גם בעתיד.

כדי לענות על השאלה הזאת בדקו

החוקרים האם חברות שהציגו שעורי צמיחה גבוהים בעבר נוטות לחזור על

ההצלחה ולהשיג שעורי צמיחה גבוהים גם בעתיד.

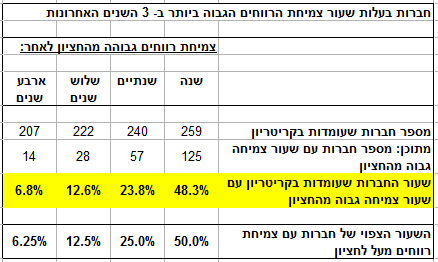

לצורך המחקר נבדקו כל המניות שנסחרו

בארה"ב

בשנים 1951

עד 1998.

החוקרים בחרו את אותן

חברות שבמשך שלוש שנים ברציפות שיעורי הצמיחה שלהן היו הגבוהים ביותר

(שעורי

הצמיחה של כל החברות חולקו ל-

5 קבוצות,

עפ"י

גודלם,

ונבחרו אותן חברות ששיעורי הצמיחה

שלהן היו בקבוצה הגבוהה ביותר).

לאחר מכן בדקו החוקרים איך התנהגו

שעורי הצמיחה של אותן חברות בשנים שלאחר מכן.

השאלה שעניינה אותם הייתה:

האם ההסתברות למצוא חברה עם שעור

צמיחה גבוה בעתיד גדלה,

אם המשקיע בוחר רק חברות שהפגינו

שעורי צמיחה גבוהים בעבר?

אם משקיע בוחר חברה

באופן מקרי,

יש הסתברות של 50%

ששיעור צמיחת הרווחים שלה יהיה גבוה

משעור הצמיחה החציוני של כל החברות.

באותו אופן ישנה הסתברות של 25%

(50%

כפול 50%)

שחברה,

שנבחרה באופן מקרי,

תציג שעור צמיחה גבוה מהחציון במשך

שנתיים ברציפות והסתברות של 12.5%

שלאותה חברה יהיה שעור צמיחה גבוה

מהחציון במשך שלוש שנים רצופות.

בבחינה של קבוצת החברות שהיה להן שעור

צמיחה גבוה בעבר הסתבר שאצל 48%

מהן היה שעור צמיחת הרווחים גבוה

משיעור צמיחת הרווחים החציוני לאחר שנה;

אצל 24%

מהן היה שעור צמיחת רווחים גבוה

מהחציון במשך שנתיים רצופות ואצל 12.6%

במשך שלוש שנים רצופות.

במילים

אחרות,

הניסיון

לחזות את שעור צמיחת הרווחים העתידי על סמך צמיחת הרווחים בעבר איננו

נותן תוצאה טובה יותר מהטלת מטבע פשוטה.

יש לציין שזוהי בדיקה

אחת מני רבות שערכו החוקרים,

וכל הבדיקות האחרות גם הן הראו באופן

חד משמעי שצמיחת רווחים בעבר לא מצביעה על המשך צמיחה גם בעתיד.

השאלה

השנייה שבדקו החוקרים הייתה האם מקצועני שוק ההון,

קרי האנליסטים,

מצליחים

לחזות את צמיחת הרווחים העתידית של החברות אותן הם מסקרים?

כדי

לענות על שאלה זאת הם השתמשו בנתונים של תחזיות אנליסטים לחברות שנסחרו

בארה"ב

ושהתפרסמו בין השנים 1982

עד

1998.

החוקרים חילקו את

תחזיות האנליסטים לצמיחת הרווחים ל-

5 קבוצות,

עפ"י

גובה התחזית.

בקבוצה הראשונה היו 20%

מהתחזיות עם שעורי הצמיחה הנמוכים

ביותר,

בקבוצה השנייה היו 20%

מהתחזיות הבאות,

עד לקבוצה החמישית שבה היו 20%

מהתחזיות עם שעורי הצמיחה הגבוהים

ביותר.

התחזיות שנבדקו הן תחזיות לטווח ארוך

שמוגדרות כתחזיות לשלוש עד חמש שנים.

טווח תחזיות הצמיחה

של האנליסטים היה גבוה מאוד:

תחזית הצמיחה החציונית בקבוצה החמישית

הייתה 22.4%

לעומת תחזית הצמיחה החציונית בקבוצה

הראשונה שהייתה 6%.

לעומת זאת שעורי

צמיחת הרווחים בפועל,

חמש שנים אחרי פרסום התחזיות,

היו צנועים הרבה יותר ונעו בין 2%

בקבוצה הראשונה ל-

10% בקבוצה החמישית.

בכל אחת מהקבוצות,

התחזית החציונית הייתה גבוהה יותר

משעור צמיחת הרווחים בפועל.

ההפרש בין שעורי הצמיחה בפועל לבין

התחזיות נע בין 4%

בקבוצה הראשונה ל-

13% בקבוצה האחרונה.

מסתבר שגם המקצוענים של שוק ההון כשלו

בניסיון לחזות את צמיחת הרווחים.

יתר על כן,

תחזיות האנליסטים היו

שגויות באופן שיטתי ולקו באופטימיות יתר,

שהייתה

גבוהה במיוחד לגבי חברות שמוגדרות כ"חברות

צמיחה” (חברות

עם מכפילי רווח גבוהים ותשואות דיבידנד נמוכות).

דניאל

כהנמן,

הפסיכולוג

הישראלי זוכה פרס הנובל לכלכלה,

מציג

בספרו (רציונליות,

הוגנות,

אושר)

שתי

גישות לבעיות שקשורות בחיזוי העתיד.

גישת

ההשקפה מבפנים מנסה

להתמקד במקרה הנתון ולחזות תרחישים לגבי העתיד באמצעות גורמים הקשורים

אליו,

וחיוץ

(אקסטרפולציה)

של

מגמות נוכחיות.

גישת

ההשקפה מבחוץ

איננה

מתייחסת לפרטי המקרה הנתון ואיננה מנסה לחזות תרחישים עתידיים מפורטים.

במקום

זה,

היא

מתמקדת בנתונים הסטטיסטיים של קבוצת מקרים שנראית דומה בהיבטים

הרלוונטיים למקרה הנוכחי.

על

ההבדל בין שתי הגישות כותב כהנמן את הדברים הבאים:

"צריך

להיות ברור מאליו שכאשר שתי הגישות מיושמות ברמה שווה של אינטליגנציה

ומיומנות,

להשקפה החיצונית יש סיכוי גדול בהרבה

להניב הערכה מציאותית.

באופן כללי,

פשוט אי אפשר לחזות בפרוטרוט את עתידה

של משימה ארוכה וסבוכה.”

אולם,

מוסיף כהנמן:

"הדיון

ביתרונות הסטטיסטיים של השקפה מבחוץ מכשיר את הקרקע לטענה העיקרית שלנו,

שהינה

טענה פסיכולוגית:

נקודת

ההשקפה הפנימית מועדפת לאין שיעור בעת חיזוי אינטואיטיבי”.

החולדות

שהשתתפו בניסוי האורות הבינו באופן אינטואיטיבי שאין דרך לחזות מאורעות

עתידיים שנתונים ביד המקרה.

במקום

לנסות לחזות את העתיד הם נקטו בגישת ההשקפה מבחוץ ובחרו באסטרטגיה

הסבירה ביותר,

לאור

המידע שהצטבר אצלן לאורך זמן.

לעומת

זאת,

האנליסטים שניסו לחזות את צמיחת

הרווחים העתידית של חברות נקטו בגישת ההשקפה מבפנים,

וכפי שמראה המחקר שהוצג לעיל,

לא הצליחו בכך ואף נטו לאופטימיות

יתר.

זהו

לקח חשוב מאוד למשקיעים;

חמישים שנה של מחקר אקדמי מקיף הניבו

מספר תובנות לגבי האופן שבו פועל שוק ההון:

כל

הנחה שאנו עושים לגבי העתיד עשויה להתברר כמוטעית.

ההגנה

האפקטיבית ביותר מפני הנחות מוטעות היא פיזור רחב של תיק ההשקעות.

בחירה

סלקטיבית של מניות (Stock

Picking) היא

ללא ספק עיסוק מאתגר מבחינה רגשית ואינטלקטואלית,

אולם

תרומתה לביצועי תיק ההשקעות שלנו היא משנית.

לאור

רמת חוסר הודאות הגבוהה שכרוכה בה מחד,

והעלות

הגבוהה שלה (או

במונחי כסף או במונחי זמן)

מאידך,

ניתן

לוותר עליה לחלוטין ולהסתפק בתיק מפוזר שמורכב מתעודות סל ו-

ETF.

מניות

ערך,

שמחיריהן

נמוכים ביחס לנתוני היסוד של החברות כגון:

רווח,

מכירות,

הון

עצמי ודיבידנד,

נותנות

לאורך זמן תשואה ממוצעת גבוהה יותר משל מדדי השוק.

ישנן

מספר דרכים ליצור בתיק השקעות מפוזר הטיית ערך,

למשל

באמצעות שימוש במדדי יסוד,

שעליהם

כתבתי כבר בטור זה.

כמובן

שאין

וודאות שמה שהיה נכון בעבר יתקיים גם בעתיד,

אולם

ביחס לאלטרנטיבות שעומדות בפני המשקיעים,

נראה

שגישת

ההשקפה מבחוץ,

שאותה

בחרו החולדות,

היא

הטובה ביותר.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.