נובמבר 2009

הסקירה התפרסמה גם ב- The Marker

המדיה הפיננסית מביאה בפני ציבור המשקיעים, באופן קבוע, תחזיות של כלכלנים ואנשי שוק ההון לגבי הצפוי לנו בעתיד. באיזה קצב תצמח הכלכלה בשנים הקרובות? מהו הכיוון הצפוי של שוק המניות? האם האינפלציה תעלה? אלה הן חלק מהשאלות שמופנות לאותם מומחים, ורובם לא מהססים לענות עליהן בסמכותיות ובביטחון עצמי רב.

מהו המשקל שצריכים המשקיעים לייחס לתחזיות של מומחים? האם ידע בכלכלה והיכרות עם שוק ההון נותנים גם כלים לחזות את עתיד?

כבר במאה שישית לפני הספירה, כתב הפילוסוף והמשורר הסיני לאו-טסו את הדברים הבאים: "בעלי הידע אינם חוזים את העתיד; מי שחוזה את העתיד איננו בעל ידע”.

מחקר שעשו שני פרופסורים לפסיכולוגיה מאוניברסיטת שטוקהולם - גוסטב טורנגרן והנרי מונטגומרי - ממחיש עד כמה אבחנתו של לאו טסו רלוונטית דווקא לגבי שוק ההון.

Worse than chance? Performance and confidence among professionals and laypeople in the stock market .

המחקר נערך באמצעות שני מבדקים נפרדים שבכל אחד מהם השתתפו שתי קבוצות: שתי קבוצות של "מומחים פיננסיים" (אחת בכל מבדק) ושתי קבוצות של "אנשים פשוטים”. בשתי הקבוצות של המומחים הפיננסיים נכללו מנהלי תיקים, יועצי השקעות, אנליסטים וברוקרים שהניסיון הממוצע שלהם בשוק ההון היה כ-12 שנים. בשתי הקבוצות של האנשים הפשוטים נכללו סטודנטים לתואר ראשון בפסיכולוגיה. כל נבדק קיבל שאלון עם שמות של שתי חברות ידועות שנסחרות בבורסה של שטוקהולם. הנבדקים התבקשו לחזות איזה מניה, מבין השתיים, תעלה יותר במהלך החודש הבא. הנתונים שנמסרו לנבדקים לגבי כל מניה היו: שם החברה, הסקטור שאליו היא משתייכת ונתוני התשואות החודשיות של המניה במהלך 12 החודשים האחרונים.

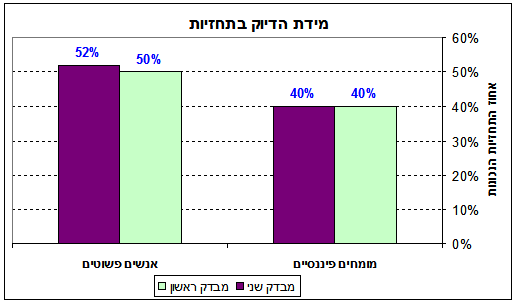

שתי הקבוצות של האנשים הפשוטים הצליחו לחזות נכון מיהי המניה שתעלה יותר ב- 50% מהמקרים במבדק הראשון וב- 52% מהמקרים במבדק השני. תוצאה זו איננה מפתיעה מכיוון שמחירי המניות בטווח הקצר מתנהגים באופן אקראי. ההצלחה בחיזוי מסוג זה איננה שונה מההצלחה בחיזוי של התוצאה בהטלת מטבע.

למרבה ההפתעה, שתי הקבוצות של המומחים הפיננסיים הצליחו לחזות נכון רק ב- 40% מהמקרים בשני המבדקים. כלומר, בשני המבדקים, הטלת מטבע פשוטה הייתה נותנת תחזית טובה יותר משל המומחים הפיננסיים.

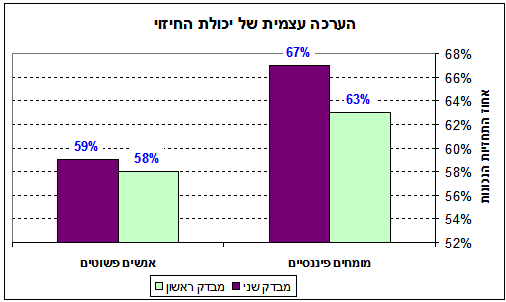

למעשה החוקרים התעניינו פחות ביכולת החיזוי של הנבדקים בקבוצות השונות; השאלה שעניינה אותם יותר הייתה כיצד מעריכים הנבדקים את יכולת החיזוי שלהם. על מנת לבחון שאלה זאת התבקשו כל הנבדקים להעריך מהי לדעתם ההסתברות שהם יצליחו לחזות נכון איזה מניה תעלה יותר. היינו מצפים שלפחות המומחים הפיננסיים, שמכירים היטב את האקראיות של מחירי המניות בטווח הקצר, יעריכו שהסיכוי שלהם לחזות נכון הוא 50%. אולם מסתבר שהתוצאות היו אחרות לגמרי. חברי שתי הקבוצות, בשני המבדקים, לקו בעודף בטחון עצמי והעריכו את סיכוייהם לחזות נכון ביותר מ- 50%. אולם עודף הביטחון העצמי של המומחים הפיננסיים היה גבוה באופן משמעותי משל האנשים הפשוטים.

ממוצע ההערכה העצמית של טיב התחזית בשתי הקבוצות של האנשים הפשוטים היה 58% במבדק הראשון ו- 59% במבדק השני. לעומתם, הממוצע של ההערכה העצמית של טיב התחזית בשתי הקבוצות של המומחים הפיננסיים היה 63% במבדק הראשון ו- 67% במבדק השני. כלומר, מצד אחד המומחים הפיננסיים כשלו ביכולת החיזוי שלהם אפילו ביחס להטלת מטבע, ומצד שני רמת הביטחון העצמי שלהם לגבי יכולתם לחזות את העתיד הייתה בלתי סבירה, במיוחד לאור הניסיון שלהם בשוק ההון.

כדי לבדוק מה משפיע על ההערכה העצמית של הנבדקים, הוצגו להם ארבעה גורמים שעשויים להשפיע על התחזית שלהם: (1) המידע שנמסר להם לגבי תשואות המניה בעבר;

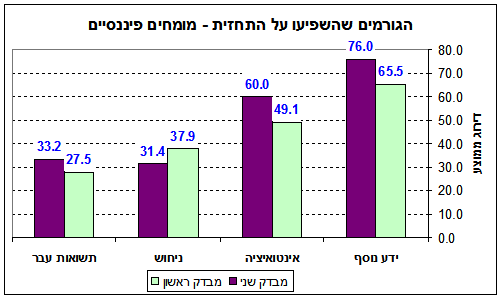

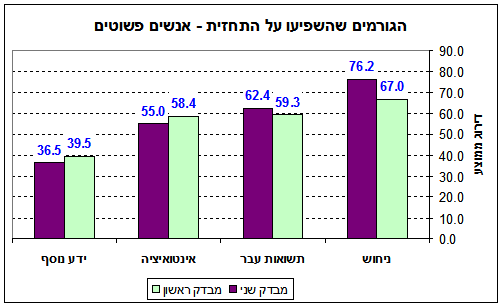

(2) ידע נוסף שהיה ברשותם לגבי מניות אלה; (3) אינטואיציה ו- (4) ניחוש. הנבדקים התבקשו, לאחר שענו על שתי השאלות הקודמות, לדרג בסקלה של 0 עד 100, מהי החשיבות שהם מייחסים לכל גורם בקביעת התחזית שלהם.

התוצאות ממחישות את הבדלי הגישה המהותיים בין קבוצת המומחים הפיננסיים לקבוצת האנשים הפשוטים. שתי הקבוצות של המומחים הפיננסיים ייחסו את החשיבות הרבה ביותר ל"ידע נוסף" (הציון הממוצע של "ידע נוסף" היה 65.5 במבדק הראשון ו- 76 במבדק השני). הגורם השני שהמומחים הפיננסיים נעזרו בו בקביעת התחזית שלהם היה "אינטואיציה". ל"ניחוש" ולמידע על "תשואות העבר" לא ייחסו המומחים הפיננסיים משקל משמעותי בקביעת התחזית שלהם.

לעומתם שתי הקבוצות של האנשים הפשוטים העידו שהגורם המרכזי שהשפיע על התחזית שלהם היה פשוט "ניחוש" (הציון הממוצע של ניחוש היה 67 במבדק הראשון ו- 76.2 במבדק השני). הגורם השני שקבוצת האנשים הפשוטים ייחסה לו חשיבות בקביעת התחזית היה הנתונים של "תשואות בעבר”. בשונה מהמומחים הפיננסיים האנשים הפשוטים לא חשבו שיש להם "ידע נוסף" רלוונטי ולכן נתנו לגורם זה את הציון הנמוך ביותר.

התמונה המלאה שמתקבלת מתוצאות המחקר זה היא מרתקת. לסטודנטים לפסיכולוגיה שהשתתפו במחקר הייתה מעט מאוד יומרה לגבי יכולתם לחזות שינויים במחירי מניות. רובם בחרו לנחש את התוצאה ולכן הצליחו בממוצע לחזות אותה נכון ב- 50% מהמקרים. לעומתם למומחים הפיננסיים היה בטחון עצמי רב בידע הנוסף שלהם, והם סברו שיש להם יכולת טובה לחזות את מחירי המניות. בפועל עודף הביטחון העצמי שלהם, וההנחה שהידע והניסיון שלהם בשוק ההון נותן להם יתרון בחיזוי העתיד, הביאו לכך שהתחזיות שלהם היו נחותות באופן עקבי ביחס לניחוש אקראי שמתבסס על הטלת מטבע.

האם המחקר שמוצג כאן הוא אנקדוטה או שמדובר בתופעה כללית?

מסתבר שהתופעה של בטחון עצמי מופרז אצל מומחים לשוק ההון נמצאה גם במחקרים נוספים. כך למשל במחקר שנערך בגרמניה התבקשו אנליסטים בבנקי השקעות מובילים להעריך את רמת הדיוק של התחזיות שלהם ביחס לתחזיות של אנליסטים מתחרים. התוצאות הראו ש- 68% מהאנליסטים חשבו שתחזיות הרווח שלהם יהיו טובות יותר משל המתחרים. במחקר נוסף הושוותה רמת הביטחון העצמי של אנליסטים לזאת של חזאי מזג אוויר. למרות שהתחזיות של חזאי מזג האוויר לגבי הטמפרטורות הצפויות היו טובות יותר מהתחזיות של אנליסטים לגבי מחירי המניות, רמת הביטחון העצמי של האנליסטים הייתה גבוהה יותר.

מהו, אם כן, מוסר ההשכל למשקיעים?

אין צורך לייחס חשיבות רבה לתחזיות של כלכלנים או מומחים לשוק ההון, במיוחד כשהן מוצגות עם הרבה ביטחון עצמי. מומלץ לזכור את אבחנתו עתיקת היומין, אך החדה, של הפילוסוף הסיני לאו טסו שהעדיף לסמוך דווקא על הענווים, שמכירים בעובדה שהעתיד הוא בלתי צפוי והם אינם יודעים לחזות אותו.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.