|

כיצד לבחור קרנות נאמנות?

מרץ 2010

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

מדידת ביצועיהן של קרנות נאמנות תופסת מקום מרכזי, הן במחקר האקדמי והן בפרקטיקה של יועצי ההשקעות. במשך השנים פותחו מספר מודלים כמותיים שמאפשרים להעריך ולדרג את קרנות הנאמנות עפ”י ביצועיהן. מדדים אלה אמורים לסייע למשקיעים לבחור את קרנות הנאמנות הטובות יותר. אולם מדדים אלה מתבססים כמעט באופן בלעדי על נתוני עבר (תשואות, סטיות תקן וכיוב'), בעוד שחשיבותו של מדד הביצועים למשקיעים תלויה דווקא ביכולתו לתת אינדיקציה לגבי העתיד. השאלה שמעניינת את המשקיעים היא: האם מנהל קרן שהיו לו ביצועים טובים בעבר יוכל להפגין גם ביצועים טובים בעתיד?

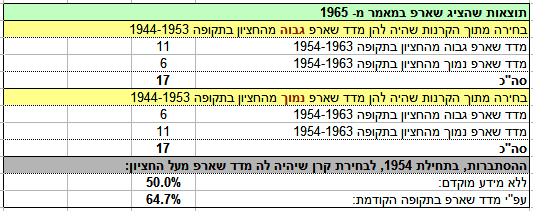

שאלה זאת איננה חדשה - במאמר משנת 1965, (Mutual Fund Performance: Measurement and Prediction) הציג פרופסור וויליאם שארפ (אז עדיין כלכלן צעיר בתחילת דרכו) מדד כמותי למדידת ביצועיהם של מנהלי קרנות נאמנות. המדד שהציע שארפ מודד את תשואת הקרן כשהיא מותאמת לרמת הסיכון שלה (שנמדדת באמצעות סטיית התקן). מדד זה, שמכונה על שמו מדד שארפ, משמש עד היום למדידת ביצועיהם של קרנות נאמנות.

באותו מאמר הציג שארפ את השאלה הבאה:

"ניתן לראות שישנם הבדלים משמעותיים בביצועי קרנות נאמנות הנמדדים על סמך נתונים היסטוריים. אבל המשקיע יכול להפיק תועלת ממדידת הביצועים ההיסטוריים של הקרן רק אם ישנה המשכיות של ביצועים טובים לאורך זמן. השאלות המעניינות יותר נוגעות לעתיד. באיזה מידה ניתן לחזות מראש את ביצועי הקרן?”

כדי לענות על השאלה הזאת בדק שארפ נתונים של 34 קרנות נאמנות על פני תקופה של 20 שנה (1944 – 1963). הוא חילק את התקופה לשני עשורים וחישב את הביצועים של כל קרן בעשור הראשון ובעשור השני באמצעות המדד שלו. מטרת הבדיקה הייתה לבחון האם ביצועי העבר מצביעים על הצפוי בעתיד.

בכל תקופה חולקו הקרנות לשתי קבוצות שוות (17 קרנות בכל תקופה) עפ"י דירוג הביצועים שלהן: הקרנות בעלות מדד שארפ גבוה מהחציון והקרנות בעלות מדד שארפ נמוך מהחציון.

למשקיע שבתחילת שנת 1954 היה רוכש באופן מקרי את אחת מ- 34 הקרנות, היה סיכוי של 50% למצוא קרן שמדד שארפ שלה יהיה גבוה מהחציון בעשור שלאחר מכן, וסיכוי של 50% למצוא קרן שמדד שארפ שלה יהיה נמוך מהחציון. לעומת זאת, אילו אותו משקיע היה רוכש בתחילת שנת 1954 קרן מתוך 17 הקרנות שלהן היה מדד שארפ גבוה מהחציון בתקופה הקודמת (1944 – 1953), הסיכוי שלו למצוא קרן בעלת מדד שארפ גבוה מהחציון בעשור שלאחר מכן היה עולה לכ- 65%. לעומת זאת אילו הוא היה רוכש קרן מתוך 17 הקרנות שלהן היה מדד שארפ נמוך מהחציון בתקופה הקודמת, הסיכוי שלו למצוא קרן בעלת מדד שארפ גבוה מהחציון בעשור שלאחר מכן היה יורד לכ- 35%.

המסקנה מהמחקר היא שהייתה המשכיות מסוימת בביצועיהם של מנהלי קרנות הנאמנות, ומדד שארפ היה יכול סייע למשקיעים מכיוון שהוא הגדיל את ההסתברות למציאת קרנות עם ביצועים טובים יותר.

האם מסקנה זאת תופסת גם היום?

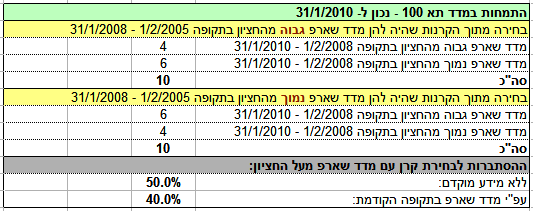

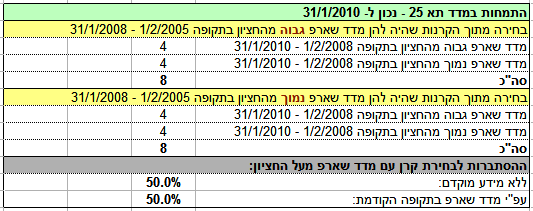

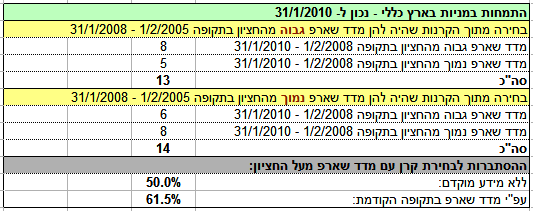

על מנת לענות על שאלה זו בחנתי את ביצועיהן של קרנות נאמנות שמשקיעות בשוק המניות הישראלי במהלך חמשת השנים האחרונות. שיטת הבדיקה היא זהה לשיטה שהציע שארפ – חילקתי את תקופת הבדיקה לשתיים: שלושת השנים הראשונות (1/2/2005 עד ה– 31/1/2008) והשנתיים האחרונות (1/2/2008 עד ה- 31/1/2010). חישבתי את מדד שארפ לכל קרן בשלושת השנים הראשונות ובדקתי האם משקיע שהיה בוחר קרן שמדד שארפ שלה היה גבוה מהחציון ב- 1/2/2008, היה יכול להגדיל את ההסתברות שלו למצוא קרנות בעלות תשואה מותאמת לסיכון גבוהה יותר מהחציון, שנתיים לאחר מכן. הבדיקה נערכה על פי ההתמחויות של הקרנות ומוצגת להלן.

קרנות נאמנות שמתמחות במדד ת" א 100:

בבורסה נסחרות היום 20 קרנות נאמנות שמתמחות במדד ת"א 100 ושפעלו בחמשת השנים האחרונות. משקיע שהיה משתמש במדד שארפ ב- 1/2/2008 על מנת לבחור קרן נאמנות מקבוצת התמחות זו לא רק שלא היה משפר את מצבו, אלא אפילו היה מרע אותו. ההסתברות למצוא קרן בעלת ביצועים טובים מהחציון, בעזרת מדד שארפ של התקופה הקודמת, הייתה 40% - נמוכה יותר מההסתברות למציאת קרן בעלת ביצועים טובים באמצעות הטלת מטבע. הממצאים תומכים בהשערה שתשואה עודפת של קרן בתקופה מסוימת היא מקרית ומתכנסת לממוצע בתקופה שאחריה.

קרנות נאמנות שמתמחות במדד ת"א 25:

התמונה שמתקבלת לגבי קרנות נאמנות שמשקיעות במדד ת"א 25 היא דומה. בסך הכל נסחרות בבורסה 16 קרנות כאלה שהיו פעילות גם לפני חמש שנים. השימוש במדד שארפ לצורך בחירת קרן ב- 1/2/2008 לא היה משפר את מצבו של המשקיע ביחס לבחירה מקרית של הקרן באמצעות הטלת מטבע.

קרנות נאמנות שמתמחות במדד היתר:

מסתבר שבקבוצה זו, שכוללת 13 קרנות, ומתמחה במניות קטנות עם סחירות נמוכה, התמונה שונה לחלוטין. השימוש במדד שארפ לצורך בחירת קרן ב- 1/2/2008 היה משפר את מצבו של המשקיע במידה משמעותית – ההסתברות למציאת קרן עם תשואה מותאמת לסיכון גבוהה מהחציון בשנתיים שלאחר מכן הייתה עולה לכ- 83%.

קרנות נאמנות שמתמחות במניות בארץ כללי:

גם בקבוצה זו, שכוללת 27 קרנות, מתקבלת תמונה דומה לזו שבקבוצת הקרנות שמשקיעה במדד היתר. בחירת קרן ב- 1/2/2008 באמצעות מדד שארפ הייתה משפרת את מצבו של המשקיע – ההסתברות למציאת קרן עם תשואה מותאמת לסיכון גבוהה מהחציון בשנתיים שלאחר מכן הייתה עולה לכ- 62%.

מהן המשמעויות של ממצאים אלה?

הממצאים אינם צריכים להפתיע אותנו מכיוון שהם תואמים את מה שצופה התאוריה הכלכלית. בהשקעה במניות של חברות גדולות בעלות סחירות גבוהה, אין משמעות לכשרונם של מנהלי ההשקעות מכיוון שהשוק הוא יעיל ולכן איננו מאפשר להם לנצל הזדמנויות. לעומת זאת בהשקעה במניות של חברות קטנות, עם סחירות נמוכה ופחות סיקור תקשורתי, מנהלי השקעות מוכשרים יכולים להשיג תשואות גבוהות יותר מעמיתיהם הפחות מוכשרים. מדד שארפ מצליח במידה מסוימת לתפוס את היכולות של מנהלים אלה, ולכן השימוש בו יכול לסייע למשקיעים למצוא קרנות נאמנות טובות יותר.

מסקנה נוספת מהממצאים שלעיל נוגעת למודלים השונים לדירוג קרנות נאמנות בהם משתמשים יועצי השקעות על מנת להמליץ ללקוחותיהם באילו קרנות כדאי להשקיע. המוטו של חלק משיטות דירוג אלה הוא "ככל שהמודל יותר מסובך הרי זה משובח". הממצאים שלעיל ממחישים שכדאי למשקיעים להתייחס בספקנות מסוימת לשיטות הדירוג של קרנות הנאמנות. ראשית, יכולותיהם של מנהלי הקרנות ממילא מוגבלות רק לתחומי השקעה מאוד ספציפיים. שנית, מוטלת חובת ההוכחה על יצרני הדירוגים להראות שהמודלים שלהם יוצרים ערך למשקיעים לפחות כמו מדד שארפ, הוותיק והקל לחישוב.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.

|