אפריל 2010

הסקירה התפרסמה גם במגזין יועצי ההשקעות של The Marker

שווקי המניות של מדינות במזרח הרחוק מהווים נדבך חשוב בתיק השקעות מפוזר. מדינות אלה, שמכונות לפעמים הנמרים האסייתים, הן מקטרי הצמיחה העיקריים של הכלכלה העולמית. בסקירה שלהלן נציג מספר אלטרנטיבות להשקעה במניות של חברות מהמזרח הרחוק.

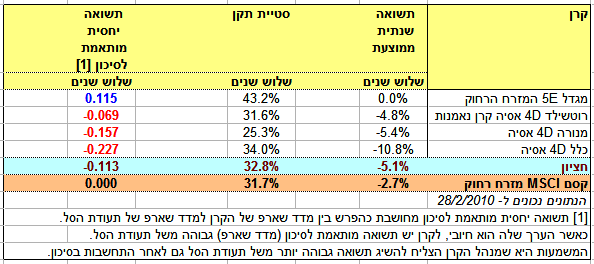

בבורסה לני"ע בתל אביב נסחרות היום 4 קרנות, שמסווגות בקטגוריה "מניות בחו"ל - מניות גאוגרפי - אסיה”, ושהיו קיימות גם לפני שלוש שנים (איננו לוקחים בחשבון קרנות ששינו התמחות). מסתבר שאין אף קרן נאמנות שמשקיעה במניות של חברות מהמזרח הרחוק, ושהייתה קיימת גם לפני חמש שנים. נציין שלבורסה לני"ע יש גם קטגוריה נפרדת לקרנות נאמנות שמשקיעות רק בסין, שאיננה נכללת בסקירה זו.

בשלושת השנים האחרונות היו התוצאות של השקעה בשווקי המזרח הרחוק מאכזבות למדי. התשואה השנתית החציונית של ארבעת הקרנות שמתמחות באזור זה הייתה 5.1%-. למעשה אף אחת מהקרנות לא הצליחה לתת למשקיעים תשואה חיובית. בראש טבלת התשואות עומדת קרן מגדל המזרח הרחוק עם תשואה שנתית ממוצעת של0%, ואילו בתחתיתה נמצאת קרן כלל אסיה עם תשואה שנתית ממוצעת של 10.8%-.

כאלטרנטיבה לקרנות נאמנות שמשקיעות במזרח הרחוק יכולים משקיעים לרכוש תעודת סל של קסם שעוקבת אחרי מדד MSCI המזרח הרחוק. השקעה בתעודת הסל של קסם MSCI המזרח הרחוק אמנם הניבה למשקיעים תשואה שנתית שלילית של 2.7%-, אולם עדיין הייתה עדיפה ביחס לתשואות של שלוש מתוך ארבעת קרנות הנאמנות המקבילות.

האם התשואה העודפת של תעודת הסל נבעה מסיכון גבוה יותר? בחינה של סטיות התקן של הקרנות ביחס לסטיית התקן של תעודת הסל מראה שהתשובה לכך היא לא. למעשה סטיית התקן של תעודת הסל (31.7%) הייתה נמוכה יותר מסטיית התקן החציונית של הקרנות (32.8%).

על מנת לבחון את התשואה המותאמת לסיכון של הקרנות השתמשנו במדד שארפ:

מדד שארפ = (תשואת הקרן – תשואה של נכס חסר סיכון) / סטיית התקן של הקרן

כדי לבחון את ביצועיהם של מנהלי הקרנות יש להשוות את התשואה המותאמת לסיכון של הקרן לתשואה המותאמת לסיכון של הנכס שמהווה אמת מידה (Benchmark) – במקרה שלנו תעודת הסל קסם MSCI המזרח הרחוק. ההפרש בין התשואה המותאמת לסיכון של הקרן לבין התשואה המותאמת לסיכון של אמת המידה נקרא תשואה יחסית מותאמת לסיכון. כאשר התשואה היחסית מותאמת לסיכון היא אפס אין לקרן שום יתרון מול אמת המידה; כאשר היא גדולה מאפס ביצועי הקרן טובים יותר משל אמת המידה ואילו ערך שלילי משמעו שאמת המידה עדיף על הקרן. (מדידת ביצועים באמצעות התשואה היחסית המותאמת לסיכון היא זהה לשיטת הדירוג שמוצגת באתר).

לכל הקרנות הייתה תשואה יחסית מותאמת לסיכון נמוכה מאפס, למעט קרן מגדל המזרח הרחוק. כלומר שלוש מתוך ארבע קרנות היו נחותות ביחס לתעודת הסל גם כשנלקחה בחשבון מידת התנודתיות. כדאי לשים לב לכך שלמרות שסטיית התקן של קרן מגדל המזרח הרחוק הייתה גדולה משמעותית מסטיית התקן המקבילה של תעודת הסל, עודף התשואה שהניבה הקרן פיצה את המשקיעים על הגידול בתנודתיות.

אלטרנטיבות השקעה נוספות בשווקי המזרח הרחוק

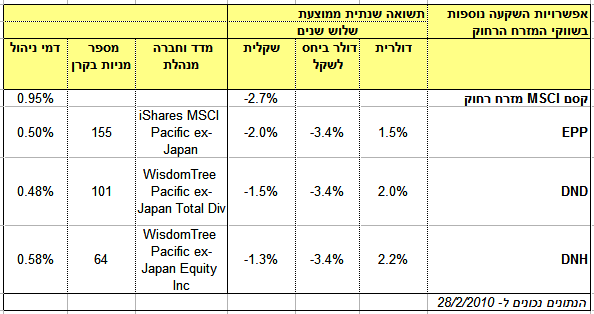

הניתוח שלעיל ממחיש שהשקעה בתעודת הסל קסם MSCI המזרח הרחוק הייתה עדיפה ביחס לרוב קרנות הנאמנות שמתמחות באזור זה. אולם בפני המשקיעים פתוחה גם האפשרות להשקיע בקרנות סל סחירות (ETF) שעוקבות אחרי מדדי מניות של חברות במזרח הרחוק. מסתבר שביצועי העבר של קרנות סל אלה היו טובים יותר משל תעודת הסל של קסם.

קרן הסל EPP של חברת ISHARES עוקבת אחרי אותו מדד שאחריו עוקבת תעודת הסל של קסם – מדד MSCI המזרח רחוק ללא יפן. במהלך שלושת השנים שהסתיימו ב- 28/2/2010 הניבה קרן זו תשואה דולרית שנתית ממוצעת של 1.5%. המשקיע הישראלי היה מקבל תשואה ממוצעת שקלית של 2%-, שהיא גבוהה יותר מהתשואה המקבילה של תעודת הסל של קסם. כיצד זה קרה? עיקר ההסבר נעוץ בדמי הניהול של קרן הסל EPP שהם נמוכים משמעותית משל תעודת הסל של קסם. למעשה חברת קסם גובה דמי ניהול כמעט כפולים משל מקבילתה האמריקאית. לאור העובדה שבקרן סל מקבלים המשקיעים גם הגנה על כספם, שנמצא בנאמנות ואיננו חשוף לסיכון מנפיק, נראה שההשקעה ב- EPP עדיפה על מקבילתה הישראלית.

אולם מסתבר שהיו למשקיעים גם אפשרויות נוספות להשקעה במניות של חברות מהמזרח הרחוק שהיו אף טובות יותר. חברת WISDOM TREE מציעה קרנות סל שמשתמשות במתודולוגיה שונה לבחירה ולשקלול של המניות הכלולות בקרן. למשקיעים שמעוניינים בחשיפה למזרח הרחוק מציעה WISDOM TREE שתי קרנות סל: DND ו- DNH.

קרן הסל DND מורכבת מהמניות שכלולות במדד MSCI ושמשלמות דיבידנד למשקיעים. בקרן כלולות כ- 100 חברות מתוך כ- 150 שכלולות במדד MSCI. הקרן משקללת את החברות לא על פי שווי שוק, אלא על פי תשואת הדיבידנד שלהן. מסתבר שבאמצעות שיטה זו הצליחה קרן הסל DND להניב תשואה דולרית ממוצעת של 2% לעומת תשואה שנתית מקבילה של 1.5% של קרן EPP. משקיע ישראלי שהיה משקיע ב- DND היה מקבל תשואה שנתית ממוצעת של 1.5%- בשלושת השנים האחרונות.

קרן הסל DNH בוחרת מבין החברות שכלולות בקרן DND את אלה עם תשואת הדיבידנד הגבוהה ביותר, בסה"כ כ- 60 חברות. גם בקרן זו החברות משוקללות עפ"י תשואת הדיבידנד ולא עפ"י שווי השוק. באמצעות שיטת בחירה זו השיגה קרן הסל DNH תשואה דולרית שנתית גבוהה עוד יותר – 2.2%. משקיע ישראלי שהיה משקיע ב- DNH היה מקבל תשואה שנתית ממוצעת של 1.3%-.

מהם הלקחים למשקיעים?

-

רוב קרנות הנאמנות שמשקיעות במניות של חברות מהמזרח הרחוק לא הצליחו להשיג תשואות טובות יותר משל תעודת הסל המקבילה. קשה לשפוט האם הצלחתה של קרן הנאמנות מגדל היא תוצאה של יכולת או פשוט מזל.

-

למרות שההצדקה העיקרית לתעשיית תעודות הסל היא דמי הניהול הנמוכים, תעודות הסל הישראליות לא תמיד שומרות על עיקרון זה. ברוב המקרים תעודות הסל הישראליות גובות דמי ניהול גבוהים יותר משל קרנות הסל האמריקאיות שעוקבות אחרי מדדים זהים, ולכן התשואות שלהן נמוכות יותר.

-

קרנות סל שעוקבות אחרי מדדי יסוד [1] מניבות בד"כ תשואות טובות יותר ממקבילותיהן שמשתמשות בשקלול לפי שווי שוק.

מונחים: