מהו סוד ההצלחה של קרנות

נאמנות מובילות:

מזל או

יכולת מקצועית?

פברואר

2008

האם

הגיע סופה של תעשיית קרנות הנאמנות?

שואל

איתן

אבריאל במאמר שהתפרסם לאחרונה ב-

THE MARKER.

מחקרים רבים שנעשו

בעולם מראים שרוב קרנות הנאמנות אינן מצליחות לייצר תשואה עודפת,

מעבר לתשואה של

מדדי ההשוואה,

ולכן אינן מצדיקות

את דמי הניהול שהן גובות.

עם כל זאת,

ישנן מספר קרנות נאמנות מובילות

שמצליחות לתת למשקיעים תשואה עודפת.

השאלה המהותית,

לגבי קרנות אלה,

היא האם התשואה העודפת,

שמתבטאת בביצועי העבר שלהן,

היא תוצאה של מזל בלבד,

או משקפת יכולת מקצועית של מנהליהן

לבחור מניות?

לשאלה זו יש חשיבות

רבה מאוד.

במידה והתשואה העודפת היא אך ורק

תוצאה של מקריות מוצלחת,

אין שום משמעות לבדיקת תוצאות העבר של

הקרנות,

מכיוון שאין קשר בין ביצועי הקרן בעבר

לביצועים העתידיים שלה.

לעומת זאת אם למנהלי הקרן יש יכולת

לבחור מניות בעלות פוטנציאל לתשואה גבוהה,

אזי השקעה בקרן מובילה תניב למשקיע

תשואה עודפת.

איך

מודדים ביצועים של קרנות?

המדד המקובל במחקר

לבדיקת תשואה עודפת הוא מדד אלפא.

מדד אלפא שקול,

מבחינה מתמטית,

למדד INBEST

שמתפרסם באתר.

מדד אלפא חיובי (ששקול

למדד INBEST

גבוה מ-

100) משמעו שלקרן יש תשואה עודפת מעבר

למדד ההשוואה.

(לסקירה

מלאה על מדד אלפא והקשר שלו למדד INBEST

הקליקו

כאן).

כאמור,

המחקרים מראים שלרוב הקרנות יש מדד

אלפא שלילי או קרוב מאוד לאפס.

אולם ישנה קבוצה

של קרנות שלהן יש מדד אלפא חיובי וגדול משמעותית מאפס.

מכיוון שלאומדן

של מדד אלפא יש בדרך כלל סטיית תקן מאוד גבוהה,

המסקנה המקובלת

היא שגם מדד אלפא גבוה הוא תוצאה של מקריות מוצלחת ולא של יכולתם של

מנהלי הקרן לבחור מניות.

המחקר

משנה כיוון

מחקר

חדש

שהתפרסם בסוף שנת 2006

(Can Mutual Fund “Stars” Really Pick Stocks) חולק

על מסקנה זו.

החוקרים השתמשו

בטכניקה סטטיסטית מתוחכמת על מנת להתגבר על בעיית מדידה של האומדן למדד

אלפא שאפיינה את כל המחקרים הקודמים.

באמצעות טכניקות

אלה הן בדקו מחדש את כל קרנות הנאמנות שנסחרו בארה"ב

בתקופה שבין 1975

ל-

2002.

המסקנות של מחקרים

קודמים לגבי מדד אלפא הסתמכו על הנחה סטנדרטית שנקראת "הנחת

ההתפלגות נורמלית”.

החוקרים מניחים שהאומדן של מדד אלפא,

שאותו הם מחשבים,

יימצא בהסתברות גבוהה קרוב לערך

האמיתי של המדד,

ובהסתברות נמוכה רחוק ממנו.

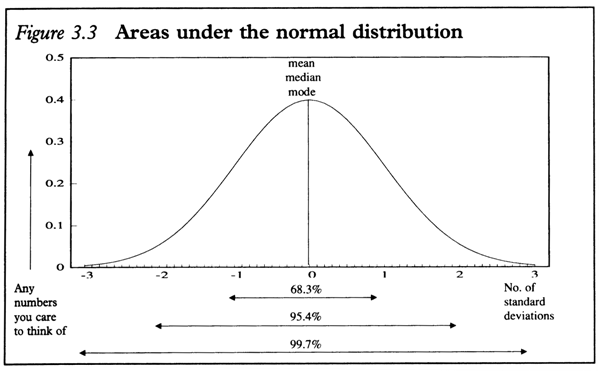

התיאור הגרפי של

התפלגות נורמלית הוא פעמון סימטרי שיש לו שני זנבות צרים משני הצדדים

(ראו

להלן).

אם אכן מתקיימת ההנחה

של התפלגות נורמלית יש הסתברות של 68.3%

שהאומדן המחושב של מדד אלפא יהיה

במרחק של לא יותר מסטיית תקן אחת (לכל

כיוון)

מהערך האמיתי,

והסתברות של 95.4%

שהאומדן יהיה במרחק של שתי סטיות תקן

מהערך האמיתי.

כאשר מקבלים ערך גבוה

של אומדן למדד אלפא ישנן שתי אפשרויות:

(1) הערך האמיתי הוא אפס והערך הגבוה

שקבלנו הוא תוצאה של מקריות;

(2) הערך האמיתי הוא באמת חיובי ואינו

מוסבר ע"י

מקריות.

מכיוון שלאומדן של

מדד אלפא יש בד"כ

סטיית תקן גבוהה (שמשמעותה

פעמון רחב),

אזי גם כאשר האומדן הוא בעל ערך

גבוה,

יש הסתברות לא מבוטלת שהערך האמיתי של

מדד אלפא הוא אפס.

כל האמור לעיל

נכון בתנאי שמתקיימת ההנחה של התפלגות נורמלית,

ובדיוק את ההנחה הזאת החליטו

החוקרים לבדוק.

תוצאות הבדיקה הראו

באופן חד משמעי שלא ניתן להשתמש בהנחת ההתפלגות הנורמלית,

ובמיוחד כאשר האומדן למדד אלפא גבוה

מאוד או נמוך מאוד.

יתרה מזאת החוקרים השתמשו בטכניקות

סטטיסטיות מתוחכמות על מנת לחשב את ההתפלגות האמיתית של מדד אלפא (ראו

עמוד 2571

במאמר).

התוצאה היא

התפלגות,

שאיננה בהכרח

סימטרית,

ושיש לה זנבות

"שמנים"

יותר משל ההתפלגות

הנורמלית.

באמצעות החישוב של

ההתפלגות האמיתית הם בדקו מחדש את השאלה:

האם ניתן להסביר

את התשואה העודפת (מדד

אלפא חיובי)

של הקרנות המובילות רק באמצעות

מקריות מוצלחת?

המסקנה שלהם היא

שהתשובה לכך היא לא.

התשואה העודפת,

אצל הקרנות המובילות,

איננה תוצאה של מקריות מוצלחת והיא

עקבית לאורך זמן.

בסיכום המחקר כותבים

החוקרים (עמוד

2553):

"ממצאים

אלה ראויים לתשומת לב מכיוון שהם מובילים למסקנה שמומחיות בניהול אקטיבי

של תיק השקעות מביאה,

לא

רק לעלות תועלת גבוהה יותר,

אלא

גם לביצועים מעולים של הקרן.

פירושו

של דבר הוא,

שבעוד

שרוב הקרנות אינן מפצות את המשקיע על עלויות הניהול שלהן,

ישנה

תת קבוצה של קרנות שמפגינות מומחיות בבחירת מניות שמצדיקה את עלויות

הניהול שהן גובות.”

חשוב

להדגיש שישנם מחקרים נוספים שמראים שמומחיות בניהול השקעות מניבה תשואה

עודפת.

מחקר

חשוב שהתפרסם במהלך שנת 2007

בדק

את הביצועים של תיק ההשקעות של וורן באפט והראה תוצאות דומות (למחקר

זה תוקדש סקירה מיוחדת בעתיד).

איך

מאתרים את הקרנות המובילות?

כאמור,

מדד INBEST,

שאותו אנו מציגים באתר,

שקול מבחינה מתמטית למדד אלפא.

על מנת להתגבר על התנודתיות הגבוהה של

מדד INBEST

(שמקבילה לסטיית התקן הגבוהה של מדד

אלפא)

אנחנו ממצעים בכל חודש את מדדי INBEST

לשלוש שנים,

שנתיים ושנה.

המדד הממוצע הוא מדד INBEST

שמוצג באתר.

(להסבר

מלא על אופן החישוב של מדד INBEST

הקליקו

כאן).

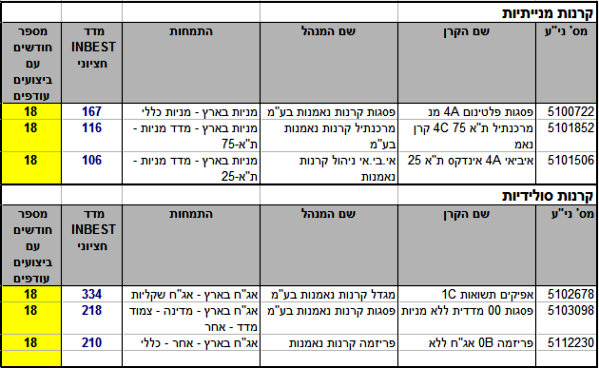

הקרנות המובילות הן אותן

קרנות שבמשך ששה חודשים רצופים (יולי

עד דצמבר 2007)

השיגו מדד INBEST

גבוה מ-

100 (ששקול למדד אלפא חיובי)

בכל אחת מתקופות המדידה.

המשמעות היא שקרנות אלה

הפגינו ביצועים עודפים במהלך 18

מדידות (שלוש

מדידות בחודש כפול ששה חודשי מדידה)

במשך תקופה של שלוש וחצי שנים (יולי

2004 עד

דצמבר 2007).

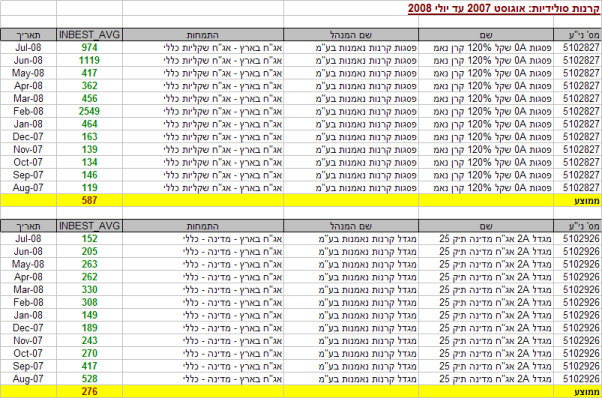

בסך הכל נמצאו 4

קרנות מנייתיות ו-

3 קרנות סולידיות שעמדו בתנאים הנ"ל

והן מוצגות בטבלאות שלהלן:

כמה

הערות חשובות:

שימו לב שהביצועים העודפים של

הקרנות הם ביחס למדדי ההשוואה שלהן.

שתי הקרנות המנייתיות שמובילות בראש

הרשימה הן פריזמה פיננסים ומגדל נדל"ן.

אמנם הן הפגינו יכולת,

לאורך זמן,

לתת ביצועים עודפים,

אבל אין להסיק מכך שהשקעה בחברות

נדל"ן

או בחברות פיננסים תיתן תשואה עודפת בעתיד.

ראשית יש להחליט

על הקצאת הנכסים בתיק;

רק אם החלטתם

לכלול בתיק שלכם השקעות במניות של נדל"ן

או פיננסים כדאי לבחור בקרנות אלה.

יש לעקוב אחרי מדדי INBEST

של הקרנות שבחרתם כדי לוודא שהביצועים

אינם יורדים.

ביצועים עודפים של קרן נאמנות הם פועל

יוצא של מומחיותם של מנהלי הקרן ויכולתם לבחור מניות.

מכיוון שבקרב מנהלי הקרנות והאנליסטים

ישנה תחלופה,

ביצועי הקרן עשויים להשתנות.

במידה ומדד INBEST

של הקרן ירד משמעותית מתחת ל-

100 במשך חודשיים רצופים,

יש לשקול מחדש את המשך ההשקעה בקרן.

ניתוח

דומה

עשינו לקרנות השתלמות,

קופות גמל וקרנות

פנסיה על מנת לאתר את מסלולי ההשקעה המובילים לטווח הבינוני והארוך

במחצית השנייה של 2007.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.