9/3/2008

מנהלי השקעות ומשקיעים פרטיים מקדישים זמן רב לאתר את אותן מניות, שעל פי הבנתם מחירן צפוי לעלות. המרכיב העיקרי שנלקח בחשבון, כשמנתחים כדאיות השקעה במניה, הוא שעור צמיחת הרווחים הצפוי לחברה. משקיעים מחפשים חברות שיהיו להן בעתיד שעורי צמיחה גבוהים ברווחים, ובעקבות זאת מחירי המניות שלהן יעלו.

כל אחד היה רוצה למצוא את מיקרוסופט או גוגל הבאות, כשהן עדיין קטנות, ולהשקיע בהן לפני שהן תגדלנה.

הניסיון לנתח ולקבוע האם מחירה של מנייה הוא נכון או לא, מתבסס על ההנחה שניתן לחזות את שעור הצמיחה ברווחיות של החברה.

מחקר שהתפרסם בשנת 2001 ע"י שלושה חוקרים מה- NBER בדק את ההנחה הזאת.

(The Level and Persistence of Growth Rates)

החוקרים ערכו בדיקות רבות לגבי היכולת לחזות את שעורי הצמיחה ברווחיות, ומתוכן נציג להלן שתי דוגמאות:

האם צמיחת רווחים גבוהה בעבר מעידה על המשך צמיחת הרווחים גם בעתיד?

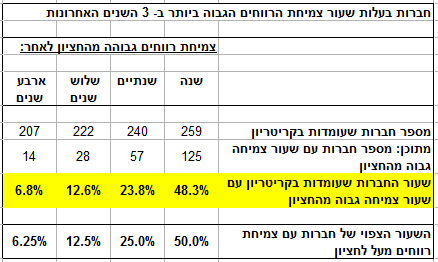

כדי לענות על השאלה הזאת בדקו החוקרים האם חברות שהציגו שעורי צמיחה גבוהים בעבר נוטות לחזור על ההצלחה ולהשיג שעורי צמיחה גבוהים גם בעתיד (נבדקו כל המניות שנסחרו בארה"ב בשנים 1951 עד 1998). התוצאות של אחת הבדיקות האלה מוצגות להלן:

החוקרים בחרו את אותן חברות שבמשך שלוש שנים ברציפות שיעורי הצמיחה שלהן היו הגבוהים ביותר (שעורי הצמיחה של כל החברות חולקו ל- 5 קבוצות, עפ"י גודלם, ונבחרו אותן חברות ששיעורי הצמיחה שלהן היו בקבוצה הגבוהה ביותר). לאחר מכן בדקו החוקרים איך התנהגו שעורי הצמיחה בשנים שלאחר מכן. השאלה שעניינה אותם הייתה:

האם ההסתברות למצוא חברה עם שעור צמיחה גבוה בעתיד גדלה, אם המשקיע בוחר רק חברות שהפגינו שעורי צמיחה גבוהים בעבר?

אם משקיע בוחר חברה באופן מקרי, יש הסתברות של 50% ששיעור צמיחת הרווחים שלה יהיה גבוה משעור הצמיחה החציוני של כל החברות. באותו אופן ישנה הסתברות של 25%

(50% כפול 50%) שחברה, שנבחרה באופן מקרי, תציג שעור צמיחה גבוה מהחציון במשך שנתיים ברציפות. השורה התחתונה בטבלה שלמעלה מציגה מהי ההסתברות לבחור באופן מקרי חברה שתפגין שעורי צמיחה גבוהים מהחציון לתקופה של שנה, שנתיים, שלוש שנים וארבע שנים.

כעת בדקו החוקרים מהי ההסתברות שחברה, שנבחרה מתוך קבוצת החברות בעלות צמיחת רווחים גבוהה בעבר, תהיה בעלת שעורי צמיחה גבוהים מהחציון גם בעתיד. התוצאות שמוצגות בשורה שמודגשת בצהוב מראות שבחירת חברה בעלת שעורי צמיחה גבוהים בעבר לא מגדילה את ההסתברות למצוא חברה עם שעורי צמיחה גבוהים בעתיד.

במילים אחרות בחירת חברה עפ"י שעורי צמיחת הרווחים בעבר, או בחירת חברה באמצעות הטלת מטבע, יתנו תוצאה זהה, מבחינת צמיחת הרווחים בעתיד.

יש לציין שזוהי בדיקה אחת מני רבות שערכו החוקרים, וכל הבדיקות האחרות גם הן מראות באופן חד משמעי שצמיחת רווחים בעבר לא מצביעה על המשך צמיחה גם בעתיד.

האם אנליסטים מצליחים לחזות את צמיחת הרווחים העתידית של החברות אותן הם מסקרים?

כדי לענות על השאלה הזאת השתמשו החוקרים בנתונים על תחזיות אנליסטים לחברות שנסחרות בארה"ב, שמתפרסמים ע"י I/B/E/S.

התוצאות מוצגות בטבלה שלהלן:

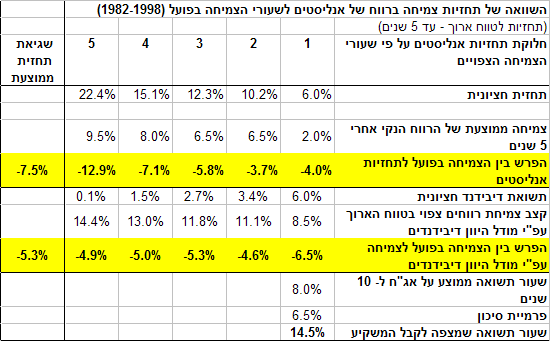

החוקרים חילקו את תחזיות האנליסטים לצמיחת הרווחים ל- 5 קבוצות, עפ"י גובה התחזית. בקבוצה הראשונה היו 20% מהתחזיות עם שעורי הצמיחה הנמוכים ביותר, בקבוצה השנייה היו 20% מהתחזיות הבאות, עד לקבוצה החמישית שבה היו 20% מהתחזיות עם שעורי הצמיחה הגבוהים ביותר. התחזיות שנבדקו הן תחזיות לטווח ארוך שמוגדרות כתחזיות לשלוש עד חמש שנים.

השורה השנייה בטבלה מציגה את התחזית החציונית בכל קבוצה. ניתן לראות שטווח תחזיות הצמיחה היה גבוה מאוד: תחזית הצמיחה החציונית בקבוצה החמישית הייתה 22.4% לעומת תחזית הצמיחה החציונית בקבוצה הראשונה שהייתה 6%.

השורה השנייה מציגה את שעור הצמיחה השנתי הממוצע, חמש שנים אחרי פרסום התחזית; השורה השלישית, המודגשת בצהוב, מציגה את ההפרש בין שיעור הצמיחה בפועל לתחזיות האנליסטים.

ניתן לראות שהאנליסטים טעו לכל אורך הדרך, ופרסמו תחזיות אופטימיות מידי לכל הקבוצות. הטעות בתחזית גדולה במיוחד בקבוצת החברות שהפגינה צמיחה גבוהה.

מסתבר שגם האנליסטים התקשו לחזות את צמיחת הרווחים של החברות שהם מסקרים והתחזיות שלהם היו מוטות כלפי מעלה. שגיאת התחזיות הממוצעת של תחזיות האנליסטים הייתה 7.5%, גבוהה יותר משעור הצמיחה השנתי הממוצע של כל החברות שנבדקו.

אז מה בכל זאת יכולים לעשות המשקיעים?

במקביל לתחזיות אנליסטים, בדקו החוקרים את יכולת החיזוי של מודל היוון הדיבידנדים. מודל זה הוצג על ידנו בעבר בסקירה קודמת על תעודות סל.

(לתיאור מלא של המודל הקליקו כאן).

עפ"י מודל היוון הדיבידנדים ניתן לחשב את שעור הצמיחה שמגולם במחיר המנייה באמצעות תשואת הדיבידנד ושעור התשואה שנדרש ע"י המשקיע להשקעה במניות.

שיעור התשואה שנדרש ע"י המשקיע במניות חושב על ידנו (החוקרים אינם מחשבים אותו), עפ"י אותה מתודולוגיה שהצגנו בסקירה על תעודות סל, כסכום של שעור התשואה על אג"ח ממשלתי ל- 10 שנים (תשואה חסרת סיכון) ופרמיית הסיכון.

שעור התשואה הממוצע על אג"ח ממשלתי אמריקאי בתקופת המחקר (1982 – 1998) היה 8%, ופרמיית הסיכון שאנו משתמשים בה היא 6.5%.

(לצפייה במחקר שעל פיו נקבעה פרמיית הסיכון הקליקו כאן).

החוקרים מציגים במחקר את תשואת הדיבידנד החציונית בכל קבוצה, ועל פיה חישבנו את שעור הצמיחה המגולם במחיר, עפ"י מודל היוון הדיבידנדים.

השורה השישית, המסומנת גם היא בצהוב, מציגה את ההפרש בין שעור הצמיחה בפועל לשיעור הצמיחה הצפוי עפ"י מודל היוון הדיבידנדים. ראשית ניתן לראות שמודל היוון הדיבידנדים נותן תחזיות טובות יותר מתחזיות האנליסטים: שגיאת התחזית הממוצעת – 5.3% - נמוכה יותר משגיאת התחזית הממוצעת של האנליסטים. כמוכן ניתן לראות ששגיאות התחזית בכל הקבוצות הן כמעט זהות, בניגוד לאנליסטים ששגיאת התחזית אצלם גבוהה הרבה יותר בקבוצות 4 ו- 5. המשמעות היא שבתקופת המחקר הייתה הטיה כלפי מעלה במחירי כל המניות (שהתבטאה במכפילים גבוהים מידי), והטיה זאת התבטאה בשגיאת התחזית האחידה של מודל היוון הדיבידנדים.

לאור זאת החלטנו להשתמש בנתוני המחקר ולבדוק שאלה נוספת:

האם השימוש במודל היוון הדיבידנדים היה מאפשר למשקיעים לדעת שמחירי המניות גבוהים מידי?

תוצאות הבדיקה מוצגות בטבלה שלהלן:

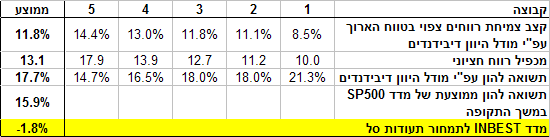

בדיקת סבירות למחירי המניות:

החוקרים מציגים במסגרת המחקר את מכפיל הרווח החציוני לכל קבוצה של מניות (שורה שנייה בטבלה). באמצעות מכפיל הרווח ותשואת הדיבידנד ניתן לחשב את התשואה להון הצפויה, שמגולמת במחיר המניה.

(להסבר על שיטת החישוב הקליקו כאן).

החוקרים אינם מציגים נתונים שמאפשרים לחשב את התשואה להון בפועל בתקופת הבדיקה. לפיכך חישבנו את התשואה להון הממוצעת של מדד S&P500, בתקופת הבדיקה, והשתמשנו בה כאומדן לתשואה להון של המניות שנבדקו במחקר.

ההפרש בין התשואה להון בפועל לתשואה להון המחושבת (מוצג בשורה שמודגשת בצהוב) הוא המדד שבו אנו משתמשים לתמחור תעודות סל (ראו להלן: מדריך לבחירת תעודות סל).

כפי שניתן לראות המדד הוא שלילי ומצביע על כך שסל המניות שנבדק ע"י החוקרים תומחר במחירים גבוהים מידי ביחס לרווחיות של החברות. במילים אחרות השימוש במודל היוון הדיבידנדים היה מאפשר למשקיעים לדעת שמחירי המניות גבוהים מידי, וזאת בשונה מתחזיות האנליסטים שעל פיהן מחירי המניות היו אטרקטיביים.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.