מאי 2009

הסקירה התפרסמה גם ב- The Marker.

בעולם האקדמי מתנהל כבר שנים רבות ויכוח נוקב בשאלה האם שוק המניות הוא יעיל. המשמעות של שוק יעיל היא שמחירי המניות מתאימים את עצמם באופן מיידי לכל מידע חדש. כתוצאה מכך אין למשקיעים אפשרות לנצל אנומליות במחירים ולהשיג תשואה עודפת מעבר לתשואה הממוצעת של השוק. בשוק יעיל משקיע יכול להשיג תשואה עודפת רק באופן מקרי, אך לא באופן עקבי. הדיון על יעילות השוק איננו אקדמי בלבד מכיוון שאם השוק יעיל אין שום תועלת בניהול השקעות אקטיבי, ומסיבה זו תאוריית השוק היעיל איננה פופולרית בקרב מנהלי השקעות. למרות זאת, ישנן הוכחות מוצקות לתאוריית השוק היעיל מכיוון שכל המבחנים האמפיריים מראים שמנהלי ההשקעות אינם מצליחים להכות את השוק באופן עקבי.

שוק המניות נוטה לתעתע במשקיעים שמנסים למצוא בו הגיון, כפי שממחישה הדוגמה הבאה שלקוחה מספרו של ג'רמי סיגל "מניות לטווח הארוך". בתחילת שנות השבעים הייתה בארה"ב קבוצת חברות שכונתה "החמישים האפנתיות" (The Nifty Fifty). חברות אלה, שחלקן קיימות עד היום, היו בעלות שעורי צמיחה גבוהים ורובן חלקו דיבידנדים ללא הפסקה מתום מלה"ע השנייה. כתוצאה מכך הן נחשבו כהשקעה בטוחה ונסחרו במכפילי רווח גבוהים. לקראת סוף שנות השבעים צנחו מחיריהן של "החמישים האפנתיות", ובמבט לאחור היו רבים שטענו שהנפילה הייתה צפויה. אולם, אם מסתכלים על חברות אלה לאחר עשרים שנה מגלים תמונה אחרת לגמרי.

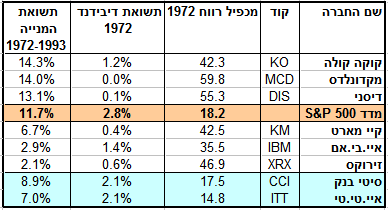

לשם המחשה בחרתי שש חברות ידועות שנסחרו ב- 1972 במכפילי רווח גבוהים מאוד ובתשואות דיבידנד נמוכות מאוד ביחס למדד S&P 500. למרות שנתוני הפתיחה של כל שש החברות היו מאוד דומים היו הבדלים ניכרים בתשואות שלהן לאחר 21 שנים. המניות של קוקה-קולה, מקדונלדס ודיסני הניבו תשואות גבוהות יותר מתשואת המדד, ולעומתן המניות של קיי-מארט, איי.בי.אם וזירוקס הניבו תשואות נמוכות יותר. בניגוד לדעה המקובלת, דווקא אותן חברות שנסחרו במכפילי רווח נמוכים (סיטי בנק ואיי.טי.טי.) הניבו תשואות נמוכות יותר משל המדד.

מסתבר שהמדדים המקובלים להערכת שווי של מניות – יחסי הערך, שעורי הצמיחה ועקביות בחלוקת הדיבידנדים – לא נתנו למשקיעים בשנת 1972 שום אינדיקציה מי מהחברות תהיה השקעה מוצלחת לאחר עשרים שנה.

על מה בעצם מתווכחים החוקרים?

בניגוד לממצאים שתומכים ביעילות השוק, מחקרים רבים שבדקו את מדדי שוק המניות מצאו שלא ניתן להסביר את התנודתיות שלהם באמצעות תאוריית השוק יעיל. ענף מחקרי חדש - "כלכלה התנהגותית" - ממחיש כיצד גורמים פסיכולוגיים משפיעים על התנהגות המשקיעים ויוצרים אנומליות במחירים. עודף אופטימיות מביא ליצירת בועות בשווקים, ואילו עודף פסימיות מביא לירידות מחירים לרמות שמשקפות תרחישים כלכליים בלתי סבירים.

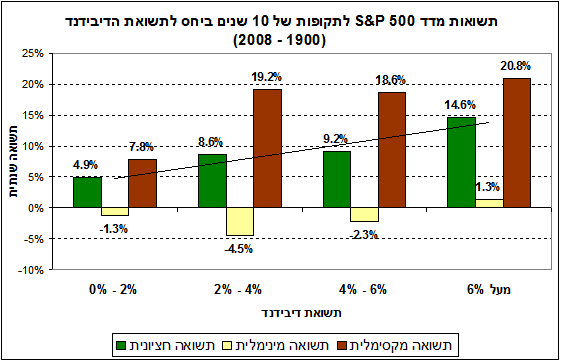

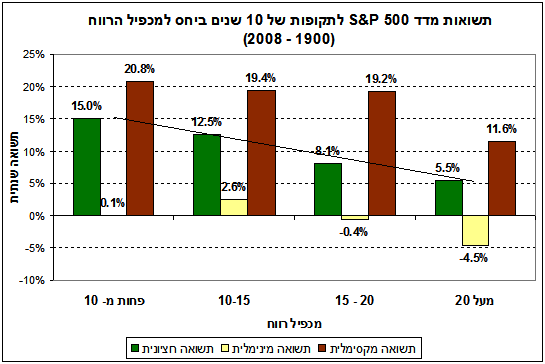

הכלכלנים רוברט שילר וג'ון קמפבל הראו שקיים מתאם מובהק בין יחסי ערך (מכפיל רווח ותשואת דיבידנד) לתשואת מדדי השוק במדינות רבות. המחשה של תוצאות המחקר שלהם מוצגת בשתי הדיאגרמות שלהלן ומבוססת על נתונים לגבי מדד S&P 500 שמוצגים באתר האינטרנט של שילר. החל מינואר 1900, חישבנו את התשואה הכוללת של המדד לעשר שנים קדימה, כשהמדידה האחרונה מתייחסת לתקופה דצמבר 1998 עד דצמבר 2008 (סה”כ 99 שנות מדידה). לאחר מכן מיינו את התשואות עפ"י תשואת הדיבידנד שהייתה ידועה למשקיעים בתחילתה של כל תקופה.

התוצאות מראות שהיה מתאם חיובי בין תשואת הדיבידנד בתחילת התקופה לבין תשואת המדד לאחר עשר שנים. השקעה במדד כשתשואת הדיבידנד שלו הייתה בטווח של 0%-2% הייתה מניבה תשואה שנתית חציונית של 4.9% (מינימלית 1.3%-; מקסימלית 7.8%). לעומת זאת השקעה במדד כשתשואת הדיבידנד שלו הייתה מעל 6% הייתה מניבה תשואה חציונית של 14.6% (מינימלית 1.3%; מקסימלית 20.8%).

תוצאה דומה מתקבלת גם כשמשתמשים במכפיל הרווח [1], רק כשהפעם המתאם הוא שלילי: כשמכפיל הרווח היה נמוך מ-10 התשואה החציונית הייתה 15%, ואילו כשהמכפיל היה גבוה מ-20 התשואה החציונית הייתה 5.5%.

כיצד מיישבים את הסתירה?

האם שוק המניות הוא שוק יעיל שמונע ע"י כוחות כלכליים או שהוא מושפע בעיקר מפסיכולוגיה של משקיעים ונע בין אופטימיות יתר לפסימיות יתר?

הכלכלן פול סמואלסון, שנחשב לאחד מאבות הכלכלה המודרנית, טען שאין בהכרח סתירה בין הממצאים. המסקנה של סמואלסון היא ששוק המניות הוא יעיל ברמת המיקרו, אך לא יעיל ברמת המקרו. למה הכוונה? מחירן של מניות מושפע הן ממידע ספציפי שנוגע לפעילותה של החברה, והן ממידע מקרו-כלכלי ומפסיכולוגיה של משקיעים. מחירה של מנייה בודדת מושפע בעיקר מהמידע הספציפי שנוגע לפעילות החברה, שהוא הגורם הדומיננטי לשינויים בו. כל מידע שמגיע לשוק מתבטא באופן מיידי במחיר המניה, ולכן אין למשקיעים דרך להרוויח ממנו. לעומת זאת מדד שוק המניות כמעט ולא מושפע מהמידע הספציפי לגבי החברות שכלולות בו. שינויי מחירים שנובעים ממידע ספציפי מבטלים זה את זה, והשינויים במדד משקפים בעיקר מידע מקרו-כלכלי ופסיכולוגיה של משקיעים. מכיוון שמידע מקרו כלכלי מתפרסם באיחור רב ולא תמיד מובן למשקיעים, התנודתיות של מדד השוק בטווח הקצר משקפת בעיקר פסיכולוגיה של משקיעים [2].

מה זה אומר לגבי המשקיעים?

אם השוק יעיל ברמת המיקרו, אין כמעט ערך לשירותיהם של מנהלי ההשקעות, האנליסטים ומנהלי התיקים, ולכן אין הצדקה לדמי הניהול שהם גובים. עדיף למשקיע לבחור במכשירי השקעה פסיביים שהם זולים יותר.

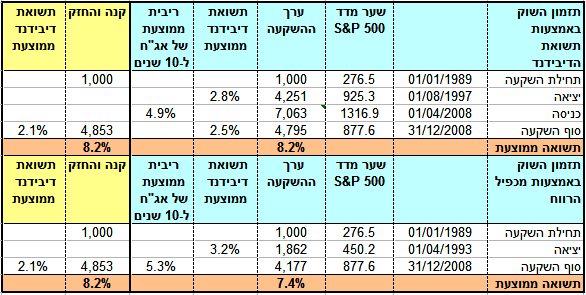

מה המשמעות של חוסר היעילות של השוק ברמת המקרו? האם המשקיעים יכולים להיעזר ביחסי הערך כדי לתזמן את השוק? כדי לענות על שאלה זו השתמשנו בנתונים של שילר, ובדקנו מה היה מצבו של משקיע שב- 1/1/1989 החליט להשקיע במדד S&P 500 לטווח זמן של עשרים שנה (קרי עד 31/12/08), והיה מנסה להימנע מהבועה של סוף שנות התשעים באחת מהדרכים הבאות:

-

לצאת מהשוק כתשואת הדיבידנד ירדה מתחת ל- 2% למשך שלושה חודשים רצופים ולחזור אליו רק לאחר שהיא עלתה מעל 2% למשך שלושה חודשים רצופים.

-

לצאת מהשוק כשמכפיל הרווח עלה מעל ל- 20 למשך שלושה חודשים רצופים ולחזור אליו רק לאחר שהוא ירד מתחת ל- 20 למשך שלושה חודשים רצופים.

שתי הדרכים נבחנו ביחס לחלופה של "קנה והחזק" במשך כל התקופה.

תזמון השוק עפ"י תשואת הדיבידנד היה מביא ליציאה מהשוק ב- 1/8/1997 וחזרה אליו, לאחר יותר מ- 10 שנים, ב- 1/4/2008 (הנחנו שבתקופה שהמשקיע היה מחוץ לשוק המניות הוא עבר להשקיע באג”ח ממשלתי). מסתבר, שלאחר עשרים שנה, דרך זו הביאה לתשואה שנתית (8.2%) זהה לזו שהייתה מושגת באמצעות קניה והחזקה של המדד עד סוף התקופה.

תזמון השוק עפ"י מכפיל הרווח היה מביא ליציאה מהשוק ב- 1/4/1993 והישארות מחוצה לו עד סוף התקופה. התשואה השנתית בדרך זו (7.4%) הייתה פחות טובה מהחלופה של קנה והחזק.

מסתבר שיחסי הערך יכולים אמנם לתת אינדיקציה כללית לכך שהמחירים בשוק המניות אינם הגיוניים, אולם מידע זה איננו מדויק מספיק וספק אם יוכל לעזור למשקיעים לתזמן את השוק.

הערות: