דצמבר 2007

בדרך כלל, כשמתפנה לכם קצת כסף ואתם מחליטים לחסוך אותו, תיפנו לסניף הבנק שלכם לקבלת עצה ותופנו ברוב מקרים לאחד ממסלולי החיסכון של הבנק.

חשוב שתדעו שכאשר אתם חוסכים באמצעות הבנק זה מאוד משתלם לבנק, אבל ברוב המקרים לא משתלם לכם. תוכלו לבדוק בעצמכם ולראות שברוב המקרים אגרות חוב (אג"ח) שמנפיקה ממשלת ישראל נותנות תשואה גבוהה יותר מהריבית שתקבלו על פיקדונות בבנקים.

מה זה אג"ח ממשלתי?

אג"ח ממשלתי הוא הלוואה שאתם נותנים לממשלת ישראל ותמורת ההלוואה הממשלה משלמת לכם ריבית ומתחייבת להחזיר לכם את הקרן בתום תקופת ההלוואה. באופן מקביל, כאשר אתם מפקידים כסף בבנק בפיקדון נושא ריבית או בתכנית חסכון, אתם מלווים כסף לבנק ומקבלים עבור זה ריבית והתחייבות של הבנק לפירעון הקרן עם גמר תקופת הפיקדון. קניית אג"ח ממשלתי היא בטוחה יותר מהפקדת כסף בבנק כי הסיכון שהממשלה תפשוט את הרגל, ולא תעמוד בהתחייבויותיה, הוא נמוך מהסיכון שהבנק לא יעמוד בהתחייבויותיו.

הממשלה מנפיקה כמה סוגים של אגרות חוב:

מלווה קצר מועד (מק"מ):

המק"מ מונפק ע"י בנק ישראל כאמצעי לשלוט באינפלציה. המק"מ אינו משלם ריבית, אלא נמכר במחיר נמוך יותר ממחיר הפדיון שלו, כשההפרש בין מחיר הקניה למחיר הפדיון הוא התשואה שלו. תוכלו לראות במסך של מסלולים שקליים עם ריבית קבועה (הנתונים נכונים ל- 1/12/2007) שמק"מ 618 לתקופה של 188 יום נסחר במחיר של 97.86 אגורות. מכיוון שערך הפדיון של המק"מ הוא תמיד 1 ש"ח אפשר בקלות לחשב את הרווח ממנו:

ערך פדיון (100 אגורות) מחולק במחיר (97.86 אגורות) מוכפל בסכום ההשקעה שלכם.

נניח לדוגמה שהשקעתם 100,000 ש"ח במק"מ 618, במועד הפדיון תקבלו 1.02187 כפול 100,000 כלומר 102,187 ש"ח. זהו רווח של 2,187 ש"ח במשך תקופה של כחצי שנה שמשמעו תשואה שנתית של 4.27%.

אג"ח שחר (בהנפקות חדשות נקראת ממשלתית שקלית):

השחר הוא אג"ח לא צמוד עם ריבית קבועה שמשולמת פעם בשנה.

תקחו לדוגמה את אג"ח שחר 2667 במסך מסלולים שקליים עם ריבית קבועה (הנתונים נכונים ל- 1/12/2007). תאריך הפדיון של שחר 2667 הוא 31/1/2010, ריבית הקופון שלו היא 6% ומחירו 107.13 אגורות. נניח שאתם רוצים להשקיע 100,000 ש"ח בשחר 2667. בסכום זה תוכלו לקנות 93,345 יחידות

(100,000 ש"ח מחולק במחיר יחידה שהוא 1.0713 ש"ח). ערכה הנקוב של כל יחידה הוא 1 ש"ח.

מדוע אתם משלמים 1.0713 ש"ח על אגרת שערכה רק 1 ש"ח?

יש לכך שתי סיבות:

-

הריבית של שחר 2667 משולמת בסוף חודש ינואר כל שנה. מחירו של שחר 2667 ב- 1/12/2007 כולל בתוכו את הריבית שנצברה מה- 1/2/2007 ועד היום.

-

שחר 2667 משלם ריבית של 6%, אבל הריבית השוררת היום בשוק נמוכה יותר ולכן מחירו של השחר בבורסה יהיה גבוה יותר מהערך הנקוב שלו.

תשלומי הריבית והקרן של שחר 2667 יהיו כדלהלן:

-

31/1/2008 תשלום ריבית של 6% על הערך הנקוב של 93,345 ש"ח = 5,601 ש"ח.

-

31/1/2009 תשלום ריבית של 6% על הערך הנקוב של 93,345 ש"ח = 5,601 ש"ח.

-

31/1/2010 תשלום ריבית של 6% על הערך הנקוב של 93,345 ש"ח = 5,601 ש"ח.

-

31/1/2010 פדיון הקרן = 93,345 ש"ח.

סך הרווח שלכם מההשקעה בשחר 2667 יהיה:

93,345 + 3 * 5,601 – 100,000 = 10,148

בחישוב שנתי זוהי תשואה של 4.92% שמובטחת לכם אם תחזיקו את שחר 2667 עד מועד פדיונו.

במידה ותרצו למכור את השחר לפני מועד הפדיון התשואה שלו איננה מובטחת. מחירו של השחר בבורסה משתנה עפ"י הריבית השוררת בשוק. כאשר הריבית עולה מחירו של השחר יורד ולהפך, כאשר הריבית יורדת מחירו של השחר עולה.

אג"ח גילון חדש:

הגילון הוא אג"ח לא צמוד שמשלם ריבית משתנה. ישנם שני הבדלים בין הגילון לשחר:

-

הריבית של גילון חדש משולמת כל רבעון (כלומר רבע מריבית הקופון כל 3 חודשים).

-

הריבית של הגילון החדש משתנה בכל רבעון עפ"י ממוצע תשואות של המק"מ.

במידה והריבית בשוק עולה, הגילון נותן הגנה למשקיע מפני עליית הריבית. מצד שני אם הריבית בשוק יורדת, הריבית של הגילון תרד בהתאם.

אג"ח גליל (בהנפקות חדשות נקראת ממשלתית צמודה):

הגליל הוא אג"ח צמוד למדד המחירים לצרכן עם ריבית קבועה שמשולמת פעם בשנה.

תסתכלו לדוגמה במסך מסלולים צמודים למדד (הנתונים נכונים ל- 1/12/2007) על גליל 5423. תאריך הפדיון של גליל 5423 הוא 26/2/2010, ריבית הקופון שלו היא 4% ומחירו 165 אגורות. נניח שאתם רוצים להשקיע 100,000 ש"ח בגליל הזה. בסכום זה תוכלו לקנות 60,606 יחידות

(100,000 ש"ח מחולק במחיר יחידה שהוא 1.65 ש"ח). ערכה הנקוב של כל יחידה היה 1 ש"ח ביום הנפקתה. מכיון שהגליל צמוד למדד צריך להוסיף לערך הנקוב את הפרשי ההצמדה. המדד הקובע לצורך חישוב ההצמדה של גליל 5423 הוא מדד פברואר 1995 (שהתפרסם ב- 15/3/1995). שעור עליית המדד, ממדד פברואר 1995 ועד המדד הקובע היום (מדד אוקטובר 2007) הוא 57.6%. לפיכך הערך הנקוב של כל יחידה הוא 1.576 ש”ח, והערך הנקוב של האג"ח שרכשתם תמורת 100,000 ש"ח הוא:

60,606 * 1.576 = 95,515

סכום זה של 95,515 ש"ח מוצמד למדד הידוע ביום הקנייה (מדד אוקטובר 2007).

נניח לשם פשטות שהאינפלציה תהיה אפס עד תאריך הפדיון של גליל 5423.

תשלומי הריבית והקרן של גליל 5423 יהיו כדלהלן:

-

26/2/2008 תשלום ריבית של 4% על הערך הנקוב של 95,515 ש"ח = 3,821 ש"ח.

-

26/2/2009 תשלום ריבית של 4% על הערך הנקוב של 95,515 ש"ח = 3,821 ש"ח.

-

26/2/2010 תשלום ריבית של 4% על הערך הנקוב של 95,515 ש"ח = 3,821 ש"ח.

-

26/2/2010 פדיון הקרן = 95,515 ש"ח.

סך הרווח שלכם מההשקעה בגליל 5423 (בהנחה שאין אינפלציה) יהיה:

95,515 + 3 * 3,821 – 100,000 = 6,977

בחישוב שנתי זוהי תשואה של 3.21%, צמודה למדד, שמובטחת לכם אם תחזיקו את הגליל 5423 עד מועד פדיונו.

בדומה לשחר, במידה ותרצו למכור את הגליל לפני זמן הפדיון התשואה שלו איננה מובטחת. מחירו של הגליל בבורסה משתנה עפ"י הריבית השוררת בשוק. כאשר הריבית עולה מחירו של הגליל יורד ולהפך, כאשר הריבית יורדת מחירו של הגליל עולה.

איך נקבעת הריבית?

הגוף בעל ההשפעה הגדולה ביותר על שערי הריבית הוא בנק ישראל.

בנק ישראל מופקד על יציבות המחירים ופועל להביא את האינפלציה לתוך היעד שקבעה הממשלה. לשם כך הוא משתמש בשני כלים עיקריים:

המטרה של שני הכלים האלה, במצב של עלייה באינפלציה, היא להפוך את הכסף ל"יקר" יותר ולגרום לאנשים לקנות פחות.

המק"מ, בשונה מאג"ח ממשלתי, אינו מיועד לממן את הגירעון בתקציב הממשלה. בנק ישראל איננו זקוק לכסף, כי הוא זה שמופקד על הדפסת הכסף. המטרה של המק"מ היא לשלוט באינפלציה באמצעות שער הריבית. כאשר האינפלציה עולה בנק ישראל מנפיק יותר סדרות של מק"מ ובכך גורם למחירי המק"מ לרדת ולתשואת המק"מ לעלות. כאשר תשואת המק"מ עולה היא מביאה לעליה בתשואות של כל האג"ח שנסחרות בשוק. כתוצאה מכך השקעה בפעילות עסקית הופכת להיות פחות כדאית. אם אפשר לקבל 10% בטוחים במק"מ לשם מה כדאי להסתכן ולהשקיע במשהו אחר? התוצאה היא שהפעילות העסקית יורדת וגורמת לאינפלציה לרדת.

בנק ישראל הוא גם הבנקאי של הבנקים המסחריים; הוא מלווה כסף לבנקים כאשר הם זקוקים לו. בנק ישראל קובע את הריבית שהבנקים צריכים לשלם לו על ההלוואות האלה. הבנקים מצידם קובעים את הריבית שהם גובים מהלקוחות עפ"י הריבית שהם משלמים לבנק ישראל. כמובן שהבנקים רוצים להרוויח ולכן הם תמיד יגבו מהלקוחות יותר ממה שהם משלמים לבנק ישראל. כך, באמצעות הריבית שהוא גובה מהבנקים בנק ישראל יכול לגרום לכך שהריבית שאנחנו משלמים לבנק, לחברת האשראי או לכל גורם אחר, תתייקר. ריבית גבוהה יותר על האשראי מקטינה את היקף הקניות של הצרכנים ואת הפעילות העסקית.

ריבית בנק ישראל נכון להיום (דצמבר 2007) היא 4%.

היחס בין ריבית לאינפלציה

האינפלציה בישראל נמדדת באמצעות מדד המחירים לצרכן שמודד את השינוי בעלות של סל מוצרים ושירותים שנרכשים ע"י משק בית טיפוסי. מדד המחירים לצרכן מתפרסם ב- 15 לכל חודש ומתייחס לחודש הקודם. נכון להיום (1/12/2007) המדד האחרון שהתפרסם הוא מדד אוקטובר 2007 שהתפרסם ב- 15/11/2007.

קצב האינפלציה, במונחים שנתיים, מחושב ע"י חלוקה של המדד הידוע היום במדד שהיה ידוע לפני שנה. לדוגמה קצב האינפלציה היום, שעומד על 2.2% מתקבל ע"י חלוקה של מדד אוקטובר 2007 במדד אוקטובר 2006.

בנק ישראל קובע את הריבית לבנקים בסוף כל חודש עבור החודש הבא. לדוגמה: הריבית היום (דצמבר 2007) נקבעה בסוף חודש נובמבר 2007 בהסתמך על קצב האינפלציה שמתבסס על מדד אוקטובר 2007.

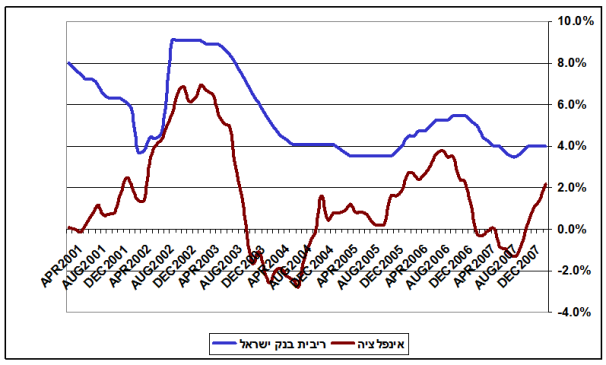

בתרשים שלהלן ניתן לראות כיצד הגיב בנק ישראל לשינויים באינפלציה בשבע השנים האחרונות (ינואר 2001 עד דצמבר 2007). הקו הכחול מציג את ריבית בנק ישראל בכל חודש. הקו האדום מציג את קצב האינפלציה שהיה ידוע לבנק ישראל, כאשר הוא קבע את שער הריבית. לדוגמה: הנתון לחודש דצמבר 2007 הוא: קצב אינפלציה – 2.2%; ריבית בנק ישראל – 4%.

במהלך שנת 2001 ירדה ריבית בנק ישראל מ- 8% לפחות מ- 4%. במהלך תקופה זו קצב האינפלציה היה בין 0% ל- 2%. באפריל 2002 התחיל קצב האינפלציה לעלות ועלה עד לכ- 7%. במקביל העלה בנק ישראל את הריבית ל- 9%. קצב האינפלציה התחיל לרדת ובאוגוסט 2003 הגיע בחזרה ל- 0%. במקביל התחיל בנק ישראל להוריד את הריבית שחזרה באפריל 2004 ל- 4%. במהלך השנתיים הבאות (עד אוגוסט 2005) היה קצב האינפלציה באזור 0% ואף היה שלילי בחלק מהתקופה. בסוף שנת 2004 הוריד בנק ישראל את הריבית מתחת ל- 4% בגלל קצב האינפלציה הנמוך. בסוף שנת 2005 התחיל קצב האינפלציה לעלות שוב והגיע כמעט ל- 4% ביוני 2006. בנק ישראל העלה את הריבית ל- 5.5% לקראת סוף שנת 2006. במהלך שנת 2007 ירד שוב קצב האינפלציה לאזור ה- 0% ומטה ובעקבות זאת הוריד בנק ישראל את הריבית מתחת ל- 4%. בחודשים האחרונים של 2007 אנו רואים עליה מחודשת של קצב האינפלציה כשהריבית התייצבה על 4%.

קצב האינפלציה השנתי הממוצע בשבע השנים האחרונות היה 1.5%. כפי שניתן לראות קצב האינפלציה היה תנודתי מאוד וסטיית התקן שלו הייתה 2.4%.

מה זה אומר לגבי השקעה סולידית?

התרשים שלעיל ממחיש שבכל פעם שריבית בנק ישראל ירדה מתחת ל- 4% התחיל קצב האינפלציה לעלות ובעקבותיו שוב עלתה הריבית. הריבית עומדת היום על- 4%, לאחר שהייתה כבר מתחת ל- 4% בחודשי הקיץ; כמוכן קצב האינפלציה נמצא במגמת עלייה בחודשים האחרונים.

לאור זאת, להערכתנו, הריבית בחודשים הקרובים לא תרד מתחת ל- 4% ויש סבירות לא קטנה שהיא תעלה, אם תימשך העלייה בקצב האינפלציה.

נבחן כעת 3 אגרות חוב שיגיעו לפירעון בעוד קצת יותר משנתיים:

-

שחר 2667 שמועד הפדיון שלו הוא 31/1/2010 והתשואה לפדיון שלו היא 4.92%.

-

גליל 5423 שמועד הפדיון שלו הוא 26/2/2010 והתשואה לפדיון שלו היא 3.21%.

-

גילון 2303 שמועד הפדיון שלו הוא 30/4/2010 והתשואה לפדיון שלו היא 4.66%.

ההפרש בין התשואה של השחר לתשואה של הגליל הוא קצב האינפלציה שצופים המשקיעים בשוק במהלך השנתיים הקרובות - 1.7%. קצב האינפלציה הצפוי נמוך במקצת מקצב האינפלציה היום, אבל גבוה במקצת מקצב האינפלציה הממוצע בשבע השנים האחרונות.

ההפרש בין התשואה של השחר לתשואה של הגילון הוא נמוך מאוד ועומד על 0.26%.

מכיוון שהערכה שלנו היא שהריבית לא תרד ואולי אפילו תעלה, נראה לנו שרכישת גילון עדיפה על רכישת שחר. תמורת ויתור כמעט זניח של 0.26% בתשואה תוכלו לקבל הגנה מפני עליית הריבית, בעוד שהסיכון לירידת הריבית הוא נמוך.

רכישת גליל גם היא נותנת הגנה מפני עלייה בקצב האינפלציה, אולם מכיוון שקצב האינפלציה הוא מאוד תנודתי, נראה לנו שרכישת גילון היא הבחירה האופטימלית.

הערה על מיסוי

כל התשואות שמוזכרות בסקירה זו הן ברוטו, לפני מס. סקירה מלאה על מיסוי של השקעות וחסכונות תוכלו למצוא כאן.

הניתוח שלעייל מתעדכן על בסיס חודשי. הקליקו כאן לניתוח המעודכן לחודש הנוכחי.

רוצים לקבל את סקירות INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות מקצועיות שיביאו לכם תועלת. עם כל זאת הסקירות אינן מהוות המלצה להשקעה וכפופות לתנאי השימוש באתר INBEST.