אפריל 2010

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

בשנת 1962 ערכה אגודת האנליסטים של ניו יורק אירוע לציון עשרים חמש שנים להיווסדה. באותו אירוע נשא אחד מאורחי הכבוד נאום שבמהלכו הוא אמר את הדברים הבאים:

"אנליסטים תורמים תרומה משמעותית לחברה באמצעות עיסוקם בניתוח ניירות ערך. אבל תרומה זאת איננה מתבטאת ביכולות מרשימות לבחור מניות ספציפיות, אלא בכך שמעצם עיסוקם בקביעת מחיר הוגן למניות, הם מבטיחים שמחיר השוק של אותן מניות ישקף כמעט תמיד את ערכן הכלכלי.”

הדובר באותו אירוע לא היה פרופסור למימון מאוניברסיטת שיקגו, אלא דווקא בנג'מין גרהם - אבי תורת השקעות הערך, שספרו “ניתוח ניירות ערך” נחשב עד היום לספר החשוב ביותר בתחום זה.

קרוב לחמישים שנה לאחר אותו נאום, עדיין מהדהדים דבריו של גרהם מעל דפי העיתונות הכלכלית השכם והערב. עשרות מחקרים ובדיקות הראו, שלמרות המשאבים הרבים שמושקעים בניתוח ניירות ערך, מנהלי השקעות ואנליסטים אינם מצליחים להכות את מדדי השוק לאורך זמן. לדעת רבים, עובדה זו מוכיחה שמחירי השוק תמיד משקפים את ערכן הכלכלי של החברות, ולכן העיסוק בניתוח ניירות ערך הוא מיותר.

אולם בעולם האקדמי לא כולם מסכימים עם הקביעה שמחירי השוק הם תמיד “נכונים”. ענף מחקרי חדש - "כלכלה התנהגותית" – מציג ממצאים שמראים כיצד גורמים פסיכולוגיים משפיעים על התנהגות המשקיעים ויוצרים אנומליות במחירי המניות. עודף אופטימיות מביא ליצירת בועות בשווקים, ואילו עודף פסימיות מביא לירידות מחירים לרמות שמשקפות תרחישים כלכליים בלתי סבירים.

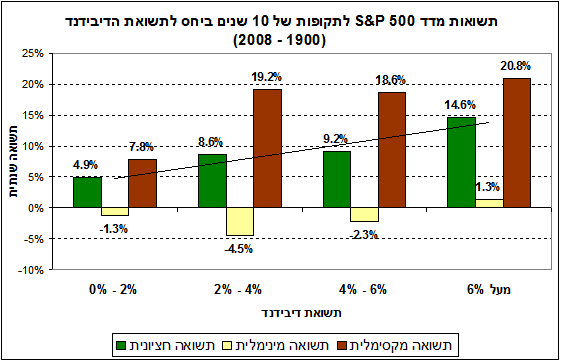

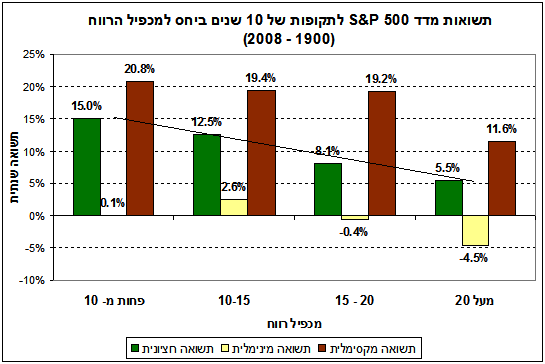

הכלכלנים רוברט שילר מאוניברסיטת ייל וג'ון קמפבל מאוניברסיטת הארוורד הראו שקיים מתאם מובהק בין יחסי ערך (מכפילי רווח ותשואות דיבידנד) לבין התשואות של מדדי השוק במדינות רבות. המחשה של תוצאות המחקר שלהם מוצגת בשתי הדיאגרמות שלהלן ומבוססת על נתונים של מדד S&P 500 בתקופה 1900-2008. החל מינואר 1900, חושבה התשואה הכוללת של המדד לעשר שנים קדימה, כשהמדידה האחרונה מתייחסת לתקופה דצמבר 1998 עד דצמבר 2008 (סה”כ 99 שנות מדידה). לאחר מכן מוינו את התשואות עפ"י תשואת הדיבידנד של המדד שהייתה ידועה למשקיעים בתחילתה של כל תקופה.

התוצאות מראות שקיים מתאם חיובי מובהק בין תשואת הדיבידנד בתחילת התקופה לבין תשואת המדד לאחר עשר שנים. השקעה במדד כשתשואת הדיבידנד שלו בתחילת התקופה הייתה בטווח של 0%-2% הייתה מניבה תשואה שנתית חציונית של 4.9% (מינימלית 1.3%-; מקסימלית 7.8%). לעומת זאת השקעה במדד כשתשואת הדיבידנד שלו בתחילת התקופה הייתה מעל 6% הייתה מניבה תשואה חציונית של 14.6% (מינימלית 1.3%; מקסימלית 20.8%).

תוצאה דומה התקבלה גם ביחס למכפיל הרווח הממוצע של המדד שהיה ידוע למשקיעים בתחילת התקופה, אלא שהפעם המתאם הוא שלילי. כשמכפיל הרווח הממוצע בתחילת התקופה היה נמוך מ-10 התשואה החציונית הייתה 15%, ואילו כשמכפיל הרווח הממוצע היה גבוה מ-20 התשואה החציונית הייתה 5.5%. תוצאות אלה ממחישות שלהמלצותיו של גרהם להשקיע עפ"י יחסי הערך יש תוקף אמפירי, דווקא לגבי מדד השוק.

על מנת לקבל אינדיקציה עדכנית למצבו של שוק המניות, מחשב שילר מכפיל רווח מנוכה מחזוריות (CAPE – Cyclically Adjusted P/E) למדד S&P 500. מכפיל רווח זה מחושב באמצעות היחס בין ערך השוק הראלי (מתואם לאינפלציה) של החברות במדד לממוצע נע של רווחיהן הראליים (גם הם מתואמים לאינפלציה) בעשר השנים האחרונות. שיטת חישוב זו, שהוצגה לראשונה ע"י גרהם, מאפשרת להתגבר על התנודתיות הרבה של מכפיל הרווח הרגיל.

היחס בין ערכו של מכפיל הרווח מנוכה המחזוריות לערכו הממוצע במהלך 110 השנים האחרונות (CAPE יחסי) מהווה אינדיקטור למצבו של השוק. כאשר CAPE היחסי גדול מ-1 מחירי המניות גבוהים מידי ביחס לערכן הכלכלי של החברות, וכאשר CAPE היחסי קטן מ-1 מחירי המניות זולים ביחס לערכן הכלכלי של החברות.

בתחילת 2009 היה מכפיל רווח מנוכה מחזוריות של שילר נמוך מהממוצע הרב שנתי שלו במהלך 110 השנים האחרונות. בעקבות זאת CAPE היחסי היה נמוך מ-1. אולם במחצית שנת 2009 עלה CAPE היחסי והגיע ל-1 ובתחילת 2010 הוא כבר עומד על 1.26.

לאור ממצאים אלה עולה השאלה האם שוק המניות מונע ע"י כוחות כלכליים ולכן מחירי המניות תמיד נכונים, כפי שטוענים מצדדי תאוריית השוק היעיל, או שהמחירים מושפעים בעיקר מפסיכולוגיה של משקיעים שנעה בין אופטימיות יתר לפסימיות יתר?

הכלכלן פול סמואלסון, שנחשב לאחד מאבות הכלכלה המודרנית, טוען שאין בהכרח סתירה בין הדברים. האבחנה של סמואלסון היא ששוק המניות הוא יעיל ברמת המיקרו, אך לא יעיל ברמת המקרו. למה הכוונה? מחירי המניות מושפעים משלושה גורמים: מידע ספציפי שנוגע לפעילותה של החברה, מידע מקרו-כלכלי ופסיכולוגיה של משקיעים. הגורם הדומיננטי לשינויים במחיר של מנייה בודדת הוא מידע ספציפי שנוגע לפעילותה. כל המידע שמגיע לשוק מתבטא באופן מיידי במחיר המניה, ולכן אין למשקיעים דרך להרוויח ממנו. לעומת זאת המדד של שוק המניות כמעט ולא מושפע מהמידע הספציפי לגבי החברות שכלולות בו, מכיוון ששינויי המחירים של המניות השונות מבטלים זה את זה. השינויים במדד השוק משקפים בעיקר מידע מקרו-כלכלי ופסיכולוגיה של משקיעים. מכיוון שמידע מקרו כלכלי מתפרסם באיחור רב ומשמעותו לא תמיד מובנת למשקיעים, התנודתיות של מדד השוק בטווח הקצר משקפת בעיקר פסיכולוגיה של משקיעים. לפיכך נוצר מצב שבו מצד אחד השינויים במחירי המניות הבודדות משקפים את המידע שנוגע לפעילותן, ומצד שני מדד השוק נסחר ברמת מחירים שלא בהכרח משקפת את ערכן הכלכלי של החברות הכלולות בו.

מהי המשמעות עבור המשקיעים?

אם סמואלסון צודק באבחנתו שהשוק יעיל ברמת המיקרו, אין למעשה ערך לניהול השקעות אקטיבי ואין הצדקה לדמי הניהול שגובים מנהלי ההשקעות עבורו. עדיף למשקיעים לבחור במכשירי השקעה פסיביים שהם זולים יותר.

מה המשמעות של חוסר היעילות של השוק ברמת המקרו? האם המשקיעים יכולים להיעזר ביחסי הערך של מדדי השוק על מנת לתזמן את השוק? מכפיל הרווח מנוכה המחזוריות של שילר יכול אמנם לתת אינדיקציה כללית לכך שהמחירים בשוק המניות אינם הגיוניים, אולם מידע זה איננו מדויק מספיק וספק אם יוכל לעזור למשקיעים לתזמן את השוק. משקיעים שהיו פועלים עפ"י CAPE היחסי היו צריכים לצאת משוק המניות בתחילת שנת 1991 ולחזור אליו רק לקראת סוף שנת 2008. אולם במהלך תקופה זו התשואה הממוצעת מהשקעה במדד מניות בארה"ב (6.2%) הייתה גבוהה יותר מהתשואה שהייתה מתקבלת מהשקעה באג"ח של ממשלת ארה"ב (4% - 5%). יתרה מזאת, CAPE נמדד רק לגבי השוק האמריקאי ואין מדדים מקבילים לו בשווקים אחרים.

עם כל זאת ניתן להיעזר בתובנות של שילר לבניית תיק השקעות שמבוסס על מכשירים פסיביים. המגוון הגדול של תעודות וקרנות סל שזמין היום למשקיעים, מאפשר להרכיב את תיק ההשקעות באמצעות אותם תעודות/קרנות שיחסי הערך שלהם מצביעים על כך שהמחיר איננו גבוה מידי ביחס לערך הכלכלי של החברות. באופן זה ניתן לשלב את התובנות של גרהם לגבי חשיבותם של יחסי הערך עם תורת התיקים המודרנית.

כלי עזר למשקיעים: