|

מהי יכולתם האמיתית של מנהלי קרנות נאמנות?

אוגוסט 2008

מאמר זה התפרסם גם ב- The Marker

מאמרים אקדמיים מעטים מצליחים למשוך תשומת לב מחוץ לכתלי האוניברסיטה; לכן כשמדור עסקים ב - New York Times מוצא לנכון להקדיש כתבה למאמר אקדמי, כדאי לבדוק את תוכנו.

שמו של המאמר הוא:

False Discoveries in Mutual Fund Performance: Measuring Luck in Estimated Alphas

L. Barras, O. Scaillet and R. Wermers; July 2006

והוא עוסק במדידת יכולתם האמיתית של מנהלי קרנות הנאמנות להביא ערך למשקיעים.

במשך 40 השנים האחרונות הציגו כלכלנים ממצאים חד משמעיים המראים שרוב קרנות הנאמנות אינן מצליחות להכות את מדדי המניות. ממצאים אלה היו הגורם העיקרי להתפתחותה של תעשיית תעודות הסל. עם כל זאת, המחקרים הראו שחלק קטן מבין מנהלי הקרנות הוא בעל יכולת אמיתית בבחירת מניות, ואותם מנהלי קרנות מצליחים להניב עבור המשקיעים תשואות עודפות (אחד המחקרים האלה הוצג בסקירה קודמת שלנו).

לשאלה, כמה מתוך מנהלי הקרנות מצליחים לייצר ערך למשקיעים, לא הייתה עד כה תשובה חד משמעית. המחקר "שלנו" הצליח לעורר עניין מכיוון שהוא עונה בדיוק לשאלה הזאת. החוקרים השתמשו בטכניקה סטטיסטית שמקורה במדעי הטבע ונקראת:

False Discovery Rate – FDR.

אמנם טכניקת ה- FDR היא מאוד מורכבת ועושה שימוש במתמטיקה שאיננה מובנת לרוב האנשים, אבל המשמעות שלה היא מאוד פשוטה: היא מאפשרת לנטרל את מרכיב המזל ממדידת הביצועים של מנהלי הקרנות. מדד הביצועים המקובל במחקר ליכולותיהם של מנהלי ההשקעות הוא מדד אלפא (להסבר על מדד אלפא ראו סקירה קודמת שלנו); כאשר אלפא גדולה מאפס, פירושו של דבר שלקרן הייתה תשואה עודפת (מותאמת לסיכון) מעבר להשקעה פסיבית במדד מניות. כלומר למנהל הקרן יש יכולת מקצועית שמייצרת ערך עבור המשקיעים. הבעיה היא שאלפא גדולה מאפס יכולה לנבוע גם מכך שלמנהל הקרן היה פשוט מזל, ולאו דווקא להצביע על יכולת מקצועית.

טכניקת ה- FDR מאפשרת לנטרל את מרכיב המזל וע"י כך להגיע לאומדן של יכולת מקצועית נטו.

החוקרים השתמשו בנתוני תשואות חודשיות נטו (בניכוי דמי ניהול) של כל קרנות הנאמנות שפעלו בארה"ב במשך לפחות 5 שנים, בין השנים 1975 – 2002. התוצאות העיקריות של המחקר מוצגות בטבלה 1 שלהלן:

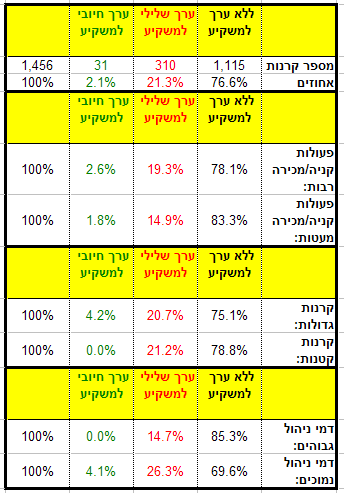

טבלה 1:

החוקרים חילקו את הקרנות לשלוש קבוצות: קרנות ניטרליות, שלא הביאו ערך למשקיעים, אך גם לא גרמו להם נזק (אלפא שווה לאפס); קרנות שהביאו למשקיעים ערך שלילי (אלפא קטנה מאפס); וקרנות שהביאו למשקיעים ערך חיובי (אלפא גדולה מאפס).

מתוך 1,456 הקרנות שנבדקו, 1,115 קרנות (76.6%) לא הביאו למשקיעים שום ערך, 310 קרנות (21.3%) הביאו נזק למשקיעים ורק 31 קרנות (2.1%) הצליחו להביא למשקיעים ערך חיובי.

(מעניין להשוות את התוצאות האלה עם בדיקת ביצועי הקרנות באמצעות מדד INBEST, שבה נמצאו 4 קרנות מתוך 300 (1.33%) בעלות ביצועים עודפים ביחס למדדי ההשוואה).

באמצעות טכניקת ה- FDR בדקו החוקרים גם תת קבוצות של קרנות נאמנות כדי לבחון האם ישנם גורמים שמשפיעים לטובה או לרעה על ביצועי הקרן.

תת הקבוצה הראשונה שנבדקה הייתה קרנות שביצעו פעולות קנייה/מכירה רבות לעומת קרנות שהמעיטו בביצוע פעולות כאלה. השוואה בין שתי הקבוצות מראה שבקבוצת הקרנות שהרבו בפעולות קנייה/מכירה, אחוז הקרנות שיצרו ערך חיובי למשקיעים היה גבוה במקצת מזה של הקבוצה השנייה (2.6% לעומת 1.8%); לעומת זאת אחוז הקרנות שגרמו נזק למשקיעים היה גבוה משמעותית מזה של הקבוצה השנייה (19.3% לעומת 14.9%). החוקרים מסיקים מכך שמנהלי קרנות לא טובים מרבים בפעולות קנייה/מכירה על מנת ליצור רושם אצל המשקיעים שיש להם יכולת לבחור מניות.

תת הקבוצה השנייה שנבדקה הייתה קרנות גדולות לעומת קרנות קטנות. הדעה הרווחת היא שקרנות קטנות מצליחות להניב תשואות גבוהות יותר מקרנות גדולות. ההשוואה בין שתי הקבוצות מראה מצב הפוך מבחינת הערך למשקיע. בשתי הקבוצות אחוז הקרנות שהסבו נזק למשקיעים הוא כמעט זהה, אולם בקבוצת הקרנות הקטנות לא נמצאה אף קרן שהצליחה להביא ערך חיובי למשקיעים, בעוד שבקבוצת הקרנות הגדולות, 4.2% מהקרנות הביאו למשקיעים ערך חיובי.

תת הקבוצה השלישית שנבדקה הייתה קרנות עם דמי ניהול גבוהים לעומת קרנות עם דמי ניהול נמוכים. מנהלי הקרנות מנסים להצדיק את דמי הניהול הגבוהים שהם גובים בטענה שהמשקיעים מקבלים פיצוי באמצעות התשואות הגבוהות יותר שקרנות אלה מניבות. ההשוואה בין שתי הקבוצות מראה תמונת מצב מעורבת. מצד אחד אחוז הקרנות שגרמו נזק למשקיעים קטן משמעותית בקבוצת הקרנות עם דמי הניהול הגבוהים (14.7%) לעומת קבוצת הקרנות עם דמי הניהול הנמוכים (26.3%). במובן הזה, טענתם של מנהלי הקרנות נתמכת על ידי ממצאי המחקר. מצד שני בקבוצת הקרנות עם דמי הניהול הגבוהים לא נמצאה אף קרן שנתנה למשקיעים ערך חיובי, בעוד שבקבוצת הקרנות עם דמי הניהול הנמוכים, 4.1% מהקרנות הביאו למשקיעים ערך חיובי.

בסוף המאמר מציגים החוקרים עוד ממצא מעניין. תקופת הבדיקה חולקה לשתי תקופות משנה: מ- 1975 עד 1988 ומ- 1989 עד 2002. החוקרים בדקו את ביצועי הקרנות בכל אחת מתקופות המשנה ומצאו שאחוז הקרנות שהביאו ערך חיובי למשקיעים בתקופת הבדיקה הראשונה היה גבוה משמעותית משבתקופה השנייה.

כלומר, לא די בזאת שמיעוט קטן של מנהלי קרנות מסוגלים לייצר ערך למשקיעים, מספרם של בעלי היכולת הולך ופוחת עם הזמן.

אחד ממחברי המאמר, פרופסור ראס וורמרס מאוניברסיטת מרילנד, אמר בראיון ל- New York Times את הדברים הבאים:

"בעבר לא הייתי מנסה להניא משקיע מתוחכם מהניסיון למצוא קרן נאמנות שתצליח להכות את המדד; אבל עכשיו זה נראה לי חסר תקווה.”

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.

|